הבורסה בתל אביב רותחת אבל ישנה שאלה אחת שעולה כל הזמן - האם זה הזמן להצטרף? מבדיקת "גלובס" בקרב בכירי שוק ההון עולה כי: המניות לא זולות אך קיימות עדיין הזדמנויות. אז מה חושבים בכירי השוק על הראלי?

תמיר פורת, סמנכ"ל השקעות כלל פיננסים: "אחרי שהשווקים עולים חזק, בא תיקון"

מה דעתך על רמות המחירים הנוכחיות?

"אחרי הראלי החזק שהשוק עבר, הוא אמנם לא זול, אבל התנועה קדימה תמשיך להיות חיובית. כשמסתכלים על המכפילים, המכפיל הממוצע בת"א 100 מספק אינדיקציה לכך שהשוק הוא כאמור לא זול, אבל הוא גם לא מנותק מהמציאות ולא בועתי. כל עוד אנחנו רואים המשך שיפור בחברות שמרכיבות את המדד, על פני זמן נראה המשך מגמה חיובית.

"כשבוחנים את התוצאות העסקיות של החברות ברבעון האחרון ובזה שלפניו, השיפור ברווחיות מעיד כי החברות השכילו ליישם צעדי התייעלות.

"אולי נראה את השוק מתקן כלפי מטה, אבל אין לזה משמעות. מה שקובע לאן המדד ימשיך, זה ביצועי החברות".

מה כדאי למשקיע לעשות?

"שוק המניות יהיה מאתגר יותר עבור המשקיע, גם כתוצאה מהיעדר חלופות בשוק הסולידי על רקע המשך ההימצאות ברמת ריבית נמוכה. בדרך כלל, אחרי שהשווקים עולים חזק בא תיקון, לכן מה שחשוב למשקיע בהסתכלות קדימה זה פחות להסתכל על מדדים ויותר על חברות. השונות בין החברות תגדל, והדבר דורש מחקר מעמיק על כל חברה. מה שיקבע זה 'הסטוק פיקינג'.

"נישה שאנחנו רואים כנישה חשובה היא של מניות היתר. לצד מניות השורה הראשונה, אנחנו מאמינים במניות השורה השנייה והשלישית, מניות שמצויות ברשימה שפחות סחירה ואפשר להשיג חשיפה אליה באמצעות הכלים הרלוונטיים כמו תעודות סל וקרנות. תיק מניות, כמו תיק אג"ח, צריך להיות מאוזן ומפוזר, ולצד חברות גדולות עם איתנות פיננסית, צריך גם מרכיב של מניות קטנות יותר עם פוטנציאל".

מדד המעו"ף בסוף השנה: "תשואה של 10%-15%".

אלדד תמיר, מנכ"ל בית ההשקעות תמיר פישמן: "רמת המכפילים הנוכחית לא גבוהה מאוד"

מה דעתך על רמות המחירים הנוכחיות?

"אם מסתכלים בצורה קרה על השווקים בעולם, אין ספק שהבורסה עשתה שינוי מתמטי מאוד גבוה מנקודת השפל שלה. אבל רמת המכפילים הנוכחית לא גבוהה מאוד, כך שבסך הכול יש לא מעט מקומות שאפשר למצוא בהם הזדמנויות. עד עכשיו ראינו מצב של תיקון שוק ממצב של משבר וצפי לאסונות, אבל מכאן ואילך הדברים מאוד שונים.

"לכן, למרות שרמת המחירים לא גבוהה, היא גם לא מאוד זולה. אי אפשר לצפות שהשווקים ימשיכו להתנהג בצורה אחידה, ואנחנו נכנסים לאזור בו צריך לעשות הרבה יותר עבודת מיקרו בניתוח החברות, כי יהיו הפתעות לחיוב ולשלילה".

מה כדאי למשקיע לעשות?

"אני לא מאלה שמאמינים שאפשר לתזמן ולצאת ולהיכנס מהשוק כשהוא עולה או יורד. גם אם השוק גבוה, צריך עדיין לשמור על אותם אחוזי חשיפה. חד משמעית, אני לא מאלה שיגידו שמימוש זו אסטרטגיה נכונה עכשיו. האסטרטגיה היא להישאר באותו אחוז סיכון בתיק לאורך זמן.

"באופן כללי, השווקים בארה"ב הם היותר אטרקטיביים והפוטנציאל בהם גבוה יחסית, כי שם לא ראינו עליות כל כך קיצוניות והרבה כסף שם יושב על הגדר. פה חשוב להיות סלקטיביים. הגענו למצב בו צריך להיכנס למניות ספציפיות, והדבר החשוב הוא לבחון כל חברה. סקטור הפיננסים עשה עלייה משמעותית והוא ימשיך בעלייה, כי המצב הפיננסי של הגופים האלה ישתפר, כך שיש בו אפסייד. לסקטור צפויות שנה-שנתיים טובות".

מדד המעו"ף בסוף השנה: "תשואה חיובית".

שמיל קורצמן, מנהל השקעות ראשי מגדל ניהול תיקי השקעות: "להעביר חלק מהתיק ממניות המעו"ף לת"א 75"

מה דעתך על רמות המחירים הנוכחיות?

"אמנם רמת הריבית הנמוכה תומכת בכניסת כסף לשוק, וגם ארה"ב דוחפת את העולם קדימה, אבל אני חושב שהגענו כבר למחירים סבירים, והמניות הכבדות במעו"ף נמצאות ברמה יחסית גבוהה. במניות אלה אין עוד בשר לעליות משמעותיות, אלא לזחילה שוטפת.

"במדד ת"א 75 יש עדיין מניות שיש בהן מקום לעליות משמעותיות, וגם במניות היתר יש מקום לעליות, כי גם שם התמחור עדיין לא מלא. מה שיכול להעיב על השוק המקומי זה הבהלה לנדל"ן שמתרחשת בארץ. ייתכן שכשיצא האוויר מהעניין הזה, תחושת העושר של תיפגע ואולי זה יוביל לתיקון בשוק, אבל גם הוא לא יהיה דרמטי".

מה כדאי למשקיע לעשות?

"למי ששיעור המניות שלו הוא בהיקפים של מעל 30% מהתיק, כדאי לצמצם אותו ולרדת מעט. באותה מידה הייתי ממליץ גם לעבור בחלק מהתיק מהמעו"ף לת"א 75.

"לגבי מניות ספציפיות, אני חושב שסקטור הבנקים הוא סקטור מעניין, למרות עליות השערים שהבנקים רשמו. נוסף לו, סקטורים מעניינים הם חברות המציגות צמיחה שוטפת, כמו חברות התקשורת, וגם החברות הקמעונאיות".

מדד המעו"ף בסוף השנה: "1,300-1,350 נקודות".

מאיר מזוז, מנכ"ל אקסלנס קרנות נאמנות: "שם המשחק הוא בחירת המניות"

מה דעתך על רמות המחירים הנוכחיות?

"בסך הכול רמת התמחור בשוק המניות היא לא זולה, אבל היא גם לא יקרה. בהינתן המצב הנוכחי בו הריבית הריאלית שלילית, והיא תישאר כזו לאורך זמן, שוק המניות יכול להמשיך לטפס למעלה. גם הדו"חות הכספיים שהתפרסמו לסוף 2009 היו חיוביים ותומכים במגמה. שם המשחק כעת הופך להיות בחירת המניות, צריך להמשיך לחפש את הניירות הנכונים להשקעה.

"שוק המניות יכול להמשיך לעלות, אבל לא אתפלא אם יבוא מימוש. השאלה ברמה האסטרטגית היא האם לאור כך כדאי לשנות החזקות ברמת הפוזיציות, והתשובה היא לא. יחד עם זאת הייתי נמנע מלהגדיל את ההחזקות בשוק המניות, אחרי המהלך הארוך ששוק זה עשה ללא מימושים משמעותיים".

מה כדאי למשקיע לעשות?

"ללקוח בהמתנה לא הייתי מציע להגדיל כעת את היקף המניות. ללקוח שנמצא בתוך הפוזיציה חשוב לברור את המניות הנכונות. אנחנו מחפשים מניות זולות בתחומים שונים. לדוגמה שתי מניות שהתמקדנו בהן לאחרונה הן וריפון, שיציאתה מהמדדים הורידה את מחירה ללא הצדקה ונתנה אפשרות לרכוש אותה בזול, ומניית נייס, שגם עם המחיר שלה אנחנו מרגישים בנוח.

"התמחור של הבנקים יחסית נמוך וזה סקטור שאנחנו אוהבים, וגם חברות הביטוח צפויות לפרסם דו"חות טובים לרבעון הראשון, אחרי שהוא היה טוב בשוק ההון. בתקשורת, בזק מתומחרת עדיין ב"אנדר" מול החברות האחרות".

מדד המעו"ף בסוף השנה: "תשואה חיובית של 7%-8%".

דורון כהן, מנהל הדסק הישראלי ברוטשילד: "לחפש מניות ולא סקטורים"

מה דעתך על רמות המחירים הנוכחיות?

"אם בוחנים את רמת המחירים באופן ממוצע, קשה מאוד להגיד שהמחירים יקרים או זולים.

עליות השערים בארץ נתמכו בפרמטרים כלכליים טובים, כמו חלק גדול מהשווקים המתעוררים, ונכון להיום השוק פה ממשיך במגמת העליות, לא רק מהפרמטרים הפנימיים אלא גם מהשווקים בחו"ל.

"לכן, מבלי לקבל נתונים חיוביים נוספים מהשווקים בחו"ל, השוק לא יוכל להמשיך באותה עוצמה בה דהר בתקופה בה יכול היה להסתפק בנתונים מהבית. אם יהיה המשך של פרסום נתונים חיוביים מארה"ב, בהחלט יש מקום להמשך מגמת העליות".

מה כדאי למשקיע לעשות?

"כל פעם ששוברים שיא, כדאיות ההשקעה במדדים הולכת ופוחתת. כדאי לחפש מניות זולות, אבל אין סקטור ספציפי שאפשר להצביע עליו כרגע ככדאי יותר מאחרים, והדגש הוא על חיפוש מניות מסוימות.

"יש כעת חשיבות גדולה לניתוח פרמטרים כלכליים. לדוגמה, חברות הגז שנכנסו למדדים המובילים. כשהשוק עולה, רוכשים באופן טכני יותר מחברות אלה, אבל לכולנו ברור שקשה מאוד לנתח אותן כלכלית. במגמה של עליות לחברות כאלה יש נטייה להתנפח לעומת חברות אחרות, שקל יותר לנתח ברמה הכלכלית".

מדד המעו"ף בסוף השנה: "תשואה חיובית דו ספרתית נמוכה, בסביבות 12%".

פרופסור דן גלאי, יו"ר סיגמא בית השקעות: "ההסתברות לעליות עדיין הרבה יותר גדולה מלירידות"

מה דעתך על רמות המחירים הנוכחיות?

"במבט להמשך, ההסתברות לעליות עדיין הרבה יותר גדולה מאשר לירידות. במונחים ריאליים, אנחנו עדיין לא בשיא. צריך לזכור שמאחורי חלק מהחברות שהעלו את רמת המעו"ף עומדים מהלכים כלכליים משמעותיים, למשל תגליות הגז תמר ודלית, המיזוגים שביצעה טבע, ודברים נוספים במישור הריאלי ברמת הרווחיות של החברות.

"כל זה גם בא על רקע של ריבית מאוד נמוכה, וכל עוד המצב הזה יימשך, ימשיכו העברות הכספים לשוק המניות. לכן, אני לא הייתי בשום פנים מכריז על שובה של הבועה.

"כמובן שבמזה"ת הכול יכול לקרות, ואם תהיה עליית ריבית דרסטית או חדשות כלכליות-פוליטיות מאוד דרמטיות, הכול יכול להשתנות בכל רגע. אבל אחד הדברים הבולטים כרגע זה מדד הפחד, שנמצא היום ברמה של 12%-13%, הרמה הכי נמוכה בו היה אי פעם, מה שלא מצביע על חששות אלא על ביטחון בשוק ההון".

מה כדאי למשקיע לעשות?

"כל עוד התשואה על האג"ח הממשלתיות לטווחים של עד שנתיים שלילית, אי אפשר למצוא שם מחסה. גם באג"ח הקונצרניות בדירוגים הגבוהים התשואות נמוכות. מה שנשאר זה לחפש מציאות והזדמנויות בשוק המניות ובאג"ח הקונצרניות בדירוגים הנמוכים והלא מדורגים.

"הזדמנויות מעניינות יהיו גם בהנפקות חדשות. אם ההנפקה של עזריאלי תצא לפועל בקרוב, היא כנראה תהיה הזדמנות מעניינת. הבחירה תמיד צריכה להיות מאוד סלקטיבית, עם בדיקה של מכפילי הון ורווח ותחזיות. אם אין ידע ומומחיות, כדאי ללכת על מוצרי סל, ובהחלט כדאי לגוון בין המעו"ף לת"א 100. ביתר יש הזדמנויות חבויות, שדורשות אנליזה ובדיקה מדוקדקת.

מדד המעו"ף בסוף השנה: "1,400 נקודות".

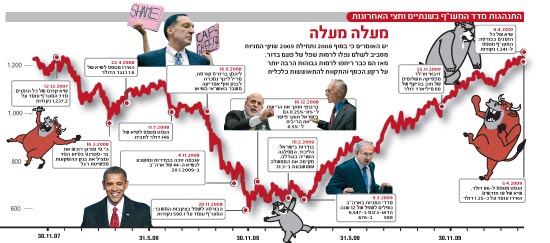

בורסה