רונן מנחם הוא מנהל יחידת ההשקעות והאסטרטגיה בבנק המזרחי טפחות

קריאה מדוקדקת במדדים צופים קדימה תאפשר להעריך באילו מדינות תתחדש ותתמיד העלייה בשוקי המניות ובאילו יש חשש מירידות. שוקי המניות בעולם נעים בהססנות לאחרונה.

תחזיות הצמיחה מתחזקות, כך בחו"ל - כפי שבישרה לאחרונה קרן המטבע הבינ"ל וכך בארץ, כפי שלימד דוח בנק ישראל. מנגד, עוקבים באירופה בדאגה אחר מדינות PIGS וחוששים מהתערערות גוש האירו.

בטור זה אני בוחן היכן ניתן לצפות לכך שעליות השערים תתחדשנה, בהיבט הכלכלי שלהן. יש דרכים רבות לעשות זאת ואחת מהן היא מעקב אחר מדד צופה קדימה, שמחשב מכון המחקר Conference Board למספר מדינות נבחרות, מדי חודש. גופים נוספים, כגון ארגון OECD, מפרסמים אף הם מדדים דומים. בטורי מי אמר שכל בורסות יקרות, לדוגמא, התבססתי על מדד מתחרה, שמפרסם ארגון OECD.

במדדים אלו מקבצים יחדיו מדדי משנה חשובים, הן כלכליים (ייצור תעשייתי, פדיון מסחר ושירותים, ייצוא, השקעות, תעסוקה, בנייה למגורים ועוד) והן פיננסיים (כגון מדדי מניות והפרשי ריביות לתקופות ארוכות וקצרות, המשקפים את הסנטימנט אצל המשקיעים). הם מחושבים, בדרך כלל, בנפרד, לפעילות השוטפת ולפעילות העתידית, תוך שימוש בפרמטרים שונים בכל פעם.

ניסיון העבר מלמד שהמדד הצופה קדימה מיטיב לנבא את התוצר העסקי, בהתבוננות שניים שלושה רבעונים קדימה.

משום שהחישוב נעשה מדי חודש, יש לפעמים תנודות חריגות שצריך "להחליק" ולכן נהוג להתבונן בשיעורי השינוי החצי שנתיים של שני המדדים.

פער גבוה יותר בין שיעור השינוי במדד הצופה קדימה לשיעור השינוי במדד השוטף מאותת על התאוששות כלכלית עתידית גבוהה יותר. אם הדבר ישתקף בשוקי המניות, המשקפים, לאורך זמן, את הסביבה העסקית, הפוטנציאל לעליות שערים יגדל וכך גם הזדמנויות ההשקעה.

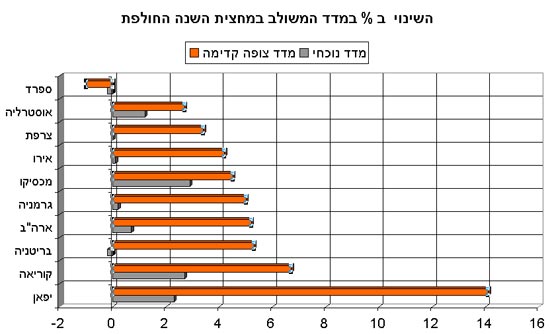

בתרשים שלהלן מוצגים שיעורי השינוי במדדים השוטפים והצופים קדימה למספר מדינות, המכוסות ע"י Conference Board. ניתן לדלות מהם מספר מסקנות מעניינות.

רונן מנחם, מדדים

-

ברוב המדינות, המדד הצופה קדימה גבוה בהרבה מהמדד השוטף, כך שעל פניה תחושת השיפור הכלכלי מבוססת וההתאוששות הנוכחית תוכל להתמיד.

-

ההתאוששות תאפיין מדינות מפותחות ומתפתחות כאחת.

-

יפאן עשויה להפתיע בגדול וכך גם בריטניה (שמוטרדת בענייני בחירות ולא מהווה לכאורה יעד אטרקטיבי למשקיעים).

-

בגוש האירו, בולט שגרמניה, הכלכלה הגדולה בו, מושכת קדימה את שאר המדינות, בעוד עתידה של ספרד עמוסת הבעיות לא מבשר טובות. לא בכדי הופחת דירוגה לאחרונה. מסקנה זו חשובה כשברקע דיבורים על עזיבה אפשרית של גרמניה וצרפת את הגוש.

-

ארה"ב, אליה נשואות תמיד עיניו של שאר העולם, נראית גם כן על המסלול הכלכלי הנכון.

וכך, דומה שהאופטימיות ששרה עד כה בשוקי ההון מוצדקת. אולם, בחינה מדוקדקת מגלה שהעליות במדדים הצופים קדימה מתבססות לאחרונה דווקא על המשתנים הפיננסיים.

בארה"ב, לדוגמא, קפץ המדד העתידי ב 1.4% בחודש מרץ, והזניק קדימה את שוק המניות. שליש מהעלייה נזקף לשלושת מרכיביו הפיננסיים: הפרש גבוה בין תשואת הפדיון על איגרת החוב הממשלתית ל 10 שנים לבין הריבית הפדראלית, עליות במדד המניות Standard and Poor's 500 וגידול בהיצע הכסף הרחב M2. תמונה דומה ניתן למצוא במדינות אחרות.

משתנים פיננסיים משקפים בדרך כלל את הסנטימנט של המשקיעים ונכון להיעזר בהם, אך דווקא כעת כדאי להיזהר מאוד מהסתמכות עליהם. זאת בשל שתי סיבות:

-

האופוריה ששררה עד כה בשוקי ההון הקפיצה את שוקי המניות כל כך, שלא ברור עד כמה הם משקפים כעת ציפיות כלכליות ריאליות.

-

הריביות האפסיות, שמנהיגים הבנקים המרכזיים וסופן לא נראה באופק, אחריות במידה רבה לכך שעקומי תשואות הפדיון תלולים כל כך, ולכן גם לגביהם לא ברור אם הם משקפים ציפיות לצמיחה עתידית (שתחייב העלאות ריבית).

בנסיבות הללו, אני מציע להתמקד במדינות שאצלן המשתנים הפיננסיים אחראים פחות לעליות במדדים הצופים קדימה.

בגוש האירו, כולל גרמניה וצרפת, מסתמכת העלייה ברובה על האינדיקאטורים הפיננסיים. מנגד, יפאן, קוריאה ומכסיקו נהנות בעיקר מאינדיקאטורים ריאליים חיוביים. לא אופתע אם בשלושת האחרונות העליות בשוקי המניות תימשכנה, ואילו בשאר הן תיבלמנה.

ארה"ב ובריטניה נמצאות כעת במקום טוב באמצע.

לגבי יפן אני אופטימי במיוחד, שכן אצלה מחצית מהזינוק במדד הצופה קדימה מתבססת על גורם ריאלי חשוב - שיפור בפריון העבודה. המשתנים הפיננסיים ביפאן מהווים רק 10%מהזינוק במדד הצופה קדימה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.