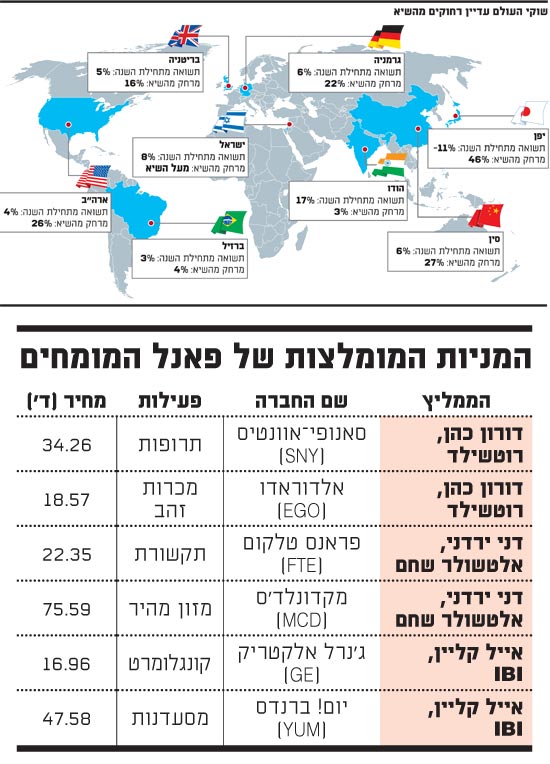

חודש ספטמבר, שהסתיים לפני כעשרה ימים, ידוע בספרי ההיסטוריה של השווקים הגלובליים כחודש הגרוע ביותר. דווקא בתקופה של אי-ודאות גדולה וחששות מפני מיתון חוזר, רשמו השווקים בספטמבר את אחד החודשים הטובים ביותר השנה, עם עליות של כ-7%-8% במדדים המובילים בעולם. פאנל מומחים שכינס "גלובס" בנושא השקעות בשווקים הזרים ניסה לבחון את התופעה, לסמן את המשך הדרך ולבחור את ההזדמנויות הטובות ביותר הקיימות, עבור המשקיעים הגלובליים.

"החלוקה הזו, שלפיה השווקים מתנהגים בתבנית חוזרת בעונות שונות לאורך השנה, תמיד הפתיעה אותי", אומר אייל קליין, אסטרטג השווקים הגלובליים של בית ההשקעות IBI, בהתייחס לביצועים החזקים של השווקים בספטמבר. "זה אף פעם לא עובד, ולא ניתן להסתמך על כך".

קליין מסביר את העליות בשווקים בהזדמנויות שקיימות במניות והוא אף אופטימי לגבי העתיד שלהם. "יש יותר הזדמנויות בשוק המניות לעומת שוק האג"ח", הוא אומר. "עם זאת, שוק האג"ח הוספד יתר על המידה, למרות שהריביות הולכות להישאר ברמות נמוכות ואין אינפלציה. גם היום ניתן למצוא בשוק לא מעט איגרות חוב שנסחרות בתשואות של 5%-8%. אלו יכולות להיות אג"ח של בנקים או חוב נחות של חברות, שלא קיים בישראל ובהחלט יש מקום לפתחו".

- איך מתיישבות העליות במניות עם שוק האג"ח הרותח?

"הסיבה לכך היא שהרבה מאוד כסף יושב היום מחוץ לשוק ומחפש הזדמנויות. בכל פעם שהסתכלתי על שוק האג"ח בארה"ב ובגרמניה הופתעתי לראות עוד משקיעים שרוכשים אג"ח כתחליף לפיקדונות. אמנם אין ערך רב בכניסה לשוק האג"ח ברמות תשואה של 2%, אבל גם התנזרות מוחלטת ממנו היא פעולה מוגזמת".

"האג"ח כמעט לא רלוונטיות"

דורון כהן, מנהל השלוחה הישראלית של בית ההשקעות רוטשילד, חולק על דעתו של קליין. "שוק האג"ח הופך להיות כמעט לא רלוונטי", הוא קובע. "מתחילת השנה, על אף הריבית הנמוכה, שוק האג"ח הניב תשואה יוצאת מן הכלל, הן בארה"ב והן באירופה. במבט קדימה, מרווחי התשואה בין האג"ח הקונצרניות לממשלתיות, ורמות התשואה, כבר לא מזמינים כבעבר. לכן אנחנו לא מצפים לבשורות גדולות משם".

"שוק המניות אינו יקר כרגע", אומר דני ירדני, מנהל השקעות בכיר באלטשולר-שחם. "המכפילים בראייה היסטורית נוחים למדי, בטח בהשוואה לאלטרנטיבה שמציבה סביבת הריביות הנמוכה בעולם. גם החברות עצמן עברו מהלכי התייעלות אגרסיביים למדי, כך שאנחנו אולי לא רואים צמיחה בשורת ההכנסות שלהן, אבל לבטח רואים שיפור ברווח".

עוד מוסיף ירדני, כי "בחברות רבות יש שינוי במדיניות הדיבידנדים, שהופכת לקבועה".

"תשואת הדיבידנד של חברות, בעיקר חברות ערך שהתבצרו במזומנים, מניבה היום תשואה גבוהה הרבה יותר מאג"ח", מסכים כהן. "בפראנס טלקום (סימול: FTE) למשל, תשואת הדיבידנד היא 8.6%, לעומת תשואת אג"ח של אולי שליש מזה. בסאנופי-אוונטיס (SNY) תשואת הדיבידנד גבוהה מ-5%. בטווח הארוך, אלו הן החברות המעניינות באמת".

- ובכל זאת, מניות לא יכולות להיות המרכיב הסולידי בתיק ההשקעות.

ירדני: "סביבת הריביות הולכת להיות נמוכה מאוד, וכנגזרת ישירה מכך גם התשואות של שוק האג"ח. רוב התיק ימשיך לשבת באיגרות החוב, ולכן סביר שהתשואות של התיקים במצב החדש יהיו נמוכות יותר".

כהן: "מצד שני, התיק השכיח של הלקוחות בארץ נע סביב 20% מניות ו-80% אג"ח או 10% מניות ו-90% אג"ח, והחשיפה הגלובלית שלהם נמדדת באחוזים בודדים. לדעתי צריך להגדיל את רכיב המניות, גם בחו"ל, באחוזים בודדים, על חשבון האג"ח".

קליין: "אני מסכים לגבי החשיפה לחו"ל. גם אצל המוסדיים החלק של השווקים הזרים קטן בצורה מפחידה".

- אז מה עושים לשנות זאת?

ירדני: "אנחנו באלטשולר מחזיקים בחשיפה של יותר מ-30% בחו"ל. זה בא לידי ביטוי בכמה פרמטרים. היציאה לחו"ל מחויבת מציאות, בטח במדינת ישראל, שבה האיומים הביטחוניים לא מבוטלים. זה חלק מפיזור סיכונים נכון. כשקונים אג"ח קונצרנית בארץ או בחו"ל, אנחנו יוצאים מנקודת הנחה שהביטחון או דירוג האשראי בחו"ל יהיה טוב יותר.

"גם לסחירות יש השפעה. שוק האג"ח הקונצרניות בישראל הוא לא באמת שוק. כשאתה לוקח החזקה של 100 מיליון שקל באג"ח כלשהי, הסיכוי למכור אותה נמוך מאוד. בחו"ל החזקה כזו אתה יכול לממש במחירי שוק מבלי להשפיע על שער האיגרת".

קליין: "זה נכון גם לגבי החברות. פרטנר וסלקום, למשל, הן חברות מצוינות, אבל לטלפוניקה הספרדית (TEF), יש פי 300 מנויים, והדירוג של האג"ח הוא אף גבוה יותר".

כהן: "זה נוח להלך אימים על הציבור ולומר שטבע ופרטנר מדורגות גבוה, אבל יש חברות יציבות וגדולות יותר בחו"ל. עם זאת טלפוניקה היא חברת תקשורת גדולה בהרבה, אבל גם כזו שסוחבת איתה חוב ענק. לא צריך להסתכל על הדברים ברמת החברה הבודדת, כי הכי נוח לנו להגיד שמדובר בחברות ענק לעומת החברות בביצה המקומית.

"חשוב להדגיש את הסיכון ברמת המדינה. אנחנו חיים במדינה מוטת יצוא, ללא משאבי טבע גדולים שיכולים לתמוך בה. בעיניים של גוף השקעות אירופי אי אפשר להשוות את רמת הסיכון של ישראל לזו של חלק ממדינות אירופה. יש פה סיכון אינהרנטי".

- למה האיום הזה לא מתורגם בפועל לתיקים?

ירדני: "מאז 2003 הכלכלה הישראלית עמדה בפני כמה משברים וצלחה אותם בצורה מושלמת. הכלכלה הישראלית באמת טובה, בכל פרמטר. זה בא לידי ביטוי בשער החליפין, שמפחיד משקיעים. בהסתכלות קצרת טווח, קשה לראות משהו רע שיכול לקרות פה".

- מצד שני, למדינות אירופיות שפעם הסתכלנו עליהן בהערצה לא חסרות בעיות.

קליין: "אני רגוע יחסית לגבי מצבן של החברות האירופיות, כי יש קרן סיוע של הנציבות האירופית וזה אמור למנוע את אפקט הדומינו שהחל ביוון. גם אם אירלנד תגיע למצב שבו תצטרך לקבל סיוע, היא תקבל אותו וזה לא יתפשט למדינות נוספות".

לא להספיד את ארה"ב

- ומה לגבי ה-BRIC (ברזיל, רוסיה, הודו וסין)?

כהן: "אחת הסיבות לכך שמוכרים את המדינות הללו בתור חבילה היא שזה מהלך שיווקי פנטסטי. אלו ארבע מדינות חזקות בעולם המתפתח. בהייפ הגדול של השווקים המתעוררים גם זה כבר לא מספיק, אז פתאום הולכים לשווקים כמו קולומביה".

- יכול להיות שזה פשוט התפתח לממדים של בועה?

ירדני: "בניגוד להשקעה באג"ח של סין והודו, השקעה באג"ח של ברזיל יכולה לייצר ערך משמעותי למשקיעים. זו מדינה שעוברת תהליך ממדינה מתעוררת למדינה מפותחת, בדומה לישראל.

"בהיבט של שוקי המניות, בשלוש המדינות הללו יש רובד משמעותי של אוכלוסיות שעוברות תהליך עיור וגידול בצריכה. אנחנו מעדיפים לשים דגש על חברות גלובליות שנמצאות בשווקים הללו, ולאו דווקא להיחשף לחברות המקומיות, שהשקיפות שלהן נמוכה והמחירים שלהן גבוהים".

קליין: "אין ספק שסין חשובה, ובעוד שלושים שנה היא עשויה לשלוט בעולם, אבל אי אפשר להתעלם מהבעיות שיש בה היום, כמו בועת נדל"ן, בועת אשראי ובעיית שקיפות. אסור להסתנוור מהצמיחה הגבוהה. שוק המניות שם יכול לעלות ב-80%, אך גם לרדת באותו שיעור, ולכן אני מעדיף להיות בחשיפת חסר".

כוחן של המדינות המתעוררות בא על חשבונה של ארה"ב. ירדני, עם זאת, לא מספיד את הכלכלה האמריקנית. "עם כל הכבוד לכל הדיבורים שלנו, ארה"ב היא עדיין הגורם מספר אחת שמשפיע על הכלכלה הגלובלית", הוא אומר. "עם זאת, המצב שם קשה. כל עוד שיעור האבטלה נושק ל-10%, מחירי הדירות ממשיכים לרדת והצרכן האמריקני נותר בלי אמצעים. ייקח זמן עד שהכלכלה תתאושש". למרות זאת, בהסתכלות על שוק המניות, הוא טוען: המכפילים בו נוחים להשקעה.

"בזהב - כל מספר זוכה"

אחד השווקים הסוערים היום הוא שוק הסחורות, שבתוכו בולט במיוחד הזהב. מנהלי ההשקעות המקומיים לא מסתנוורים מהעלייה של הזהב, אך לא פוסלים השקעה במי שחשופות למתכת הזהובה.

"אנחנו נמצאים היום בשלב שבו ההיצע הולך ויורד", אומר כהן. "אני ממליץ להחזיק בזהב כמגן לרכיב המנייתי. אם נגיע למצב של משבר גדול נוסף, החזקה בזהב בתיק חשובה מאוד. נוסף לכך, יש מלחמה מי יחליש יותר את המטבע שלו, וכשהכל נחלש, משהו צריך להתחזק. אין סיבה שהמטבעות יתחזקו, ולכן הזהב הוא הפתרון. בשורה התחתונה, זהב הוא השקעה מעניינת, גם דרך מניות של חברות, כמו אלדורדו (EGO)".

קליין: "צריך לגלות מידה של אחריות מינימלית. רכיב הזהב בתיק הציבור הפרטי צריך להיות אפס. הזהב יכול להגיע לכל מקום, אבל הבעיה היא שזה מוצר שאין לו ביקוש אמיתי, וכשזה ספקולטיבי אז אי אפשר לנתח אותו באמת. הזהב הפך להיות 'מגן'. יש תקופות שזה עבד, אבל זה לא תמיד עובד ועדיין רואים אנשים קונים זהב בהמוניהם".

ירדני: "הזהב הוא מפלט ליום שבו כל הכלכלות יפלו וסחר החליפין יחזור. מי שמאמין בתרחיש הזה אז שיקנה זהב. צריך לעשות הפרדה בין זהב לחברות כרייה של זהב. בזהב, כל מספר זוכה".

11

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.