כאילו לא היה משבר בעולם שצמח במידה רבה מהתנפחות מחירי נכסים, חברות הביטוח הישראליות מדווחות חדשות לבקרים על השקעה בנדל"ן, בארץ ובחו"ל. על פניו, השקעה בנדל"ן מתאימה ככפפה ליד לקרן פנסיה או לביטוח חיים ומתואמת עם אופק החיסכון הנדרש באפיקים אלה ומקנה לו יציבות.

"השקעה בנדל"ן בידי קרנות הפנסיה הפכה לנושא עוד יותר רלוונטי בגלל טיוטת תקנה של המפקח על הביטוח, המבקשת להגביל את ההשקעה בתיקי הביטוח ל-10% מסך הנכסים המנוהלים (מזה לפחות 75% בנדל"ן מניב)", אומר ד"ר דניאל באראז, שמנהל מרכז פישמן וכלכלית ירושלים למימון, יזמות ונדל"ן בבית הספר למנהל עסקים באוניברסיטה העברית בירושלים. כך למשל, הוא מציין, מגדל, חברת הביטוח הגדולה ביותר, היא הלכה למעשה חברת הנדל"ן השלישית בגודלה בישראל, אחרי קבוצת עזריאלי והחברה הממוזגת של בריטיש ישראל ומליסרון, "וזה רק מהחזקות בישראל".

לדברי באראז, תיאורטית, ההשקעה בנדל"ן מספקת תשואה יציבה לאורך זמן, הגבוהה מתשואה לפדיון באג"ח קונצרניות בעלות דירוג אשראי להשקעה, ולדעתו זה מפצה על החסרונות המובנים בהשקעות בנדל"ן באופן ישיר: העובדה שהן אינן נזילות.

באראז הצביע על כך שלנכסים הפיזיים ולמניות נדל"ן יש מתאמים נמוכים עם השקעות אחרות, וההשקעה בנדל"ן החלה עם הצורך בתשואה שנתית מספקת, שתאפשר לאזן את ההתחייבויות האקטואריות של קרנות הפנסיה בעתיד.

המגמה העולמית, אגב, היא דווקא על צמצום החשיפה. "ערך השוק של הנכסים האלה ירד", הסביר לאחרונה אטיאן פרסיס, ראש מחלקת המחקר ב-Preqin, המתמחה בניתוח השקעות אלטרנטיביות בעולם, בכנס שנערך במרכז פישמן לנדל"ן . "לפי השערוכים, ירד ערכם של הנכסים, והמשקיעים לא ממש יצאו מגדרם כדי להוציא עוד כסף רק כדי לחזור לשווי המקורי".

התיק החל לצמוח ב-2006

חברות הנדל"ן בארץ לא מתקשות למצוא מימון והן בולטות בהנפקות אגרות החוב בבורסה המקומית; למעשה, הן אחראיות ל-26% מסך הגיוסים בקרב אג"ח קונצרניות, לפי נתונים שהציג מיכאל קהן, מנהל תחום היציבות הפיננסית בבנק ישראל. עם זאת, קהן מצביע על כך שבתיקי ההשקעות של הגופים המוסדיים לטווח-ארוך, שיעור האג"ח הקונצרניות נמצא דווקא מתחת לממוצע הרב-שנתי. "מאז מארס 2009 הקטינו המוסדיים את חלקם באגרות חוב נדל"ניות בתוך הפלח הזה. הוא לא נותר מיותם - את מקומם תופס הציבור, שחיפש תשואה גבוהה יותר והגדיל את הסיכון - דרך השקעה בקרנות הנאמנות המשקיעות באפיק זה".

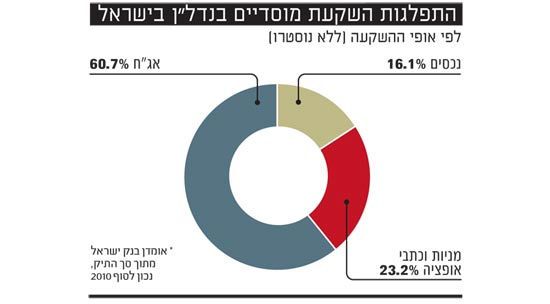

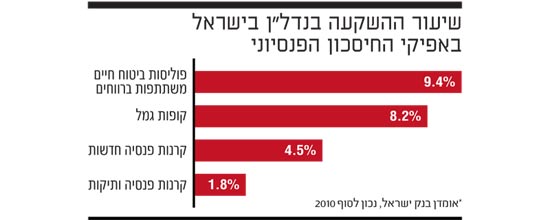

קהן הצביע על כך שבחישוב גס, שיעור ההשקעה הכללי של המוסדיים בנדל"ן עומד על קצת פחות מ-6% מסך ההשקעות שלהן, בנטרול הנוסטרו - ורק 0.9% מסך ההשקעות מושקע בנכסים ובקרקעות במישרין, שיעור שמשתנה לפי אפיק החיסכון: בגמל הוא שואף לאפס, ובביטוחי החיים הוא מגיע עד 3.7%. ההשקעה ב"נדל"ן" מופנית גם לניירות ערך של החברות: מניות, אג"ח וכתבי אופציה.

שלמה גוטמן, מנהל תחום הנדל"ן וסמנכ"ל במגדל, מאשר שתיק בנדל"ן החל לצמוח ב-2006, ערב המשבר, אבל הוא אינו רואה בכך דבר שלילי: "כשהמשבר החל ובחדרי העסקאות במגדל זעקו מכל עבר שכל המכשירים הפיננסים ירדו ב-20%-30%, במחלקה שלי התקבל תזרים קבוע, שעזר לקזז את ההפסדים שנרשמו אז".

מגדל החלה להשקיע בנדל"ן בחו"ל רק בשלהי 2010. "מיקום הנכסים הוא לרוב ב'מדינת תל-אביב'", מחייך גוטמן, "אבל השוק הצטופף, אז התחלנו לצאת להשקעות גם באזור ירושלים והצפון. אנחנו למעשה חברת נדל"ן לא קטנה שבעלת המניות שלה היא חברת ביטוח, שיש לה שוכרים רבים, בהם מדינת ישראל וחברות תקשורת מקומיות".

למגדל 600 אלף מ"ר בישראל ששווים 5 מיליארד שקל, 75% מהם משרדים, במשולש המשתרע בין ירושלים, נתניה וראשון לציון. ביניהם נציין את ההחזקה בקניון רמת אביב (27%), בקניון הזהב (75%), מרכז וייצמן, מגדל המוזיאון ("כשיש שכירות משנה במחיר 150 שקל למ"ר ברמת המעטפת, הייזום החזיר את עצמו"), ועוד נכסים רבים.

עבורו, השקעה ישירה משמעה תזרים שוטף, "אבל צריך להיות סבלניים, כי בדרך יכולות להיות ירידות קטנות - ועדיין התנודתיות קטנה מזו של מניית נדל"ן". ביחס לאג"ח, מציעה השקעה ישירה עליית פוטנציאל לרווחים נוספים כתוצאה מעליית ערך הנכס והשכירות בעקבותיו.

אפשר להביט על ההשקעה הישירה גם במונחי מוצר חלופי: "רכשנו את בית סלקום ששיקף 7.2% תשואה ובאותו זמן מכרנו אג"ח שלה, המדורגת גבוה, ונסחרה ב-3% תשואה לפדיון. במילים אחרות, על אותו סיכון קיבלנו מרווח, עם בטוחה - לא שזה צריך להחליף את ההשקעה באג"ח לגמרי, אבל בתמהיל מסוים, זה תחליף איכותי".

גם הוא מסכים שהחסרונות הם הנזילות (למרות שהוא חוזר על המנטרה שלו, לפיה הנדל"ן עודנו "הנכס הסחיר מבין הנכסים הלא סחירים"), כמו גם סיכוני הון, עלויות תפעול וירידת ערך.

ביטוחי החיים מושקעים עמוק

עופר נרגסי, סגן מנהל חטיבת ההשקעות בהראל, מלין על האפשרות המוגבלת להשקיע בנדל"ן. לדעתו, קיים עיוות מס, הנובע ממדיניות ממשלתית שמטרתה למנוע מחברות הביטוח להפוך לחברות שעוסקת בניהול נכסים שוטף, הגורמת לכך שהשקעה אמנם מותרת, אבל התשואה ממוסה ולפיכך משתלמת פחות. "עיוות זה לא קיים בפוליסות ביטוח החיים המשתתפות ברווחים, שהתחילו להשקיע בנדל"ן כבר לפני כמה שנים, דבר המסביר את שיעורי החשיפה הגבוהים שלהן לתחום".

התפלגות ההשקעה בהראל שונה מזו של מגדל, ונובעת במידה רבה מהפיזור הגיאוגרפי שלה, הפועל כלפי חו"ל ("אנחנו אחת החברות היותר פעילות בחו"ל - 23% מתיק הנדל"ן במערב אירופה, 14% בארה"ב", טוען נרגסי). רובו של התיק עדיין נמצא בישראל (54%), ונרגסי מאותת ש"היכולת לסגור עסקאות חדשות הולכת ופוחתת".

לפי נרגסי, השקעה בנדל"ן מקטינה את סטיית התקן של התשואה, בשל השערוך השנתי הנובע מהערכות השמאי ומהתקבולים השוטפים. את הסיכון המטבעי הוא מנטרל באמצעות עסקאות FORWARD, ו"כך הנכס המט"חי הופך להיות נכס שקלי בעל תשואה עודפת". בניגוד לחברות נדל"ן מניב למשל, ההשקעה הזו אינה ממונפת לרוב, עובדה שתורמת אף היא להקטנת הסיכון. "כשיש משבר, דווקא אי-הנזילות בשוק 'מחליק' את הירידות בשווי הנכסים, כי בכל מקרה קשה למכור אותם".

התפלגות השקעת מוסדיים בנדלן בישראל

שיעור ההשקעה בנדלן בישראל באפיקי החיסכון הפנסיוני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.