"היחידה שיכולה לעשות את העסקה זו האצ'יסון. אני לא רוצה להיכנס לנעליים שלה, אבל יש לה חוב, והיא רואה בעסקה הזדמנות. אני לא חושב שמישהו אחר יבוא בתנאים האלה חוץ מהאצ'יסון". את הדברים הללו אמר היום (ב') יהל שחר, מנכ"ל החברות סקיילקס וסאני של אילן בן דב, באסיפת מחזיקי האג"ח הארוכות של סקיילקס, שהתקיימה בצהריים בבית ציוני אמריקה בתל אביב. הייתה זו למעשה הפעם הראשונה לאחר החתימה על עסקת האצ'יסון לפני כשבועיים, שבה נפגשים מחזיקי האג"ח עם הנהלת החברה, ויועצו של בן דב, יוסי ארד.

במסגרת העסקה אמורה האצ'יסון לרכוש את מניות השליטה בסקיילקס (75% מההון) מידי סאני תמורת 125 מיליון דולר. בכסף שתקבל סאני היא תרכוש את פעילות סמסונג מסקיילקס תמורת 100 מיליון דולר. העסקה מותנית בהיענות של לפחות 50% ממחזיקי אג"ח סקיילקס להצעת רכש שתבצע החברה, הכוללת "תספורת" של כ-15% על החוב הכולל למחזיקים.

קרוב ל-100 איש התאספו בחדר הישיבות, שבו בלטה נוכחות של הגופים המוסדיים. הראל, מגדל, אי.בי.אי, לפידות, מיטב, כלל ופסגות שלחו את נציגיהן, כשלצדן לא נפקד מקומם של כל הפנים המוכרים מהסדרי חוב אחרים בשוק ההון, ובהם משקיעי אג"ח פרטיים, יועצים ועורכי דין המתמחים בתחום.

אחד מאלה, עו"ד אופיר נאור, הציף ללא הרף את הנהלת סקיילקס בשאלות ובטענות. לפני תום החלק הראשון של האסיפה יצא מהחדר, תוך שהוא מחליף חיוכים עם עמיתו, עו"ד גיא גיסין, שהגיע באיחור.

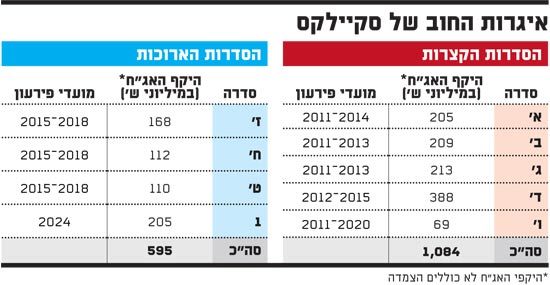

האסיפה כונסה על-ידי מחזיקי האג"ח הארוכות של סקיילקס (סדרות ז'-ט' וסדרה 1 להמרה), בהיקף כולל של כ-600 מיליון שקל, אשר בניגוד לסדרות הקצרות, אין להן שעבודים. בסוף החודש צריכה סקיילקס לשלם למחזיקי האג"ח הקצרות תשלומי קרן וריבית בהיקף של כ-170 מיליון שקל, ומחזיקי האג"ח הארוכות ביקשו לזמן את האסיפה, בטענה כי העסקה המתגבשת עם האצ'יסון היא הסדר חוב דה-פקטו, ולכן התשלום הקרוב מהווה העדפת נושים.

"סימני אזהרה לפי תקנות ני"ע"

אחד הנוכחים ציטט מתוך הדוח הכספי האחרון של החברה לפיו "מתקיימים בה סימני אזהרה לפי תקנות ני"ע, וזאת נוכח גירעון בהון החוזר הנפרע בסך 98 מיליון שקל והשפעה של כניסת שני מפעילים סלולריים חדשים. יש אינדיקציות לבעיות נזילות בתקופה הנבחנת (עד 2014), כאשר האג"ח שאנו מחזיקים נפרעות לאחר מכן".

בתגובה לשאלתו מדוע בכל זאת משלמת החברה את האג"ח הקצרות, ואינה פונה להסדר חוב, השיב שחר כי "כל סימני האזהרה הם עניינים חשבונאיים, שדירקטוריון החברה צריך לומר שהוא רואה אותם, ואין שום שינוי בעמדת הדירקטוריון לגבי החברה. הדירקטוריון הגיע למסקנה כי החברה היא בעלת כושר פירעון וסולבנטית, ולכן אנחנו מתכוונים לשלם את הקרן והריבית בסוף התקופה".

מחזיק אג"ח אחר הצביע על כך שבשנתיים הקרובות צריכה החברה לפרוע תשלומי אג"ח של 600 מיליון שקל, כאשר המקורות לתשלום, על פי דוח תזרים המזומנים, מלבד קבלת דיבידנדים מפרטנר ופעילות סמסונג, הם קבלת אשראי, מחזור חוב ומכירה של נכסים. כך, מלבד העובדה שקיים סיכון ממשי שהדיבידנדים מפרטנר לא יספיקו, עלולים מחזור החוב או מכירת הנכסים לפגוע בנושים הלא מובטחים, מכיוון שהתמורה שתתקבל עבור נכסים אלו תופנה לטובת החזר החוב לאג"ח הקצרות. על כך השיב שחר, כי מלבד העובדה "שלסקיילקס יש קופת מזומנים

של 400-450 מיליון שקל, והחברה צריכה לקבל הכנסות מסמסונג בהיקפים נרחבים, פרטנר לא סטתה ממדיניות חלוקת הדיבידנד שלה, 80% מהרווח השנתי, ואנחנו חושבים שהיא תחלק דיבידנד".

"להשתמש בנכסים להחזר חובות"

"לגבי מחזור חוב על חשבון האג"ח הארוכות", הוסיף שחר, "אני חושב שהשיקול הוא שכל עוד החברה סולבנטית ויש לה התחייבויות, היא צריכה להשתמש בנכסים שלה להחזרת חובותיה".

שחר גם ענה לשאלה בדבר שווי פעילות סמסונג בעסקה, שהוערך ב-100 מיליון דולר, וזאת בזמן שמו"מ שניהלה החברה בחודשים האחרונים נעשה לפי שווי של יותר מ-600 מיליון שקל לפעילות זו. "הייתי בכל המגעים, ואני מכיר את כל העסקאות הללו לפני ולפנים. קודם כל הן לא יצאו לפועל, וחלק מזה יכול להיות בגלל המחיר. יתרה מזאת, העסקאות שם היו למכירת 20%, ולא 100%, וזה סיכון אחר.

"היו שם התאמות למצבים שבהם רמת ההכנסות יורדת - גמר הזיכיון בסוף 2013 וכו', אלו עסקאות אחרות לחלוטין. השווי של סמסונג ייקבע לפי מעריך שווי או שניים, ואני אישית סומך עליהם שיגיעו לשווי הנכון".

האסיפה ננעלה ללא קבלת החלטות מיוחדות.

איגרות החוב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.