כבר כמה חודשים שתקופת ההשקעה המוגדרת מאחוריהן, ונראה כי שלוש קרנות המנוף שיצאו לדרך בעידוד ובתמיכת משרד האוצר, נמנעות מלנסות ולמנף את הפלטפורמה שהקימו לגיוס קרן שנייה. בדיקת "גלובס" מלמדת כי לפי שעה הן הורידו הילוך, ולא צפויות לפנות בעתיד הקרוב לגופים המוסדיים כדי לגייס כספים לביצוע השקעות חדשות, ללא כרית ההגנה מהמדינה.

מדוע קרנות המנוף, שגבו דמי ניהול בהיקף מצרפי של כ-145 מיליון שקל מאז החלו לפעול ב-2009, לא פועלות לגיוס קרנות המשך? משיחות שקיימנו עם גורמים בשוק המוסדי עולה תמונה של חוסר אמון בפעילותן, לאחר שרבות מהחברות בהן השקיעו הקרנות נקלעו לקשיים, ואפשר שיגיעו גם לפירוק ומימוש בטוחות.

בתעשיית קרנות ההשקעה הפרטיות, נהוג שמיד עם תום תקופת ההשקעה שלהן הקרנות מנסות להאריך את תקופת חייהן (בדרך כלל בשבע שנים), ומשקיעות מאמצים לא רק בפיתוח ההשקעות שכבר בוצעו אלא גם בגיוס קרן נוספת. ואולם, לפי שעה נראה כי שלוש קרנות המנוף - בראשית, אוריגו ו-kcps מנוף - מתמקדות בהשקעות שכבר ביצעו, ללא כוונה קונקרטית לנצל את המנגנון שהקימו ואת הידע שצברו לטובת הקמת קרן שנייה.

מצאו עצמן מול חברות קורסות

בהגדרה, קרנות המנוף אינן קרנות פרייבט אקוויטי רגילות. דרך פעולתן דומה מאוד, אבל אופן גיוס הכסף שונה מהותית ולא נסמך רק על יכולות הגיוס של המנהלים שלהן, אלא - ובמידה ניכרת - על הנחישות שגילה ב-2009 אגף החשכ"ל באוצר.

קרנות אלו הוקמו בעקבות משבר האשראי החריף שפרץ בשלהי 2008, ומטרתן הייתה להחיות את שוק האג"ח הקונצרניות, באמצעות סיוע לחברות שנקלעו לקשיים אך עדיין בעלות זכות קיום "עסקית", שמצאו עצמן מול ברז סגור של אשראי בנקאי או מוסדי.

בשל המחויבות למנדט שקבעה להן המדינה - סיוע לחברות טובות ש"רק" נקלעו לבעיות תזרימיות ממשיות בנקודת הזמן של השבר הכלכלי - השקיעו קרנות המנוף מלכתחילה בחברות בפרופיל סיכון גבוה יחסית (אם כי לא בדומה לקרנות "דיסטרס").

ואולם, בפועל החלו קרנות המנוף להשקיע כעבור חודשים ארוכים ובעיצומה של גאות 2009, לאחר שברזי האשראי - הבנקאי וגם החוץ בנקאי - החלו להשתחרר. כפועל יוצא, הן נאלצו להתפשר על השקעה בחברות מסוכנות יותר משתכננו בתחילה.

בעקבות כך מצאו את עצמן שלוש הקרנות, מי יותר ומי פחות, נאבקות מול חברות קורסות או כאלו שלא עומדות באמות המידה הפיננסיות שנקבעו להן. על אילו חברות מדובר? נזכיר את התכוף, אינספייר, פולאר השקעות, גיל אגמון שרכש מניות בדלק רכב, אורד, דוראה, אירונאוטיקס, ישראלום, ערוץ 10 ונוספות. בשורת החברות הללו הושקעו קרוב ל-800 מיליון שקל, ומיד לאחר מתן האשראי התברר שישנו ספק גדול בנוגע ליכולתן לשרת את החוב.

עיקר הכספים הנ"ל הושקעו על ידי קרן אוריגו, שהפנתה 334 מיליון שקל לחברות שנקלעו לקשיים, כאשר בראשית הפנתה כ-285 מיליון שקל לחברות אלה ו-kcps השקיעה כ-166 מיליון שקל.

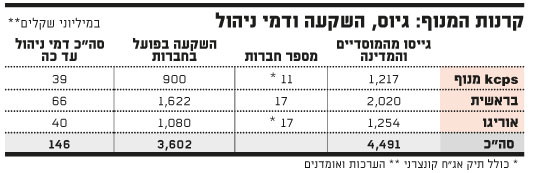

קרנות המנוף גייסו כ-4.5 מיליארד שקל - כרבע מהסכום מהמדינה והיתר מהגופים המוסדיים. בראשית, הקרן בראשות גבי פרל, מני וסרמן ורן גרודצקי, קיבלה התחייבויות לסך של כ-2.02 מיליארד שקל; אוריגו, שבהובלת גבי טרבלסי ודייב גל, גייסה כ-1.25 מיליארד שקל; וקרן המנוף של kcps, בהובלת צבי פורמן ויוסי דאובר, קיבלה התחייבויות בגובה 1.22 מיליארד שקל. בסך הכול, שלוש קרנות המנוף השקיעו עד כה כ-3.6 מיליארד שקל, שמשקפים שיעור אפקטיבי של כ-86% מסך הכסף הזמין להשקעה על ידן.

מאז הוקמו הקרנות זכאים העומדים בראשן לדמי ניהול של כ-1% מסך ההתחייבויות, אותן קיבלו בכל אחת משלוש השנים הראשונות (תקופת ההשקעה), ולאחר מכן הן זכאיות לדמי ניהול של 0.5%. כך, מאז הוקמו ועד היום גבו קרנות המנוף כאמור דמי ניהול בהיקף של כ-145 מיליון שקל: בראשית קיבלה כ-66 מיליון שקל, בעוד שאוריגו ו-kcps גבו כל אחת כ-40 מיליון שקל בקירוב.

"אילו היו היום, לא היה צריך את יורק"

בשוק העריכו - ובקרנות עצמן לא הכחישו את הדברים - כי הרצון האמיתי שלהן הוא להמשיך ולפעול אך כקרנות פרייבט אקוויטי "אמיתיות", שבדומה לקרנות אחרות כמו פימי או פורטיסימו, מגייסות גם קרן שנייה ושלישית וצוברות עוד ועוד כסף לניהולן (ובמשך שנים ארוכות).

גורם המעורה במתרחש, מסביר לנו כי "נוף הפעילות של קרנות המנוף הוא באזורים של חברות עם הזדמנויות לתשואה גבוהה ריאלית, בגלל ולמרות סוג החברות בהן השקיעו. הן יצרו מנגנון יעיל לזיהוי וביצוע עסקאות אטרקטיביות, שראוי לשמר אותו גם ברמה משקית וגם מבחינת המשקיעים של הקרנות. עם זאת, מה לעשות שלקרנות המנוף הייתה תקופת השקעות קצרה מהנהוג בקרנות רגילות?".

מכאן, לדבריו, "ההחלטה לא לצאת כרגע בגיוס אינה מפתיעה, שכן שום קרן השקעות פרטית לא יוצאת לגיוס קרן חדשה אחרי שלוש שנים. בדרך כלל משך תקופות ההשקעות של קרנות "רגילות" הינו ארבע-חמש שנים, כך שיש להן יותר זמן להגיע לבשלות בהשקעות שביצעו בטרם יצאו לגיוס קרן חדשה".

אותו גורם מסביבת קרנות המנוף מציין כי דווקא עתה "צריך את הפתרון הזה. עכשיו באים הפירעונות וחסרים אשראים זמינים בשוק. אם קרנות המנוף היו פועלות גם היום, מי היה צריך את יורק או KKR? אנחנו היינו פותרים זאת".

מהצד השני, גורם מוסדי בכיר עמו שוחחנו, ביקר את קרנות המנוף וטען כי טרם הוכיחו את עצמן. "קרנות המנוף מוצאות עצמן עם לא מעט השקעות בעייתיות בחברות שנקלעו לקשיים ממשיים", אמר. "אני לא שמעתי על כוונה שלהן לגייס קרן שנייה, ואני מעריך שללא השתתפות המדינה - הפלטפורמה הקיימת של הקרנות לא תקרוץ למוסדיים".

קרנות מנוף

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.