לדוח התקופתי של חברת בזן לשנת 2013, שפורסם לאחרונה, צורפה פעם נוספת עבודה של משרד סוארי, שמטרתה "הערכת סכום בר השבה" של נכסי מגזר הדלקים בקבוצה. עבודה זו הוזמנה על-ידי החברה בשל סממנים המעידים על הצורך בבחינת ירידת ערך נכסי המגזר - בעיקר שחיקה מתמשכת במרווחי הזיקוק.

העבודה קבעה, כי הסכום בר ההשבה הממוצע של נכסי מגזר הדלקים בקבוצת בזן הוא 2.433 מיליארד דולר, בעוד שהערך הפנקסני של נכסי מגזר זה בספרי החברה רשום בסכום נמוך יותר, של 2.093 מיליארד דולר. לפיכך לשיטת מעריך השווי, אין צורך להפחית את השווי בספרי החברה.

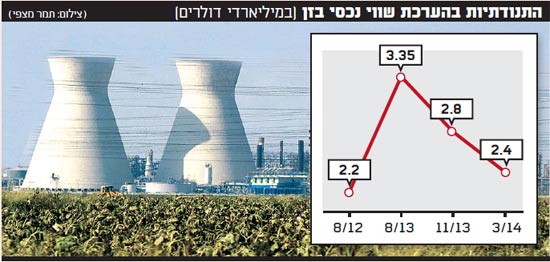

אין זו העבודה הכלכלית הראשונה שמבצע מעריך שווי זה לנכסי מגזר הדלקים של בזן, חברת בתי הזיקוק בחיפה. המשרד של יצחק סוארי העריך בנובמבר 2013 (עבור דוחות הרבעון השלישי) את נכסי המגזר בכ-2.8 מיליארד דולר. שלושה חודשים קודם לכן הייתה הערכת השווי גבוהה משמעותית, ועמדה על 3.35 מיליארד דולר.

מדהים לגלות כי בהערכת שווי שבוצעה על-ידי סוארי קצת יותר משנה קודם לכן, ביוני 2012, הוערכו נכסי מגזר הדלקים של בזן בכ-2.2 מיליארד דולר. כך, בתוך פחות משנתיים, הספיק השווי הכלכלי המוערך של נכסי המגזר לזנק בכ-1.2 מיליארד דולר, ואז, כמו בלון המאבד אוויר, לאבד כ-900 מיליון דולר. מדובר ברכבת הרים בלתי נתפשת ולא מתקבלת על הדעת של הערכת שווי הנכסים.

הגורם העיקרי המשפיע על תוצאות פעילות הדלקים של בזן הוא מרווח הזיקוק. מדובר במרווח שבין ההכנסות ממכירת סל התזקיקים שאותם מוכרת החברה, לבין עלות חומרי הגלם שהיא רוכשת. ההנחה המרכזית והמשמעותית ביותר להערכת השווי היא התפתחות מרווחי הזיקוק העתידיים. מכיוון שמעריך השווי מודה, כי אין בידו כלים מקצועיים טובים להעריך מה יהיו מרווחי הזיקוק העתידיים, הוא נסמך על חברת ייעוץ זרה המתמחה בתחום, ושמה KBC.

כדי להבין את עוצמת ההשפעה של מרווחי הזיקוק על הרווח התפעולי של בזן, נציין כי שינוי של 1 דולר במרווח הזיקוק צפוי להשפיע בסדרי גודל של 70 מיליון דולר לשנה על הרווח התפעולי של החברה.

תחזית המרווחים העדכנית של KBC, אשר לפיה נלקח המרווח המייצג כבסיס לתחזית בטווח הארוך, היא 9.7 דולר לחבית בשנים 2015-2024, והמרווח המייצג לא צפוי להירשם לפני שנת 2020. בתחזיות המרווחים הקודמות של KBC, שנלוו לשתי הערכות השווי הקודמות של בזן, נלקח המרווח המייצג ברמה של 10.4 דולרים ו- 11.3 דולר לחבית בהתאמה.

ניתן ללמוד על אודות כושר החיזוי הנמוך של מרווחי הזיקוק מעיון בעבודה של משרד סוארי מחודש אוקטובר 2009, שנועדה לקביעת יחסי שווי בזן והחברה הבת כרמל אולפינים, לצורך עסקת המיזוג ביניהן. אז נלקחה הערכה כי המרווחים בשנים 2013 ו-2014 יעמדו בממוצע ברמה של 10 דולרים. חלפו רק ארבע שנים, והמציאות מלמדת כי המרווחים הממוצעים בפועל היו נמוכים בכ-50%.

מתברר כי כושר החיזוי של המומחים למרווח הזיקוק בעייתי בלשון המעטה, והתוצאה מטלטלת מקצה לקצה את שווי מגזר הדלקים של בזן, והופכת את הערכת השווי של משרד סוארי לכלי כלכלי מוגבל.

שווי הפעילות הזו מהווה עוגן לניתוח הדוחות הכספיים של החברה, לאמידת היחסים הפיננסיים שלה ולניתוח כדאיות ההשקעה בניירות ערך. לפיכך, התנודתיות העצומה בשווי פעילות הדלקים שומטת את הקרקע תחת היכולת של הקורא הסביר של דוחות בזן להבין את הסיטואציה הפיננסית שבה היא מצויה.

* הכותב הוא האסטרטג הראשי של קבוצת איילון

התנודתיות בהערכת שווי בזן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.