"נראה שהסיכונים בשוק המניות גדולים בהשוואה לשנתיים האחרונות, ומכפיל הרווח של מדד ת"א 25 משקף סיכון דומה לתקופה של טרום המשבר ב-2008 וב-2000", אמר באחרונה יו"ר רשות ני"ע, שמואל האוזר.

בכך הוא ענה ודאי על השאלה שחלפה בראשיהם של משקיעים רבים: האם לאחר עלייה רצופה של כ-60% במדד ת"א 25 בחמש השנים האחרונות, הגיע שעתן של המניות להתממש; או במילים אחרות: האם בועת מחירים מאפיינת לא רק את שוק האג"ח אלא גם את שוק המניות?!

האוזר משווה בין מכפיל הרווח (הממוצע) של מדד המניות המוביל לזה ששרר ערב תקופות משבר קודמות, ומסיק מכך שהסיכון כיום גבוה. אלא שהשוואה שכזו היא כשלעצמה בעייתית ומכילה הטיות העלולות להביא למסקנה שגויה.

למשל הטיות הנובעות מסעיפי דיווח חד-פעמיים, שימוש שגוי ברווח על בסיס GAAP, שינוי בזהות החברות המרכיבות את המדד, שינויים במדיניות הדיווח החשבונאי (למשל דיסקונט שהפסיק לדווח על הבינלאומי כחברה כלולה), והתעלמות מפוטנציאל צמיחת הרווחים בעתיד (למשל בשותפויות הגז). בנוסף, השימוש במכפיל הרווח הנקי אינו מתאים לחברות החזקה דוגמת החברה לישראל או דלק.

האמת היא, שבשונה מבועת האג"ח השוררת כיום, מצבו של מדד ת"א 25 רחוק מלהיות בועתי. על אף שהוא נסחר כיום ברמות שיא, תמחור 25 המניות שנסחרות בו משקף מצדם של המשקיעים גישה שמרנית וסבירה ואינו מצריך הפחדה של הציבור.

המשקיעים זהירים

ניתן להדגים זאת דווקא דרך הסתכלות על מניות הבנקים, הנחשבות לעקב אכילס של המדד: ערב משברים קודמים נסחרו הבנקים בפרמיה של עד כ-20% ביחס להונם העצמי, אלא שכיום - בעקבות המגבלות החלות עליהם (דרישה לחיזוק הלימות ההון והגבלת החשיפה לקבוצות לווים) - הבנקים נסחרים בשווי הנמוך בכ-50% (דיסקונט) עד כ-10% (הפועלים) מהונם העצמי, ומכפיל הרווח שלהם הוא כ-10 ומטה. רק מזרחי-טפחות, הנחשב לנהנה העיקרי מהבוננזה של המשכנתאות, נסחר סביב הונו העצמי, וזאת משום התשואה הגבוהה יחסית שהוא רושם על ההון.

זהו תמחור סביר המאפשר למניות הבנקים להמשיך לעלות. למשל, אם הפועלים ישיג תשואה של כ-9% על ההון, כפי שעשה ב-2013 (ברבעון הראשון של 2014 הוא השיג תשואה של כ-10% במונחים שנתיים), ומנייתו תמשיך להיסחר לפי מכפיל הון של כ-0.9 (כפי שהיא נסחרת זה זמן רב) - המשקיעים במניית הבנק ייהנו מעליית שער של כ-10%. אז אולי מניית הפועלים אינה להיט השקעתי גדול, אבל בטח אין מדובר בבועה והתמחור הזהיר שלה מאפשר רווח.

זהירות המשקיעים ניכרת גם בתמחור הגורילה של ת"א 25 - חברת התרופות טבע. ממוצע תחזיות הרווח לשנת 2014, לפי 22 אנליסטים המכסים את המניה, עומד על כ-4.73 דולר למניה, כך שגם לאחר עלייה של כ-35% בשנה החולפת - מכפיל הרווח של החברה הוא כ-11.5. אז נכון שבשל התלות בתרופת הקופקסון טבע כבר אינה להיט השקעתי גדול כבעבר, אך בדיוק בשל כך היא נסחרת מתחת לרמת המכפילים שבה נסחרות חברות התרופות בארה"ב (15-17).

גם אלביט מערכות, הנסחרת במכפיל 13 על בסיס תחזיות הרווח ל-2014, נמצאת מתחת לרמת המכפילים של דומותיה מארה"ב (15-17); ואם מנטרלים את עודפי המזומן, שמחזיקה חברת נייס בקופתה (כ-440 מיליון דולר) משווי השוק שלה, אז זהו בקירוב גם מכפיל הרווח שלה.

היעדר תמחור בועתי קיים גם אצל חברות הטלקום, שבאחרונה מצליחות לייצב את מצבן העסקי, לאחר שנתיים של צניחת רווחים. את בזק, סלקום ופרטנר נהוג לתמחר לפי מכפיל הרווח התזרימי, שהוא שווי הפעילות (שווי השוק בתוספות החוב הפיננסי נטו) מחולק ב-EBITDA (הרווח התפעולי בתוספת ההוצאה על הפחת). התוצאה: טווח מכפילים סביר, של 6-6.5 על בסיס התוצאות הצפויות ב-2014 - דומה לטווח המחירים שבו נסחרות רבות מחברות הטלקום בעולם.

פוטנציאל עליות

בת"א 25 ניתן למצוא גם חברות יקרות, כגון אסם, שטראוס ופריגו הנסחרות על בסיס תחזית רווחיהן ל-2014 במכפילי רווח של 23-25. זהו אמנם תמחור גבוה, אך החברות מציגות שילוב אטרקטיבי של צמיחת רווחים וסיכון עסקי נמוך יחסית; ועל אף המכפיל הגבוה, הניבו מניותיהן בשנים האחרונות ביצועי יתר על פני המדד שבו הן נסחרות.

בת"א אפשר למצוא חברות יקרות אפילו יותר, דוגמת שותפויות הגז. על בסיס רווחיהן ב-2013 נסחרות דלק קידוחים ואבנר במכפילי רווח של 51 ו-68 בהתאמה. בכך הן מטות מעלה את המכפיל הממוצע של המדד, אולם די ברור כי רווחיהן השוטפים רחוקים לעת עתה מלייצג את פוטנציאל הרווחים הגלום במאגרי הגז "תמר" ו"לוויתן".

עדות נוספת לכך שפוטנציאל העליות בשוק המקומי טרם מוצה, ניתן למצוא בנתוני בנק ישראל על תיק הנכסים של הציבור. אלו מראים כי בשלהי 2007, ערב המפולת של 2008, כאשר ריבית בנק ישראל עמדה על 4%, הגיעה החזקת הציבור במניות לכדי כ-29% בסך הכול ו-25% בישראל.

לעומת זאת, כיום, כאשר ריבית הבנק המרכזי היא 0.75% בלבד, ועל אף שת"א 25 נסחר

ברמות הגבוהות בכ-40% מאלו של סוף 2007, עומד שיעור החזקת הציבור במניות על כ-24% ובישראל על כ-17% בלבד; כך שיש עוד מלאי מזומנים למכביר, אשר יכול לדחוף את ת"א 25 לשיאים נוספים.

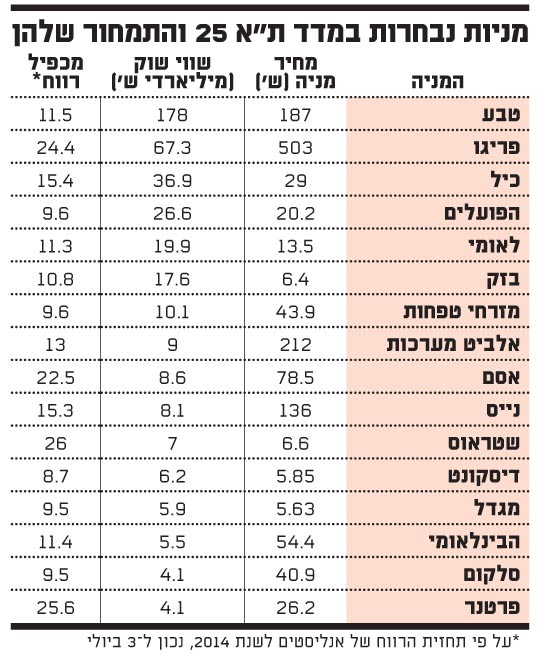

מניות נבחרות במדד תא 25 והתמחור שלהן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.