זה לקח הרבה זמן, אך בסוף זה הגיע. לאחר לא מעט עיכובים והרבה מאוד דיבורים, נגיד הבנק האירופי המרכזי (ECB), מריו דראגי, הוציא את "הבזוקה" והכריז על תוכנית הרחבה כמותית מלאה באירופה. בשורה התחתונה, הפחד מדפלציה ניצח וה-ECB צפוי לרכוש אג"ח בהיקף של 60 מיליארד אירו בחודש בעתיד הקרוב. למרות שיש לתוכנית תאריך סיום - ספטמבר 2016, בפועל היא נחשבת ל"תוכנית פתוחה", שכן דראגי התחייב כי היא תימשך כל עוד הציפיות האינפלציוניות לא יחזרו למרכז יעד יציבות המחירים.

לתוכנית יש מטרה כפולה - החלשת האירו ויצירת ציפיות אינפלציוניות ואינפלציה בפועל. בצד הריאלי, כל עוד אירופה תמשיך לדשדש מבחינת ביצוע הרפורמות להבראת הכלכלה, התועלת מההרחבה הכמותית תישאר מוגבלת, כי הבעיות הן מבניות יותר מפיננסיות ודורשות הרבה עבודה מהצד הפיסקלי.

מאחר שבאופן טבעי, שינויים מבניים לוקחים זמן, לא ניתן לצפות כי אירופה תחזור לצמיחה מהירה בביקוש המקומי; לכן, החלשת האירו נועדה לסייע לתעשייה המקומית להיות תחרותית יותר בעולם, כך שההתנעה של תהליך הצמיחה באירופה תגיע מכיוון היצואנים והתעשיינים.

סיבה נוספת שבגינה הבנק המרכזי רוצה לראות אירו חלש נוגעת לאינפלציה, הצפויה לעלות עקב היחלשותו בחודשים האחרונים.

עם זאת, שאלה אחת חייבת להישאל - למה ה-ECB שם דגש כל כך משמעותי על הירידה באינפלציה כגורם סיכון, כאשר גם הוא טוען כי הירידה בשנה האחרונה נבעה בעיקר מירידת מחירי הסחורות בכלל והנפט בפרט? במצב עניינים רגיל, ה-ECB אמור היה לברך על כך, שכן מדובר על גידול משמעותי בהכנסה הפנויה של האזרחים.

השאלה מקבלת משנה תוקף, כשבוחנים את אינפלציית הליבה בשנה האחרונה, שנותרה יציבה על 0.7% - עובדה המצביעה על יציבות יחסית בביקוש המקומי ביבשת.

התשובה לכך מתחלקת לשני טיעונים מרכזיים: הראשון, אוכלוסיית אירופה מבוגרת באופן יחסי, וביחד עם שיעורי האבטלה הגבוהים, הנטייה השולית לחסוך גבוהה, ודפלציה רק מעצימה את מגמה זו - מה שעשוי לדחוף את אירופה למיתון; השני, היבשת, בל נשכח, עדיין עמוסת חובות. בעוד אינפלציה עוזרת לשחוק את החוב, דפלציה רק תגדיל אותו ותתמוך בהמשך גידול במתווה יחס החוב-תוצר של מדינות אירופיות רבות כגון איטליה, ספרד, יוון ופורטוגל, כמו גם ברמות המינוף הגבוהות של המגזר הפרטי.

הראלי באג"ח

אז מה התוכנית אומרת לגבי אפיקי ההשקעה באירופה? ראשית נתייחס לשוק האג"ח האירופי. במהלך השנה האחרונה הראלי בשוק זה התבסס ברובו על הציפיות של המשקיעים, כי ה-ECB יתחיל בהרחבה כמותית בשלב כלשהו. כעת, לאחר שהתוכנית הפכה מספקולציה למציאות, סביר להניח, כי הראלי בשוק האג"ח כבר מאחורינו - "קנה בשמועה ומכור בחדשות", כפי שקרה במהלך תוכניות ההרחבה הכמותית בארה"ב.

למעשה, אם יש שוק אג"ח שצפוי ליהנות מההרחבה הכמותית באירופה, הרי זהו דווקא השוק האמריקאי, אשר מהווה אלטרנטיבת השקעה אטרקטיבית במיוחד כאשר משווים את תשואות האג"ח הממשלתיות בארה"ב אל מול אירופה.

באפיק המנייתי אירופה נהנית היום ממומנטום חיובי, עקב היחלשותו של האירו והנזילות הגבוהה אשר מאפיינת את השווקים. באירופה אנו מעדיפים חשיפה ליצואניות הגדולות כמו גרמניה ואיטליה וענפי התעשייה והבנקים.

חברות אירופיות, הנהנות מאירו חלש, הן כאמור חברות בינלאומיות אשר שיעור ניכר מהמכירות שלהן מבוצע מחוץ לגוש האירו. רצוי כמובן שחלק גדול מאותה חשיפה יהיה דולרי, ולא מטבעות דוגמת היין היפני, המצוי בתוואי יורד, בשל הקלה כמותית גדולה. כמו כן, רצוי להימנע מחברות, אשר להן חשיפה מוגברת למטבעות של שווקים מתעוררים, שכלכלותיהן סובלות מחוסר יציבות.

עומדות בקריטריונים: איירבוס ו-ב.מ.וו

לאחר שהגדרנו למעלה את הפרמטרים הבסיסיים, נתמקד עתה בחברות בעלות מודל עסקי חזק, מתוך מטרה להפחית למינימום את הסיכון הספציפי מפעילות החברה ולהתמקד כאמור ביתרונות של הפיחות באירו.

חברה, שמתאימה באופן בולט לקריטריונים אלו, היא Airbus - יצרנית המטוסים והמסוקים לשוק התעופה המסחרי והביטחוני. החברה, שנסחרת כיום בשווי של 37 מיליארד אירו, פועלת בעיקר בשוק התעופה המסחרי הגלובלי, שבנוי למעשה מדואופול המורכב מבואינג וממנה.

החברה פועלת בחוזי הזמנות ארוכות טווח מול חברות תעופה ברחבי העולם, והחוזים מול החברות שמחוץ לגוש האירו נעשים במונחים דולריים. כיום עומדת החשיפה הדולרית של החברה על רמה של 25 מיליארד דולר, כשליש מהכנסות החברה. היקף ההזמנות ארוך הטווח של חברת איירבוס, ומכאן יכולת החיזוי הגבוהה של החברה בכל האמור במכירות עתידיות, מאפשר לחברה לגדר את חשיפות המטבע שלה מדי שנה.

החברה מבצעת בדרך כלל גידור מלא עבור שנת המכירות הבאה, והיקף הגידור עבור המכירות בשנים שלאחר מכן הולך ויורד. בשנה שעברה בוצע הגידור ברמות של 1.35 דולר לאירו ואילו השנה צפוי הגידור לעמוד על רמות של 1.15 דולרי לאירו. הירידה במחיר האירו לא צפויה לתרום משמעותית השנה, אולם הגידור עבור השנים הבאות, שייעשה במחיר נמוך, צפוי להגדיל את סך ההכנסות ב-2%-3% בארבע השנים הבאות.

במבט ראשון נראה, כי מדובר בתופעה בעלת השפעה זניחה, אך כשלוקחים בחשבון ששולי הרווחיות התפעולית של החברה עומדים על 4% בלבד, זוהי תוספת משמעותית לשורה התחתונה, ומכאן לפוטנציאל גדול לעלייה במחיר המניה.

חברה נוספת, שצפויה לקבל רוח גבית מהיחלשות האירו, היא יצרנית מכוניות הפרימיום הגרמנית BMW , הנסחרת כיום בשווי שוק של 66 מיליארד אירו.

החברה, שמדווחת באירו, מייצרת כיום 17% מהכנסותיה מהשוק האמריקאי וכ-20% מסין, המקבעת את שער המטבע שלה לדולר.

ב.מ.וו המציגה שולי רווחיות תפעולית נמוכים יחסית, צפויה ליהנות אף היא ממינוף תפעולי. להערכתנו, עלייה בערך הדולר אל מול האירו בשיעור של כ-1% צפויה לתרום לגידול של 4% בקירוב לרווח התפעולי של החברה. יחד עם זאת, מדובר לדעתנו בהשקעה עם מקדם סיכון גבוה מאשר איירבוס, בגלל חשיפתה הגבוהה של יצרנית הרכב לשוק הסיני, שחווה ירידה בצמיחה בשל רגולציה ממשלתית.

* הכותבים הם כלכלן שווקים גלובליים במחלקת המאקרו של פסגות ומנהל תחום מניות חו"ל בפסגות גמל ופנסיה. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

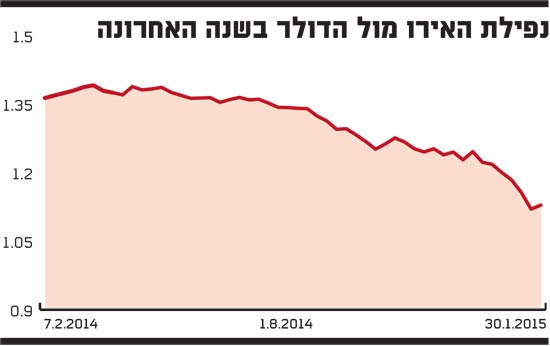

אירו מול הדולר בשנה האחרונה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.