פעילות השיא המאפיינת את תחום הנדל"ן למגורים כבר זמן רב, באה לידי ביטוי במלוא עוצמתה בדוחות החברות הבורסאיות, שהציגו נתוני מכירות יוצאי דופן וסיכמו החודש את אחת ממחציות השנה האינטנסיביות והטובות ביותר אי פעם מבחינת היקפי פעילות.

אם לא הספיקו שלל הסיבות שתומכות בביקושים המתגברים לדירות, בין הבולטות שבהן הריבית הנמוכה, היעדר אלטרנטיבות השקעה והיצע נמוך, הגיע שר האוצר משה כחלון ותידלק עוד את הפעילות, עם החלטתו להעלות את מס הרכישה למשקיעי נדל"ן ל-8%, החלטה שסידרה לחברות המגורים הרבה שעות נוספות במשרדי המכירות לקראת סיום הרבעון השני, בחודש יוני - רגע לפני כניסת ההחלטה לתוקף.

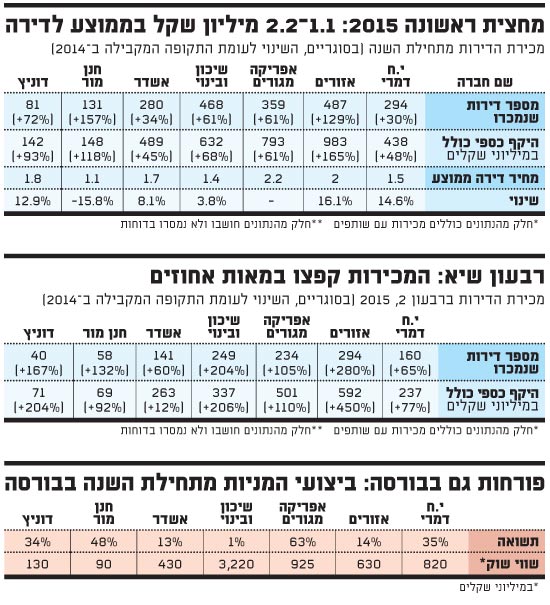

הנתונים שהציגו כמה מחברות הנדל"ן למגורים הבולטות בבורסה הצביעו לא רק על פעילות שיא בהיקף הדירות הנמכרות, אלא גם עלייה לא מבוטלת במחירי הדירה הממוצעים.

הנה כמה מספרים בולטים לסיכום המחצית הראשונה והרבעון השני של 2015:

129% הוא הזינוק שמציגה חברת אזורים במספר הדירות שמכרה במחצית הראשונה של השנה, זינוק שהביא אותה להיות "אלופת" המכירות בין חברות הנדל"ן הבורסאיות, עם קרוב ל-500 דירות מכורות בתוך שישה חודשים.

בנוסף לביקושים ערים שנרשמו בכלל הפרויקטים שלה, באזורים מציינים בדוחות כי החברה נהנתה גם "מהפעלת מלאי משמעותי בסוף שנת 2014 ובתחילת 2015" - ובמילים אחרות, כנראה שאזורים שנחלצה לא מזמן ממשבר לא קל ידעה לתזמן טוב את שיווק הפרויקטים שלה.

אזורים מציגה בדוחות את פילוח המכירות שלה לפי חודשים - וממנו עולה באופן לא מפתיע כי יוני היה החודש החזק ביותר, עם 113 דירות שנמכרו, ומעט אחריו בחודש מאי מכרה החברה שבשליטת הרשי פרידמן 109 דירות (עם שותפים).

אולם, כאמור, אזורים אינה יוצאת דופן, וגם יתר חברות הנדל"ן נהנו מצמיחה נאה בהיקפי המכירות שלהן בסיכום מחצית השנה.

עוד מבין החברות הגדולות, שיכון ובינוי של שרי אריסון מכרה במחצית כ-470 דירות - קפיצה של כ-60% ביחס למספר הדירות שמכרה בתקופה המקבילה אשתקד, ואפריקה מגורים מקבוצת אפריקה ישראל של לב לבייב נהנתה משיפור דומה, מה שהביא אותה לסכם את מחצית השנה עם מכירת כ-360 דירות.

בסך הכל, מכירות שבע חברות הנדל"ן למגורים שנבדקו זינקו במחצית הראשונה של השנה ב-74% והגיעו יחד למספר מרשים של 2,100 דירות נמכרות, לעומת 1,200 דירות שמכרו יחד במחצית המקבילה ב-2014.

ארנון פרידמן, מנכ"ל חברת אשדר מקבוצת אשטרום, מזכיר שלוש סיבות מרכזיות לקצב המכירות הגבוה בתקופה המדוברת: האחת, "הירידה מהגדר" של מבקשי דירות, שהמתינו בשנה הקודמת לתוכנית מע"מ אפס שניסה לקדם שר האוצר הקודם יאיר לפיד; השנייה, חוסר האמון ביכולת של הממשלה החדשה לגבש במהירות תוכנית חדשה שתוריד את מחירי הדירות בשיעור ניכר, והשלישית - הריבית הנמוכה והמשכנתאות הזולות.

3.6 מיליארד שקל - זהו סכום המכירות הכולל שהציגו אותן חברות בסיכום המחצית הראשונה של השנה - קפיצה של 84% ביחס לסך המכירות המצרפי שרשמו אותן חברות במחצית הראשונה של 2014, והתקרב ל-2 מיליארד שקל.

גם בקטגוריה זו בולטת אזורים, שהיקף המכירות שלה קפץ ב-165% והתקרב למיליארד שקל, ועליות מרשימות בהיקף הכספי של המכירות נרשמו גם בקרב יתר החברות.

בין היתר, ההיקף הכספי של מכירות אפריקה מגורים התקרב ל-800 מיליון שקל במחצית השנה, המשקף עלייה של כ-60% ביחס לתקופה המקבילה, ואצל דמרי עלייה של 48% קירבה את סך היקף המכירות שלה ל-440 מיליון שקל.

ברורית פיין, אנליסטית נדל"ן בלידר שוקי הון, אומרת כי "הדבר הבסיסי שממשיך להעלות את מחירי הנדל"ן זו הריבית הנמוכה וההלוואות הזולות". לדברי פיין, "המשקיעים מתמנפים ורוכשים דירות, ונראה שיהיה קשה מאוד לעצור את הביקושים, אם לא תהיה עלייה משמעותית בריבית. חלק מהפעילים בשוק אמנם הקדימו את הרכישות לפני כניסת העלאת מס הרכישה לפועל, מה שהשפיע על תוצאות המחצית, אולם לא נראה כי החלטה זו תשפיע על המגמה בשוק הנדל"ן בישראל".

14.5% זהו שיעור העלייה במחיר הדירה הממוצעת שהציגה חברת י.ח דמרי בסיכום מחצית השנה, שהגיע ל-1.5 מיליון שקל.

דמרי לא לבד, וגם יתר החברות הגדולות מציגות עלייה משמעותית במחיר הדירה הממוצע. אצל אפריקה מגורים נותר המחיר הממוצע ללא שינוי, ברמה של 2.2 מיליון שקל - הגבוה מבין החברות שנבדקו.

בסך הכל נרשמה עלייה ממוצעת של כ-6% במחיר הדירה הממוצע במחצית הראשונה של השנה, שהתקרב ל-1.7 מיליון שקל לדירה, לעומת פחות מ-1.6 מיליון שקל במחצית המקבילה אשתקד. בניטרול הנתונים של חברת חנן מור, שמחיר הדירה הממוצע אצלה ירד בשיעור דו-ספרתי, העלייה במחיר הממוצע של דירה במחצית הראשונה של השנה מתקרב ל-9% ועומד על 1.75 מיליון שקל.

הנתונים המתפרסמים לגבי מחירי הדירות מסבירים בקלות מגמה זו, וגם לתמהיל הדירות הנמכר אצל כל חברה והפרויקטים השונים שאותה חברה מקדמת בתקופה הנבדקת יש השפעה על מחירי הדירה הממוצעים שהיא מציגה.

פרידמן מציין כי "יש חברות המעדיפות למכור את הדירות במהירות ולעבור לפרויקט הבא ויש חברות המעדיפות להעלות מחירים תוך כדי התקדמות הבנייה של כל בניין, ואז קצב המכירות נמוך יותר אבל מחירי המכירה גבוהים יותר".

60% הוא שיעור העלייה במספר הדירות (כ-140 דירות) שמכרה חברת אשדר בסיכום הרבעון השני - השיעור הנמוך ביותר מבין החברות שנבדקו, נתון שבשוק נורמלי כל חברה היתה חותמת עליו בשתי ידיים, וממחיש את ריצת האמוק שאפיינה את המשקיעים בסוף הרבעון השני, על רקע החלטת האוצר להעלות את שיעור מס הרכישה.

שיעור עלייה דומה (65%) בפעילות מציגה גם י.ח דמרי של יגאל דמרי, שם הגיע מספר הדירות הנמכרות ברבעון השני ל-160 - קרוב ל-70% מסך הדירות שמכרה דמרי במחצית השנה. מלבד שתי אלה, כל יתר החברות שנבדקו, מסכמות את הרבעון השני עם זינוק תלת-ספרתי מרשים במכירות, שהוביל את חלקן לסכם רבעון עם פעילות שיא של כל הזמנים.

עמוס דבוש, סמנכ"ל השיווק של חברת י.ח דמרי, אומר כי "כמגמה, יש עלייה משמעותית בקצב המכירות ותוצאות המחצית טובות לכל חברות הנדל"ן למגורים. ברבעון השני הצורך של התושבים לרכישת דירות התחבר עם האפקט שיצרה החלטת שר האוצר להעלאת מס הרכישה וגרם לאנשים 'לקפוץ לעגלה'". עוד הוא מציין כי "כבר לקראת סוף 2014 ראינו עלייה משמעותית בקצב המכירות, אחרי שנגמר הסיפור עם מע"מ אפס".

דבוש מוסיף כי "אנשים כבר מבינים שגם אם יתרחש שינוי בשוק, זה ייקח כמה שנים, לכן אני לא רואה שינוי במגמה בטווח הקצר, וגם לא בטווח הזמן הבינוני". בהתאם לכך, עד שיגיע שינוי, אם בכלל, דבוש מציין כי בינתיים דמרי ממשיכה בפעילות ובמכירות.

פרידמן מציין כי "המחצית הראשונה של 2015 המשיכה את תנופת המכירות של הרבעון האחרון של 2014. היקף המכירות בתקופה זו שיקף את חוסר האמון של הציבור ביכולת של הממשלה להוריד את מחירי הדירות בשיעור ניכר תוך זמן קצר". הוא מדגיש את המובן מאליו, כי "היקפי המכירות של כל חברה תלוי לא רק בביקוש לדירות, אלא גם בכמות המלאי הזמין למכירה ובמדיניות השיווק של החברה".

35% הוא שיעור התשואה שהניבה מניית דמרי למשקיעים מתחילת השנה, המשקפת לחברה שווי שוק של כ-820 מיליון שקל - שלישית רק לקבוצת הענק שיכון ובינוי (שווי של כ-3.2 מיליארד שקל) ולאפריקה מגורים (שווי של כ-930 מיליון שקל).

במבט כללי, על רקע פריחת הפעילות, חלק ניכר ממניות חברות הנדל"ן למגורים הבורסאיות הניבו למשקיעים בהן בתקופה האחרונה תשואות נאות, שמגיעות לשיעורים דו-ספרתיים מתחילת השנה. ובמילים אחרות: למה לקנות דירה, אם אפשר לקנות מניה של חברה המשקיעה בדירות מגורים?

לשם השוואה, התשואה שרשם מדד ת"א 100 בתקופה זו עומדת על פחות מ-8% ומדד הנדל"ן, הכולל בעיקר חברות נדל"ן מניב, רשם תשואה של כ-10% מתחילת השנה.

חלק מהמשקיעים מזהים את הפוטנציאל שטרם מומש בתימחור החברות, ובעניין זה נזכיר כי חברות הנדל"ן למגורים מכירות בהכנסות ממכירת דירות רק עם מסירה הדירה ללקוח, בהתאם לתקנות החשבונאות. הדירות הנמכרות שעליהן מדווחות החברות ושהוצגו, הן דירות שנחתמו בגינן חוזי מכירה. בהתאם לכך, הנתונים החלומיים שמציגות החברות לסיכום מחצית השנה טרם באים לידי ביטוי בתוצאות הכספיות, המשקפות פעילות עבר של החברות.

פיין אומרת כי "בסך הכול החברות עדיין נמצאות במומנטום חיובי. סביר להניח שברבעון השלישי הן לא יציגו את אותם שיעורי צמיחה, אבל רמת הביקושים הבסיסית לא צפויה להשתנות. אם תהיה האטה בכלכלה, היא תגיע גם לחברות הנדל"ן, אבל כרגע אין משהו נראה לעין שיכול להשפיע בצורה מהותית על השוק".

פרידמן מזכיר כי "היקפי המסחר במניות של רוב חברות הנדל"ן למגורים נמוכים. התקינה החשבונאית, לפיה ההכרה בהכנסות ממכירת דירות וההכרה ברווח בגין הדירות מתבצעות רק בעת מסירת הדירות לרוכשים, מקשה על ציבור המשקיעים בהבנה של הדוחות הכספיים ושל הרווח שהחברות צפויות להכיר בעתיד".

כ-13 מיליארד שקל - זהו היקף המשכנתאות המצטבר שנטל הציבור בחודשיים האחרונים (יולי ואוגוסט) - מספרים שגם הם שוברים שיאים ומספקים סימן לגבי ההמשך. במבט קדימה נראה כי תנאי השוק צפויים להמשיך ולתמוך בפעילות החברות, שייהנו מביקושים גבוהים בטווח הזמן הקצר וגם הבינוני.

למרות נתוני השיא, פרידמן אומר כי "בחודשים יולי ואוגוסט היקף המכירות נמוך יותר מאשר בחודשים הקודמים ואני מניח שגם בספטמבר, חודש החגים, נראה פחות עסקאות מאשר בממוצע המחצית הראשונה של השנה. הירידה במכירות נובעת מיציאה לחופשות ומעניין בפרסומי משרד הבינוי והשיכון על המכרזים החדשים בשיטת 'מחיר למשתכן'".

יחד עם זאת, פרידמן אינו מזהה שינוי מגמה ומעריך כי "באוקטובר, לאחר חזרה לפעילות שגרתית, ולאחר שהציבור יבין שרוב מכרזי 'מחיר למשתכן' יצאו במתחמים בפריפריה, שהשיווק בפועל של דירות אלה יחל רק בעוד שנה-שנה וחצי ושהסיכוי לזכות בהגרלות אינו גבוה - יחזרו מבקשי הדירות לרכוש דירות בהיקף מוגבר".

פיין סבורה כי "הטלטלה האחרונה שנרשמה בשבועות האחרונים בשוקי ההון עלולה להשפיע עוד יותר על הביקושים, כי החשש מהבורסה גדל, ואם תשואות האג"ח מתחילות לזגזג, אנשים יעדיפו לשים את הכסף בנכס שהערך שלו יעלה, כמו דירה, למרות שהתשואות בו לא גבוהות".

מה יכול לגרום לשינוי מגמה בשוק? הפעילים מציגים דעות דומות, המדברות בעיקר על שיעורי הריבית וההיצע.

לדברי פרידמן, שינוי במגמת מחירי הדירות יכול להיגרם כתוצאה מעליית ההיצע של קרקעות זמינות לבנייה, בעיקר באזורי הביקוש, או מעלייה ניכרת בשיעור הריבית. בשלב זה נראה שמאמצי הממשלה לאישור תוכניות מתאר שיאפשרו הגדלת היצע קרקעות הזמינות לבנייה באזור הביקוש, אינם מצליחים להדביק את הביקוש לדירות. הממשלה צריכה למצוא דרך לרתום את השלטון המקומי וליצור אצלו מוטיבציה אמיתית לתוספת דירות בערים באזורי הביקוש. בשלב זה גם לא נראה שבקרוב הריבית במשק תעלה בשיעור ניכר.

דבוש מוסיף כי "תוכנית מחיר למשתכן לא תעזור, כי הקריטריונים שהיא מציבה מוציאים כ-80% ממעגל הרוכשים הפוטנציאליים. רק תכנון ושיווק של קרקעות יכולים לשנות את המגמה, וכן טיפול במחירי הפיתוח שיצאו מפרופורציה". עוד מוסיף דבוש כי "גם מענקי מיקום יכולים לעזור, כמו שעזרו בעבר. התוכניות השונות שמקדמים הגורמים השונים בממשלה, לא יעזרו בטווח הקצר".

פיין אינה רואה ירידת מחירים בשוק, בטח שלא בשנה הקרובה. "אבל", היא מוסיפה, "כשתעלה הריבית זה לא רק ישפיע על הביקושים בשוק, אלא גם על מימון החברות ואז נוכל לראות שינוי בהיקפי פעילות החברות וגם במחירי הדירות.

"בינתיים היצע הדירות עדיין מוגבל, ולא נראה גם שינוי משמעותי בקרוב בשיעורי הריבית הנמוכה. תוכניות משרד האוצר יכולות להשפיע, אבל גם להן ייקח זמן, וזה יהיה תהליך ארוך".

כך נראה שוק בהיסטריה