קסטרו השמרנית ראתה את פוקס דוהרת בשנים האחרונות בזכות רכישות והכנסת מותגים חדשים, והחליטה שהיא לא נשארת מאחור. החברה, שהחזיקה ב-26% מקבוצת הודיס, רכשה לאחרונה את כל מניות הקבוצה, בעסקת מניות.

עסקת מניות מאוד פופולרית בעולם, ופחות בארץ, אם כי מתחילים לראות אותה יותר ויותר גם כאן. בעסקאות כאלה לא עובר מזומן וזה יתרון גדול לרוכשת - אין פגיעה במקורותיה. עם זאת, מוקצות בהן מניות שמדללות את בעלי השליטה (ואת מכלול בעלי המניות).

בארץ אוהבים לשלוט - בעלי השליטה מחזיקים בשיעור גבוה מהמניות בחברה; בעולם, השליטה לא מתבטאת בהכרח בשיעור החזקה גבוה. שם, יש חברות רבות שחיות בלי בעל בית דומיננטי, ובפועל השולטים הם המנהלים. כך, אין חשש מדילול, ולכן עסקאות במניות הן נפוצות מאוד.

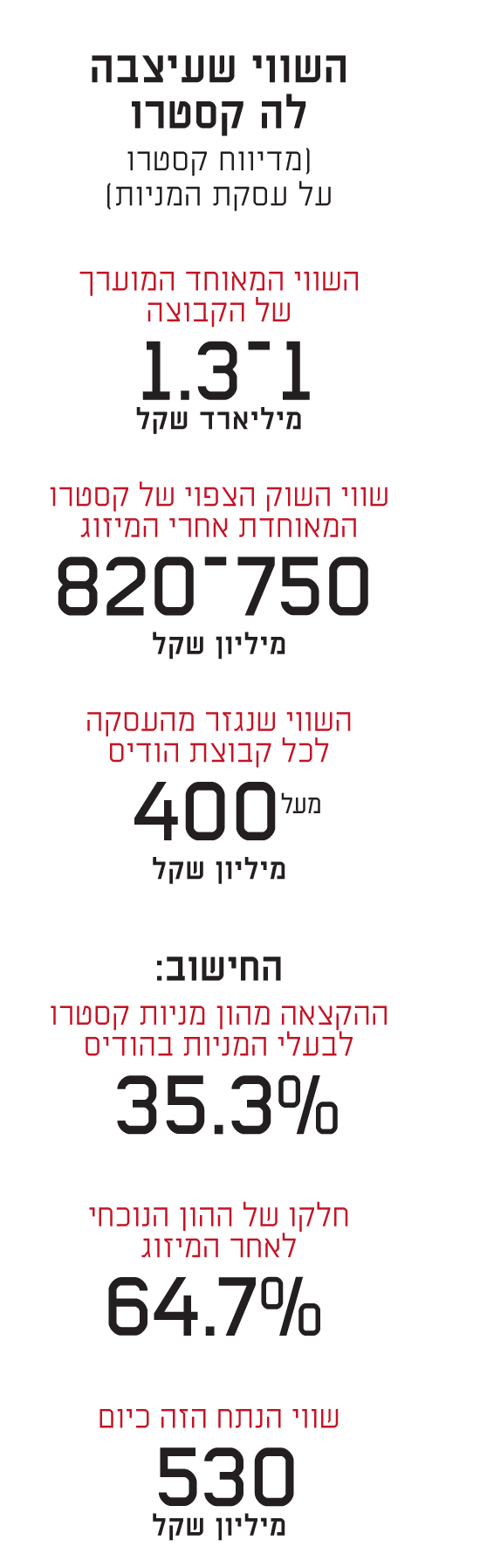

עם הדיווח על עסקת המניות, מסרה הנהלת קסטרו פרטים עיקריים, לרבות השווי המאוחד של הקבוצה המוערך (לפי עבודה כלכלית שתפורסם) בטווח של 1-1.3 מיליארד שקל. אבל, זה על-פי מעריך שווי, זה לא השווי של הקבוצה המאוחדת בשוק. קצת מבלבל. ואולי השווי הזה היה בין הסיבות שהוסיפו כמה אחוזים טובים למניית קסטרו, אבל קסטרו המאוחדת אמורה להיסחר ב-750-820 מיליון שקל אחרי המיזוג, רחוק מ-1-1.3 מיליארד שקל.

החישוב פשוט: קסטרו נסחרה רגע לפני ההודעה ב-470 מיליון שקל, ונסחרת כעת ב-530 מיליון שקל. החברה תקצה 35.3% מהון מניותיה לבעלי המניות בהודיס, ובמילים אחרות - המניות הנוכחיות מהוות 64.7% מהמניות לאחר המיזוג. אם 530 מיליון שקל הם 64.7%, אז ה-100% הוא שווי של 820 מיליון שקל (וזה אחרי העלייה).

מכאן אפשר לגזור את השווי של קבוצת הודיס - בעלי השליטה מקבלים מניות שערכן כ-290 מיליון שקל. אבל, מכיוון שהם מוכרים 74% ממניות הקבוצה (בידי קסטרו יש כבר 26% מהחברות הבנות ו-50% מפאלו ריטייל שמחזיקה באורבניקה), אז בפועל ניתן לגזור שווי של מעל 400 מיליון שקל לכל הקבוצה.

השווי של המניות המוקצות כעת מהווה כ-80% מהשווי של קסטרו, וזה גם שיעור הגידול הצפוי במחזור ובפעילות העסקית. עם זאת, צפוי שהרווח יגדל יותר, כי הסינרגיה בין הקבוצות אמורה להניב חיסכון בהוצאות, כנראה בעיקר בשכר הדירה בקניונים.

אז מאיפה הגיע שווי של מעל 1 מיליארד שקל? זו הערכה שנעשתה כדי לבדוק אם יחס המרת המניות צודק ונכון. אם מעריך השווי קובע (והמספרים לא רחוקים) שקסטרו שווה 800 מיליון שקל והודיס 500 מיליון, אז הוא מוצא שהשווי הכולל הוא 1.3 מיליארד שקל. אבל מה שחשוב זה יחס ההמרה ביניהן (כמה מניות יקבלו בעלי המניות בהודיס) - הרי קסטרו לא מוציאה מהכיס 500 מיליון שקל.

השווי בהערכה גבוה, אבל לא מנותק - אתם כמעט ולא תמצאו הערכת שווי שלא מספקת פרמיה על מחיר השוק, גם באנליזות של בתי השקעות וגם בהערכות לצורך עסקאות (כמו כאן). אבל כאשר ממזגים בין חברות דרך החלפת מניות, צריך להיזהר מהמספרים שנזרקים לאוויר - אין כאן כסף שעובר מכיס לכיס, יש כאן ניירות.

השווי שעיצבה לה קסטרו

קרולינה למקה וכל היתר

קסטרו שקיימת כבר עשרות שנים, ויש לה מותג מוכר ומוביל, רוכשת חברה צעירה, אולי תוססת, אבל לא בליגה שלה. עם כל הכבוד להודיס שהצליחה להפוך לשחקן משמעותי בשוק האופנה, היא עסק של קצת יותר מ-10 שנים, שמפוזר על פני כמה תחומים, ועם שורה של מותגים כנראה מוצלחים אבל לא מהקצפת (עדיין). אבל כל זה לא משנה - בסופו של דבר יש שורה תחתונה. הכול כסף. למי אכפת אם המותג ותיק או מוכר, מה שחשוב הוא כמה מרוויחים בשורה התחתונה.

אז הנה הנתונים של החברות בקבוצה (הבולטות שבהן), וכנראה שזה שווה באזור 400 מיליון שקל: הודיס עצמה קפואה במכירות (מעל 230 מיליון שקל בשנה), והרווחיות בשחיקה (רווח תפעולי לפני נטרול הטבות למנהלים - כ-7 מיליון שקל). טופ טן צומחת (5%-6% בשנה); המכירות שלה ב-2017 הסתכמו ב-156 מיליון שקל והרווח התפעולי התקרב ל-20 מיליון שקל.

קרולינה למקה היא המובילה בקבוצה - חברה שמייצרת ומשווקת משקפי שמש ומרוויחה גולמית כמו חברת הייטק (כמעט 70%); גדלה במכירות (עלייה של 20% ב-2017 ל-167 מיליון שקל) ומציגה רווח תפעולי (ללא הוצאות בגין הענקת אופציות למנהלים) של קרוב ל-20 מיליון שקל. יש גם את אורבניקה (פאלו ריטייל) שצומחת מאוד - קרוב ל-200 מיליון שקל מכירות, ורווח (מנוטרל הוצאות בגין תשלומים מבוססי מניות) של כ-10 מיליון שקל.

מתי 1 +1 = 3

אז מה בעצם רואה קסטרו בעסקה הזו? היא הרי לא קונה את הודיס בשביל הרווחים הנוכחיים. קסטרו רואה סינרגיה - החיסכון בהוצאות עשוי להיות מאוד משמעותי, בעיקר בהוצאות השכירות ודמי הניהול שמשולמים לקניונים. עסקת המיזוג הזו עשויה להניב יותר מהחיבור המתמטי הפשוט. 1+ 1 שווה 3 בעסקאות מיזוג מוצלחות, וזה מה שרואה קסטרו.

הוצאות דמי השכירות מהוות סדר גודל של 15% מההכנסות. זה כסף מאוד גדול לקסטרו, וזה יהיה עוד יותר גדול עם השלמת המיזוג. מדובר בהערכה (גסה) בין 200 ל-300 מיליון שקל - קרוב יותר לרף העליון. המיזוג עם הודיס נותן לקבוצה המאוחדת חוזק כפול - גם עמדה טובה יותר במשא-ומתן להפחתת דמי השכירות, וגם ידיעה שאי-אפשר לוותר עלייך. הקניון לא יוכל לוותר על כמה חנויות במתחם שלו. מילא חנות אחת, גדולה ככל שתהיה - אם קסטרו לא מוכנה למחיר היא יכולה לעזוב, אבל כאשר האיום הוא שיעזבו שלוש חנויות, כאן כבר נוצרת בעיה עמוקה.

ולכן, הסינרגיה כאן היא הכסף הגדול; הנחה של 5% בלבד (שעשויה להיות משמעותית יותר) משמעה 15 מיליון שקל לרווח התפעולי.

חוץ מזה, כנראה שבעלי השליטה בקסטרו מבינים שהם צריכים "דם חדש" בקבוצה. קסטרו מאפשרת לבעלים והמנהלים של הודיס כניסה בדלת הראשית לבורסה, והחזקה באקוויטי מכובד, כנראה בעיקר בזכות הידיעה שמנועי הצמיחה שלה בשנים האחרונות ביחס לחברות אופנה אחרות היו חלשים יחסית. אז אם לא מייצרים מנועי צמיחה בבית, פשוט קונים אותם בעסקה גדולה. וחשוב מכך - קונים את "המוחות" שיודעים לייצר עסקאות וצמיחה.

הבעיה היא שתמיד נראה שהדשא של השכן ירוק יותר. עכשיו מתברר שלהיות כמה שיותר גדול ומפוזר זה נהדר (גם ובעיקר בגלל הכוח מול הקניונים), אבל זו עלולה להיות חשיבה לטווח קצר. אינסוף המותגים של פוקס אמנם מוכיח את עצמו. אלא שהיתרון לגודל יכול להתהפך אם וכאשר החברה תרצה להתכווץ בגלל האיום האמתי - קניות באינטרנט. לכן פוקס פועלת בשני כיוונים - רוכשת חברות ומפעילה אתר אינטרנט שאמור, לטענת מנהליה, להפוך לזירה פעילה מאוד של רכישות אופנה.

קסטרו נמצאת במלחמה הקודמת, אבל איפה חיזוק הנוכחות שלה באינטרנט?

■ הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ניירות ערך. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.