אנחנו באחת התקופות הארוכות ביותר של הכסף הזול, תקופה שבה חברות ואנשים פרטיים משלמים ריביות אפסיות על הלוואות. נושא הריביות הוא אקוטי, לטוב ולרע, עבור מי שנוטל הלוואות לרכישת דיור, במיוחד לזוגות הצעירים אך כמובן גם למשקיעים.

הריביות הנמוכות הפכו את לקיחת המשכנתא לזמינה יותר עבור רוכשי דירות רבים, וכתוצאה מכך תיק המשכנתאות יותר מהכפיל עצמו בתוך פחות מעשור לכ-330 מיליארד שקל. הריבית האפסית ששררה במשק לאורך העשור האחרון תדלקה את שוק הדיור, וגם הוסיפה לעליות המחירים החדות שראינו.

עוד בנושא העלאת הריבית:

העלאת ריבית בשוק הדיור: ירידת מחירים וקושי ליטול משכנתא

הדילמה של כחלון: בעד או נגד העלאת הריבית

לאחר שבשנה שעברה שוק המשכנתאות הציג ביצועים פושרים למדי כתוצאה מהקיפאון בשוק הנדל"ן, השנה נראה כי הוא חוזר לפעילות ערה. בחודשים האחרונים עמד היקף המשכנתאות החדשות על מעל 5 מיליארד שקל בממוצע בחודש, גבוה ב-15% לעומת נתוני שנת 2017. העלייה נובעת מגידול בפעילות וכן מכניסתם לשוק של רוכשי דירות במסגרת תוכנית למשתכן, שהגיעו השנה סוף סוף לשלב נטילת המשכנתא.

אלא, שלא די בכך שרוכשי דירה ראשונה נאלצים לאורך העשור האחרון להתמודד עם עליות המחירים החדות בשוק הדיור, בקרוב הם ייאלצו להתמודד עם מכה נוספת - עלייה בעלויות המימון של המשכנתאות.

בנק ישראל רמז בהחלטת הריבית שלו בשבוע שעבר כי קרב היום בו יעלה את הריבית. "גלובס" מנתח מה עלייה בריבית תעשה לשוק המשכנתאות, כיצד היא תשפיע על נוטלי המשכנתאות החדשים ועל אילו שכבר נטלו משכנתא, ומה יכול לרכך את המכה.

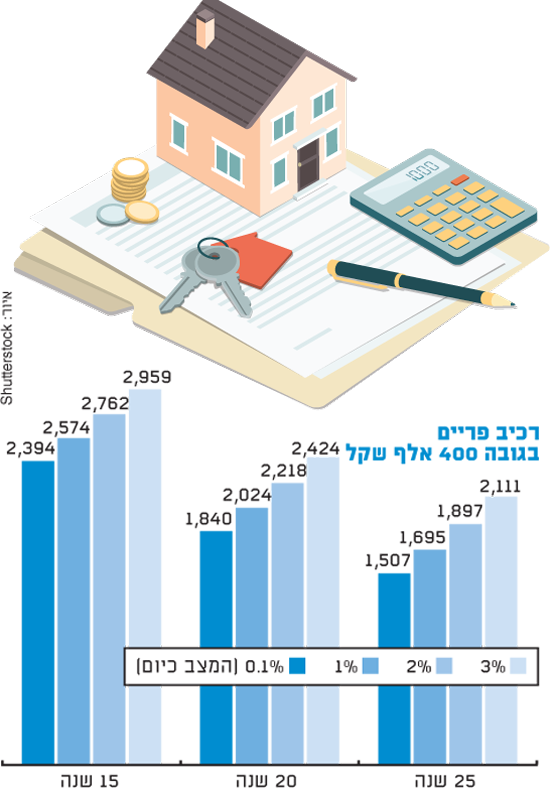

רכיב פריים בגובה 400 אלף שקל

1. איך עליית הריבית תשפיע על כלל השוק ומה הקשר לשוק האג"ח

עליית הריבית צפויה לייקר את הריבית הממוצעת בשוק המשכנתאות. הסיבה לכך היא שעלות המקורות של הבנק באמצעותם הוא מעניק את ההלוואה תעלה, והבנק יגלגל זאת על נוטלי המשכנתאות. אלא שהתייקרות זאת לא תשפיע רק על נוטלי המשכנתאות החדשים, אלא גם על ההחזרים של מי שנטל משכנתא בעבר.

כאשר נוטלים משכנתא סכום ההלוואה מחולק למספר חלקים, כאשר לכל אחד חלק נקבעת ריבית שונה בהתאם לרמת הסיכון ולמאפיינים נוספים. סוגי הריבית השונים הם:

ריבית קבועה: משכנתא בריבית שנקבעת מראש. לנוטלי המשכנתאות הוותיקים, עליית הריבית לא תשפיע על רכיב זה במשכנתא, שמהווה בממוצע כמחצית מההלוואה. לעומת זאת, בעבור רוכשי הדירות החדשות, רכיב זה צפוי להתייקר לעומת הריבית הממוצעת כיום בשוק.

ריבית משתנה צמודת ריבית פריים: בעוד מנגנון הריבית הקבועה פשוט למדי, החלק של ריבית המשתנה הוא מורכב יותר, ובנוי על עוגן פלוס מרווח מסוים שקובע הבנק מול הלקוח ביום שבו נלקחת ההלוואה. ריבית פריים - ריבית בנק ישראל + 1.5% - היא המוכרת ביותר. אם רבית בנק ישראל תעלה, רכיב זה במשכנתא יתייקר הן לנוטלי המשכנתאות החדשות והן לנוטלי המשכנתאות הקיימים, שההחזרים החודשיים שלהם יגדל.

ריבית משתנה צמודת תשואת אג"ח: ריבית פריים היא העוגן המוכר ביותר ברכיב הריבית המשתנה, אך היא ממש אינה היחידה. לפי הערכות, מעל ל-20% מתמהיל המשכנתא מתבסס על תשואת האג"ח כריבית עוגן. ישנן כמה ריביות עוגן מסוג זה, תלוי באג"ח שעליהן הן מתבססות. האג"ח הרלוונטיות הן בעיקר הארוכות יותר, ל-5 שנים ויותר. תחנות העדכון חלות כל כמה שנים - תלוי בתנאים שסוכמו עם הלווה. עליית ריבית במשק, צפויה להביא לעליית תשואות בשוק האג"ח - זו לרוב תגובת שוק ההון לעלייה בריבית - ולכן היא תייקר גם את הרכיב הזה במשכנתא. כך נוטלי משכנתא רבים שלקחו משכנתא שכמחציתה היא בריבית משתנה, עלולים למצוא אותו עם עלייה משמעותית בהחזר המשכנתא.

2. התיאבון של הבנקים למכור משכנתאות משפיע, והם רעבים

על אף שהריבית במשק נותרה באותה רמה כבר כמה שנים, בשוק המשכנתאות היו דווקא לא מעט שינויים לאורך השנים, שאינם תואמים אחד לאחד את המגמה של ריבית בנק ישראל.

בתחילה ראינו את הריביות צונחות לרמה ממוצעת של כ-2% - תלוי במסלול - ואז לפני כארבע שנים, על אף שריבית בנק ישראל לא השתנתה, החלה תהליך איטי ועקבי של עליית הריביות בשיעור מצטבר שהגיע לעשרות אחוזים.

היו לכך מספר סיבות: הקשחת הרגולציה מצד בנק ישראל, שייקרה לבנקים את מתן המשכנתא, וזאת במטרה הייתה לצנן את שוק המשכנתאות. בנוסף, חלק מהבנקים - בעיקר הפועלים ולאומי - התמקדו בהגעה ליעדי ההון הקשוחים של בנק ישראל, ולכן הורידו הילוך במתן משכנתאות, מה שהקטין את התחרות בשוק והביא לעליית מחירים.

לפני קרוב לשנתיים נראה היה כי המגמה נעצרת, הריביות אף ירדו במעט, ומאז נרשמה יציבות בשוק. בינתיים, לאחר שהגיעו ליעדי ההון שלהם, חזרו הבנק הגדולים למגרש והתחרות שוב התחזקה.

כיום תחום המשכנתאות נחשב לאחד התחומים המועדפים על הבנקים. לדברי הבנקים, הסיבה לכך היא שבניגוד לעבר, כיום רמות הריביות סבירות - לעומת המרווחים הנמוכים שהיו בשוק בעבר - ואילו הסיכון נותר נמוך. לעומת זאת, בתחום האשראי הצרכני הסיכון רק הולך וגדל, כך שההעדפה למשכנתאות גוברת. ניתן לראות זאת בתוצאות הבנקים למחצית הראשונה של השנה, בהן מרביתם רשמו שיעורי צמיחה נאים בתחום המשכנתאות - 3-4% בממוצע תוך חצי שנה.

התיאבון הגבוה של הבנקים, נכון להיום, הוא בשורה טובה לנוטלי המשכנתאות, ועשוי למתן את עליית הריביות הצפויה לאחר שריבית בנק ישראל תחל לעלות.

3. תיק המשכנתאות ערוך יותר להתמודדות עם זעזועים

היקף המשכנתאות הנמצאות היום בפיגור - איחור של מעל ל-90 יום - עומד היום על שיעור זניח של כ-0.1%. הסיבה לכך היא הריבית הנמוכה, שיעור האבטלה הנמוך והסנטימנט החזק בשוק הדיור, כך שגם אם הלווה נקלע לקשיים, הוא יכול פשוט לממש את הנכס בקלות יחסית, ואפילו להישאר עם עודף.

אין ספק שעלייה בריבית במשק תאתגר את תיק המשכנתאות של הבנקים, ואת יכולת ההחזר של הלקוחות. יחד עם זאת ובהנחה הסבירה שאנחנו לא ניצבים לקראת עלייה חדה ומהירה בריבית, ספק אם נראה זעזועים משמעותיים בהיקף המשכנתאות שייקלעו לקשיים.

לפני כ-6 שנים, כששוק המשכנתאות היה בתקופת שיא, בנק ישראל היה מוטרד מהנתונים. בבנק ישראל לא יכלו להרשות לעצמם להעלות את הריביות ובכך לצנן את השוק, ולכן הטילו מגבלות על פרמטרים שונים בנטילת משכנתא, שמטרתן להפחית את רמת הסיכון של המשכנתאות.

כך למשל הוגבל שיעור המינוף, כך שרוכשי דירה ראשונה יהיו חייבים להביא הון עצמי של 25% לפחות ברכישת הדירה, והמשקיעים יתחייבו להביא הון עצמי של 50%. הקשחה נוספת של הכללים הייתה בפרמטר הקובע מה יהיה שיעור החזר המשכנתא מתוך סך ההכנסות של הלווה. בנק ישראל הטיל על הבנקים מגבלות, שהביאו לכך שכמעט ולא ניתנו משכנתאות שההחזר החודשי עליהן גבוה מ-40% מההכנסה של הלווה.

כתוצאה מכך אם בשנת 2012 החזר המשכנתא היווה בממוצע 36% מהכנסת הלווה, היום הוא מהווה 26% בלבד בממוצע. המשמעות היא שגם במתווה של עליית ריבית מתונה, אמורים הרוב הגדול של הלווים להיות מסוגלים להתמודד עם עלייה בהחזר המשכנתא.

למעשה הסיכון המרכזי בשוק לא מגיע מעליית ריבית, אלא מעלייה בשיעור האבטלה, שנמצאת כיום בשפל. אם נראה תרחיש של עלייה באבטלה, אז סביר כי היקף נוטלי המשכנתאות שייכנסו לקשיים יגדל. עליית ריבית, שעלולה להאט את הצמיחה במשק, עלולה בהמשך גם להביא לעלייה שכזו.

4. עליית ריבית טובה לבנקים

בבנקים עוקבים מקרוב אחרי החלטות הריבית של בנק ישראל, ומנתחים בתרחישים שונים את השפעות עליית הריבית על תיק האשראי שלהם בכלל ותיק המשכנתאות בפרט. גם אם עלייה בריבית תגדיל את הפרשות הבנקים להפסדי אשראי, חשוב לזכור שעליית ריבית טובה לבנקים והם מחכים לה.

עליית ריבית מאפשרת לבנק לשפר את המרווח הפיננסי שלו - תשלומי הריבית שמקבל הבנק בנטרול עלויות המימון שלו - וצפויה לשפר את שיעורי התשואה על ההון שלו.

אחרי עשור של ריבית אפסית, בבנקים מחכים בכיליון עיניים לעליית הריבית הצפויה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.