רגע לפני הכרעת מחזיקי האג"ח על הגורם שירכוש את חברת אפריקה ישראל, למרוץ הצטרפה אמש (א') חברת הנדל"ן למגורים י.ח דמרי , שפרסמה הצעת רכישה שלפי הנתונים שהציגה משקפת תמורה כוללת של כ-1.1 מיליארד שקל - כמחצית מחובות האג"ח של אפריקה ישראל, ובדומה לארבע הצעות מוקדמות יותר שקיבלו המחזיקים.

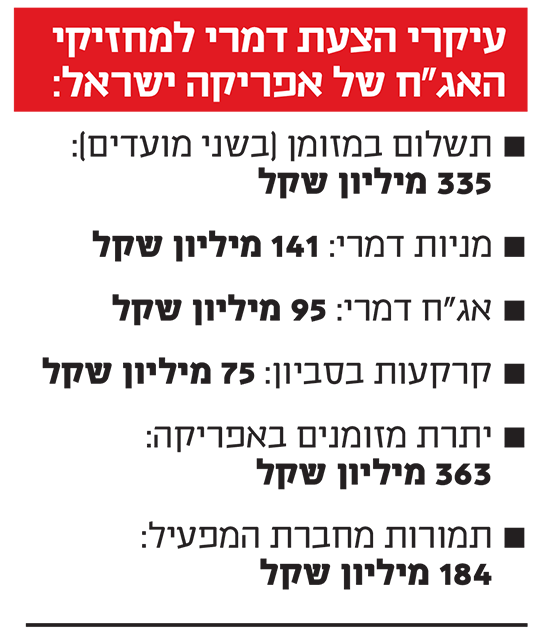

במסגרת ההצעה, דמרי מעוניינת לשלם למחזיקים 571 מיליון שקל במזומן ובניירות ערך סחירים. אלה נחלקים לתשלום של 135 מיליון שקל במועד ביצוע ההסדר ו-200 מיליון שקל עד 60 יום לאחר מכן, נוסף להקצאת מניות דמרי בשווי של 141 מיליון שקל, שיהוו כ-9% מהון החברה, והקצאת אג"ח מסדרה ח' של החברה, בשווי של כ-95 מיליון שקל.

הצעתה של דמרי כוללת גם תמורות עתידיות ממכירת קרקעות בסביון בהן מחזיקה אפריקה ישראל, המוערכת בכ-75 מיליון שקל, ולסכום הכולל של התמורה (כ-1.1 מיליארד שקל) הגיעה דמרי בעיקר מתוספת יתרת מזומנים של 363 מיליון שקל ושל 184 מיליון שקל מחברת המפעיל.

לגיבוש הצעתה נעזרה דמרי בחברת הייעוץ הכלכלי גיזה זינגר אבן, "בהסתמך על הערכות ההסדר האחרות שהוכנו על ידי יועץ הנציגות, בייקר טילי".

עיקרי הצעת דמרי למחזיקי האג"ח של אפריקה ישראל

בניסיון לתת דגש ליתרונות הצעתה, בדמרי מציינים בין היתר כי "מרבית רכיבי ההצעה והתמורות המופיעות בה הן על בסיס מזומן או נכסים סחירים של המציעה - דמרי, המאפשרים בין היתר חשיפה מובנית לעליית ערך באמצעות מניות דמרי לכלל ההחזקות והפחתת חשיפה למנגנונים מותלים עתידיים, באופן הדומה לנראות וודאות התזרימים ולערכם הנוכחי".

הצעתה של דמרי מגיעה אחרי שאתמול התכנסו מחזיקי האג"ח של אפריקה ישראל לדון בארבע ההצעות שהוגשו לרכישת החברה במסגרת הסדר החוב, לקראת ההצבעה בנושא המתוכננת ליום חמישי הקרוב. ההצעות הקודמות הגיעו מצידן של חברת מבטח שמיר שבשליטת מאיר שמיר, חברת לפידות קפיטל שבשליטת יעקב לוקסנבורג (לוקסי), איש העסקים גד זאבי, וחברת הנדל"ן נתנאל במשותף עם חברת קולריג' של אנשי העסקים האמריקאיים לארי מייזל ומייקל שטיינברג, כולן, כאמור, בתמורה כוללת המוערכת בכ-1.1 מיליארד שקל.

ההכנסות ברבעון עלו, הרווח ירד

דמרי היא אחת מחברות הבנייה למגורים הבולטות בישראל, ולפי הנתונים שהיא מציגה, בידיה יותר מ-2,350 דירות בביצוע וסך-הכול כ-16,500 דירות ברחבי הארץ בשלבי ביצוע ותכנון שונים. מנייתה של דמרי מציגה מתחילת השנה זינוק מרשים של יותר מ-60% בערכה, שהוביל אותה לרמת שיא, המשקפת לחברה שווי נוכחי של כ-1.4 מיליארד שקל.

הצעתה של דמרי התפרסמה ימים ספורים לאחר שהחברה הציגה את דוחותיה הכספיים לרבעון השני של השנה, אותו סיכמה עם שיפור של 11% בהכנסותיה, שהגיעו ל-261 מיליון שקל, אולם נפגעה ברווח הגולמי והתפעולי, כך שהרווח הנקי הרבעוני שלה ירד ב-14% ל-24 מיליון שקל. בסיכום מחצית השנה הראשונה הכנסותיה של דמרי עלו ב-13% לחצי מיליארד שקל והרווח הנקי שלה טיפס ב-28% ל-73 מיליון שקל.

עוד עדכנה דמרי בימים האחרונים על הצטרפותם של שני דירקטורים חיצוניים (דח"צים) חדשים לחברה - גילי כהן, שכיהן בעבר בין היתר כמנהל אגף ההשקעות באקסלנס נשואה, ומיכאל בר חיים, בעברו חבר הנהלת בנק לאומי ומנכ"ל ענקית הנדל"ן המניב גזית גלוב. השניים החליפו את שמעון כהן ויצחק נחושתן בתפקיד, עם סיום שלוש כהונות בתפקיד.

מי שעוד נפרד מחברת דמרי הוא סמנכ"ל הפיתוח העסקי שלה, עמוס דאבוש, לטובת ניהולה של קרדן נדל"ן, שם הוא צפוי ליהנות משכר חודשי של 65 אלף שקל (שיעלה לאחר כמה שנים), נוסף למענק שנתי של עד 2.5 מיליון שקל, על בסיס תוצאות החברה.

עוד נקבע בהסכם העסקתו כי דאבוש יהיה זכאי למענק מיוחד במקרה בו החזקות החברה בבית קרדן שבתל-אביב יימכרו ביותר מ-150 מיליון שקל וכי קרדן נדל"ן תפעל להעניק לו חבילת אופציות, שההטבה בגינן מוערכת בקרוב ל-1 מיליון שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.