שנת 2019 בבורסה בת"א הוכתרה כבר כ"שנת הנדל"ן", עם קפיצה של כ-75% במדד הנדל"ן, בתמיכת עליות דו ותלת-ספרתיות ברבות ממניותיהן של החברות הפועלות בענף, גם בתחום המגורים וגם בתחום המניב. זאת, בעיקר על רקע שיעורי הריבית הנמוכים, התומכים בהתרחבות פעילותן של החברות ובתוצאות כספיות חיוביות.

בתת-הסקטור של קרנות הריט המקומיות, בלטה מניית ריט 1 עם עלייה של 55% לשווי של כ-3.7 מיליארד שקל ואילו מניית קרן סלע קפיטל, הקטנה יותר (שווי שוק של כ-2 מיליארד שקל) התקדמה בכ-84%. לעומתן, קרן מגוריט אכזבה את המשקיעים עם ירידה של 6% ב-2019. מניית הקרן רשמה ירידה של כ-20% מאז החלה להיסחר בבורסה בשנת 2016, ושוויה של הקרן בבורסה עומד כיום על כ-730 מיליון שקל.

"לא כולם רוצים להשקיע מיליון שקל בקירות"

את ארז רוזנבוך, יו"ר מגוריט ומייסד הקרן, הביצועים החלשים של המניה בבורסה בשנה האחרונה לא מטרידים במיוחד. "אנחנו עושים מה שאמרנו שנעשה, ועד היום אף משקיע לא בא אלינו בטענות. אנחנו קונים כמויות של דירות בהנחה מאוד משמעותית, משכירים את הדירות שלנו בשיעורי תפוסה מאוד מאוד גבוהים, ומצליחים לגייס הון בעלות מאוד נמוכה. המודל העסקי שלנו עובד מאוד יפה. לכל קרן לוקח זמן עד שהיא מתחילה להשקיע ולאחר מכן עד שההשקעות מתחילות להניב פירות. זה מאוד בולט בקרנות הריט למגורים בעולם", אומר רוזנבוך בריאיון ל"גלובס".

מה הסיבה לכך?

"קרנות ריט למשרדים או מסחר רוכשות בדרך-כלל פרויקטים מוכנים, ואז הן מניבות מהיום הראשון כמעט. אצלנו, בהרבה פרויקטים שרק נבנים בימים אלה, ייקח זמן עד שנראה את הפירות. אבל בינתיים, אנחנו עושים בדיוק מה שאמרנו שנעשה. אני לא יכול לשלוט במחיר המניה".

עד היום השקיעה מגוריט או זכתה במכרזים ב-15 פרויקטים במרכז הארץ (ת"א, הרצליה, פ"ת, ר"ג, ירושלים, ראשון לציון ועוד). בסך-הכול התקשרה הקרן בעסקאות לרכישה וייזום של כ-1,100 יחידות דיור, ביניהם ארבעה מכרזים של "דירה להשכיר" להקמת כ-510 דירות (בשיתוף עם קבוצת מנרב). לקרן יש היום כ-300 דירות מאוכלסות והשאר בשלבי ייזום שונים.

מה הערך המוסף שלכם? גם אני יכול לצורך העניין לגייס מאות מיליוני שקלים וללכת לקנות דירות בכמויות גדולות באזורי ביקוש, בהנחה כזו או אחרת, ולאחר מכן להשכיר אותן.

"אולי זה נראה פשוט, אבל לא כל אחד יכול לעשות את זה. מאוד קשה היום להקים קרנות ריט למגורים בישראל. הלוואי ויהיו עוד. כוח קנייה הוא גורם מאוד משמעותי ויאפשר לנו להשיג תשואות גבוהות יחסית לעומת השוק הרחב. בנוסף, פיתחנו מודל שכירות ייחודי".

על מה המודל שלכם מבוסס?

"92% מחוזי השכירות בארץ הם לשנה או שנתיים. אצלנו כל חוזי השכירות הם לחמש שנים לפחות. לשוכרים יש זכות לעזוב אחרי שנה, מתי שהם רוצים, ללא קנס, אבל בהתראה של שלושה חודשים. בשנתיים הראשונות שכר הדירה קבוע וצמוד למדד ולאחר מכן הוא עולה בשיעור מתון מאוד, תלוי בפרויקט. אחרי חמש שנים השוכר יכול להישאר בדירה או לעזוב, יש לו זכות ראשונים בדירה. אני חושב שאנחנו מציבים כעת חלופה אמיתית למי שמתלבט אם לקנות דירה או לגור בשכירות לטווח ארוך".

בשיעורי הריבית הנמוכים היום, לא עדיף לקנות דירה למי שיש די הון עצמי?

"לא בטוח. יש עוד שיקולים, כמו למשל אנשים שרוצים להיות גמישים ולעבור דירות כל כמה שנים. או לעשות משהו אחר עם הכסף שלהם. לא כל אחד רוצה לקחת מיליון שקל או יותר ולהשקיע בקירות. יכול להיות גם שמי שיש לו את ההון העצמי, רוצה להשקיע אותו בנדל"ן באירופה או בארה"ב ולהשיג תשואה גבוהה יותר, ובמקביל לגור כאן בשכירות".

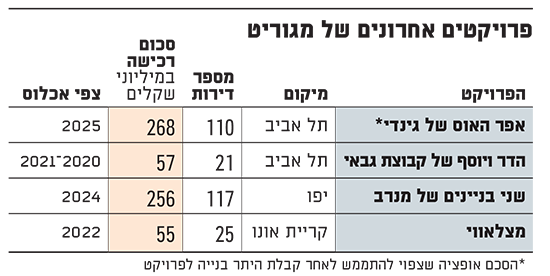

פרויקטים אחרונים של מגוריט

מקצצים את דמי הניהול

מגוריט, שאותה מובילים עו"ד רוזנבוך והמנכ"ל מתי דב (שניהל בעבר את אזורים), עוסקת כאמור ברכישה והשכרה של יחידות דיור למגורים. את הקרן הקימו בתחילת 2016 רוזנבוך ביחד עם עו"ד חיים ויספיש. השניים מחזיקים 32% ו-11% ממניות חברת הניהול של הקרן, בהתאמה.

הקרן הצטרפה לבורסה בספטמבר 2016, לאחר שגייסה כ-240 מיליון שקל - כ-60 מיליון שקל מתוכם בהנפקת המניות הראשונית. כספי ההנפקה הצטרפו לכ-180 מיליון שקל שגויסו עוד קודם לכן מארבעה גופים - חברה קדישא וקרן אלמנות ויתומים, שהשקיעו יחד כ-100 מיליון שקל, וקק"ל ואקסלנס שהשקיעו כ-40 מיליון שקל כל אחת. בהמשך ביצעה הקרן גיוסים נוספים, כך שסך הגיוסים שלה במניות ובאג"ח בבורסה עד היום מסתכם בכ-1.4 מיליארד שקל, כולל גיוס של כ-400 מיליון שקל בנובמבר האחרון בהנפקה פרטית של מניות למשקיעים מוסדיים.

חברת הניהול של מגוריט גובה דמי ניהול של 0.85% מהכסף שגויס. לאור התשואה השלילית של המניה מאז שהנפקתם, כולל בשנה האחרונה, יש לדעתך מקום להוריד את דמי הניהול שאתם מקבלים?

"בהחלט. החל מ-1 בינואר הורדנו 2 מיליון שקל מתוך דמי ניהול של 8.5 מיליון שקל, שזה מאוד משמעותי. בנוסף, אנחנו לא לוקחים בכלל דמי ניהול על ה-400 מיליון שקל האחרונים שגייסנו, עד שהכסף הזה לא יושקע. במקביל, אני עובד בימים אלה על מודל חדש לחברת הניהול. זה לא פשוט, כי יש הרבה מאוד גורמים שמעורבים בזה, כולל גופים מוסדיים שאני מתייעץ איתם לגבי מודל הניהול החדש. דמי הניהול חייבים להיות הוגנים וסבירים. אם המאזן יגיע ל-10 מיליארד שקל, אני לא אקח דמי ניהול של 100 מיליון שקל וגם לא 50 מיליון שקל".

בעלי המניות המרכזיים בקרן כיום הם כלל ביטוח (9.8%), מנורה (9.5%), והפניקס עם החזקה של כ-7% (שלושתן עבור קופות הגמל שהן מנהלות). חברה קדישא וקרן אלמנות ויתומים מחזיקים ביחד כ-5% ובית ההשקעות אקסלנס כ-4.5% מההון.

"מחירי הדיור במרכז ימשיכו לעלות"

מאז גיוס ההון האחרון העלתה מגוריט הילוך בהשקעותיה וחתמה על מספר הסכמים גדולים: שני הסכמי אופציה לרכישת 110 דירות בפרויקט "אפר האוס" של גינדי החזקות בשכונת יד אליהו בת"א תמורת 268 מיליון שקל, והסכם לרכישת 21 דירות שמצויות בשלבי בנייה מתקדמים בפרויקט בשכונת הדר יוסף בת"א של קבוצת גבאי בכ-57 מיליון שקל.

בתחילת השבוע הודיעה מגוריט כי התקשרה בהסכם לרכישת שני בניינים הכוללים 117 דירות ושטח מסחרי, שעתידים להיבנות ל-יד"י מנרב בשדרות ירושלים ביפו בכ-256 מיליון שקל וכן בהסכם נוסף לרכישת 25 דירות בפרויקט שמקימה חברת מצלאווי בקריית אונו, שנמצאות בשלב בנייה ראשוני ותמורתן תשלם הקרן 55 מיליון שקל.

לדברי רוזנבוך, "המדינה מתפתחת וגדלה בקצב אדיר וכל הסימנים מצביעים על כך שמחירי הדירות באזורי הביקוש במרכז ימשיכו לעלות בשנים הקרובות. זו לא תחזית שלי, אלא של כל המומחים כמעט. במשך הרבה מאוד שנים מנסים להגדיל כאן את היצע הדירות ולא מצליחים מכל מיני סיבות. עובדים קשה ולא מצליחים".

באיזה אזורים אתם מחפשים דירות?

"בעיקרון בכל הארץ, אבל יש לנו פרמטרים שונים לפיהם אנחנו בודקים את האפשרות. הפרמטר הראשון זה שיעורי התפוסה. פרמטר נוסף זה שיעור ההנחה שאני מקבל ברכישת הדירות. אנחנו בודקים היום עשרות פרויקטים בארץ".

בדירות שכבר מושכרות, מה התשואה שאתם משיגים?

"3% עד 3.5% - תלוי בפרויקט. אבל אם אתה מכניס לחישוב את עלויות הגיוס הזולות שלנו, מינוף של כ-80% שמותר לנו על פי חוק והעלייה הצפויה במחירי הדירות, הפוטנציאל של הקרן הוא תשואה דו-ספרתית לשנה בטווח הארוך".

"לרתום את המוסדיים לשוק ההשכרה"

לדברי רוזנבוך, "אנחנו כאן כדי לשנות את שוק השכירות בארץ. לעשות מהפכה. חוויית השכירות יכולה להיות טובה. אין סיבה שהיא תהיה רעה. לא חייבת להיות ריצה ולחץ של זוגות צעירים בשנות ה-20 שלהם לקנות דירה. צריך להכניס את המוסדיים לשוק בצורה מסודרת ולקדם חוזים לטווח ארוך".

נראה שהמדינה לא מקדמת מספיק את הנושא.

"נכון. לדעתי צריך להיות שוק להשכרה שירתום אליו את המשקיעים המוסדיים. אנחנו צריכים להוכיח למוסדיים שההשקעה שלהם נכונה ותוכיח את עצמה. אם זה יקרה, הם ירצו להזרים כספים נוספים והשוק הזה יתרחב. גיוס ההון האחרון של כ-400 מיליון שקל מאפשר לי לרכוש דירות בכ-2 מיליארד שקל, אם אנחנו נרצה לגייס כספים באג"ח. המדינה, באמצעות חברת דירה להשכיר, רוצה להגיע לכמות של כעשרת אלפי דירות לשכירות כל שנה. אפשר להרים את זה, אבל רק באמצעות שיתוף משקיעים המוסדיים".

"לפי הערכות", אומר רוזנבוך, "יש היום בישראל כ-600 אלף דירות להשכרה, המוחזקות בידי מאות אלפי בעלים. מדובר בשוק מפוזר מאוד המורכב מסוגים ורבדים שונים של משכירים. אנחנו מאמינים שככל שנורמת השכירות בארץ תשתפר, נראה בשוק סטנדרט של דירות איכותיות, מתוחזקות ומטופלות היטב, עם חוזה שכירות ארוך טווח, בלי חשש שבעל הבית יחליט פתאום לגרש את השוכרים, או ירע את תנאי השכירות שלהם. זה נהוג בכל העולם ואין סיבה שזה לא יהיה כך גם בארץ".

פרויקט של מגוריט / צילום: מצגת החברה

המשקיע האקטיביסט שכופף את בעלי חברת הנדל"ן

לצד ניהולה של קרן מגוריט, פועל ארז רוזנבוך כמשקיע אקטיביסט בשוק ההון, באמצעות חברת אתו בה הוא מחזיק עם שותפו תומר חפץ. אתו ניסתה להוביל בעבר, כמשקיע מיעוט, מהלכים בחברות תפרון וטכנופלס ובתחילת 2019 רשמה ניצחון מרשים על בעלי השליטה בחברת הנדל"ן הוותיקה צבי צרפתי ובניו. זאת, לאחר מאבק שניהלה במשך יותר משנתיים כנגד תשלומי העתק שהעבירה צרפתי כשכר לבני המשפחה השולטת (צבי צרפתי ושני בניו, משה ורפי, המועסקים בחברה כמנכ"לים משותפים).

בסופו של דבר הגיעו הצדדים להסכם פשרה בתביעה נגזרת אשר הגישה אתו ביולי 2016, במסגרתה סוכם כי צבי צרפתי ימשיך לכהן כיו"ר החברה עד 14 בנובמבר 2020 (רטרואקטיבית מנובמבר 2017), אולם לא יקבל תמורה כספית כלשהי, למעט רכב וטלפון סלולרי על חשבון החברה.

עוד סוכם כי צרפתי תפרסם הצעת רכש לכ-5% ממניותיה במחיר של 11 שקל למניה (פרמיה של כ-30% על מחיר השוק), אשר תופנה לבעלי המניות מקרב המיעוט. נוסף על כך, החברה התחייבה לחלק דיבידנד בהיקף מצטבר של כ-20 מיליון שקל בשנים 2019-2021, בכפוף להתחייבויותיה לבעלי האג"ח שלה.

במקביל, צרפתי רכש מידי אתו של רוזנבוך וחפץ כ-3% ממניות החברה שהחזיקה בפרמיה של 75% על מחיר השוק באותו זמן - ובסכום כולל של כ-7 מיליון שקל. מאז, אגב, הכפילה מניית צרפתי את ערכה למחיר נוכחי של כ-16 שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.