השבוע חשף רו"ח (משפטן) רולנד עם-שלם, סמנכ"ל בכיר לעניינים מקצועיים ברשות המסים, כי ברשות שוקלים לחדש את נוהל הגילוי מרצון או לגבש הסדר חדש, שיאפשר למי שרוצה לדווח על הון לא מדווח להכניס אותו למעגל הכספים החשופים בפני הרשויות ולשלם את המס הנדרש.

לגלובס נודע כי בחודשים האחרונים היו גישושים בין הממשלה, האוצר ורשות המסים על פרטי אותו נוהל, ובין היתר עלו רעיונות שיאפשרו להכניס מזומנים שלא נמצאים בבנקים או במערכת פיננסית מדווחת אל תוך המערכת. הנושא עלה בין היתר בישיבות בוועדה שעסקה ביישום חוק המזומן. חוקי איסור הלבנת ההון אינם מאפשרים כיום הכנסת מזומן ללא מקור מוכח לבנקים ועלתה ההצעה כי ייושם נוהל גילוי מרצון חדשני שיתממשק עם חוק המזומן ויאפשר הכנסת מזומנים למערכת הבנקאית.

הצורך של המדינה בכסף מהותי ובעיקר דחוף. על הרקע הזה עלו גם מחשבות לחדש את נוהל הגילוי מרצון שהוחל ב־2017-2019, שבשבילו אין צורך בהליכי חקיקה מורכבים.

מה הסיכוי שזה יקרה? תלוי במנהל רשות המסים, ערן יעקב, שמכהן גם כמ"מ מנכ"ל משרד האוצר. לדברי גורם ברשות, "הנושא לא נמצא על השולחן לטיפול מיידי, אבל לא נשללת האפשרות לחדש את נוהל הגילוי מרצון על רקע משבר הקורונה".

מה זה גילוי מרצון: האנונימיות הזניקה את ההיענות

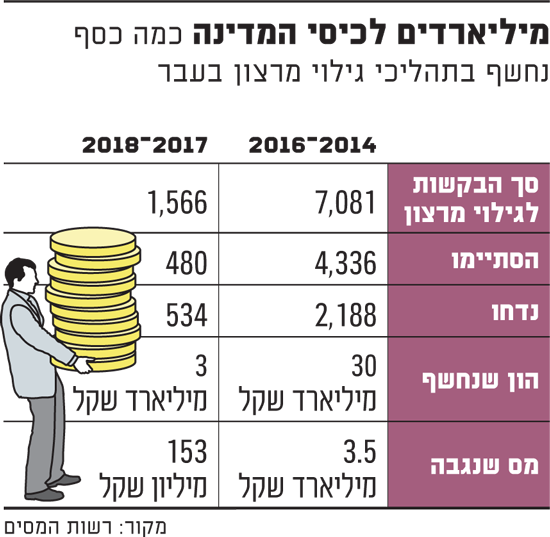

"נוהל גילוי מרצון" מעניק "תקופת חסד" לישראלים שבמהלכה הם יכולים ל"הלבין" הון שחור שהסתירו מהמדינה, מבלי להיות חשופים להליך פלילי נגדם. בעבר הכניסו מהלכי הגילוי מרצון מיליארדי שקלים לקופת המדינה.

צונאמי חילופי המידע הבינלאומי בין רשויות המס של מדינות יצר תנאים אידיאליים לפרסום נוהלי גילוי מרצון בארץ. הנוהל האחרון פורסם בדצמבר 2017 ועמד בתוקף למשך שנתיים, עד סוף 2019. זאת, למעט "המסלול האנונימי" שחל למשך שנה בלבד, ותוקפו פג ב-31 בדצמבר 2018.

במשך שנים איפשרה רשות המסים לנישומים לדווח על הונם השחור, תוך הימנעות מהליך פלילי; אולם רק "הנוהל האנונימי" שהונהג בשנים האחרונות הביא לזינוק משמעותי במספר הבקשות לגילויים של הון.

במסלול האנונימי, והמבוקש ביותר מבין מסלולי הנוהל, הנישום אינו חייב לחשוף את זהותו בעת הגשת הבקשה, אלה רק לאחר אישורה. מסלול זה היה הסיבה המרכזית לפופולריות של הנוהל.

לפי הוראות הנוהל, נישום יוכל לגלות את נכסיו ולהצהיר על הכנסותיו שלא דווחו, לשלם את המס הנגזר מהן (עד 50%, תלוי במו"מ שניהל מול הרשות), מע"מ (17%), ביטוח לאומי (12%) וריביות. בנוסף עליו לעמוד במספר תנאים, ובהם הדרישה כי הגילוי יהיה כן ומלא ובתום לב, וכן כי במועד הפנייה לא נערכת בדיקה או חקירה ברשות המסים בעניינו או חקירת משטרה בנוגע לרכושו ונכסיו של הנישום.

החידושים בנוהל הוותיק: אילו תנאים חדשים שוקלים להוסיף לנוהל?

כדי לעודד את ההיענות ברשות שוקלים להוסיף לנוהל תנאים חדשים. התנאי הראשון הוא תשלום קנס על ההסתרה של הכספים, שיחושב כאחוז מסוים מהסכום שהוסתר. כמו כן נשקל לקבוע מדרגות מס לפי מועד החשיפה של הכסף המוסתר - ככל שמועד הדיווח יהיה מוקדם כך שיעור המס יהיה נמוך יותר, כדי לייצר תמריץ לדיווח מהיר. אם נישום יידע שהוא יכול ליהנות ממס מופחת של 10% על ההון שהסתיר אם ידווח עליו במהלך השנה הראשונה להסדר, הוא יעדיף לדווח בשנה זו על פני המתנה לשנה החמישית ותשלום 50% מהסכום.

נשקלה גם האפשרות לתת לאדם להגיש בקשה לגילוי מרצון יותר מפעם אחת בחיים, בתנאים מסוימים.

למה דווקא עכשיו: אם הכסף ידווח, יזרמו מסים במיליארדי שקלים

גם היום ההערכות הן כי עדיין קיימים מיליונים רבים של דולרים ואירו של ישראלים, עשרות מיליוני אפילו, לא מדווחים ברחבי העולם. אם הכסף הזה ייכנס למערכת, המשמעות תהיה מיליארדי שקלים מס.

לדברי עו"ד אינגה אייזנברג, ממשרד אייזנברג, שנער ושות', המתמחה במיסוי ומנהל הליכי גילוי מרצון רבים, "אין זה סוד שעקב הגירעון התקציבי שנוצר במהלך משבר הקורונה, האוצר ורשות המסים ישאפו להכניס לקופת המדינה סכומים רבים ככל הניתן ולא בקלות יוותרו על כספים, גם אם בעבר עשו זאת משיקולי מדיניות הרתעה. מדובר במצב של WIN-WIN שהוא נכון מבחינה פיננסית ותקציבית, שכן לשני הצדדים תמריצים 'בריאים' להגיע להסכמות".

עו"ד אינגה אייזנברג / צילום: ניר קידר

לדברי עו"ד ורו"ח יועד פרנקל, ראש תחום מיסוי בינלאומי במשרד זיו שרון ולשעבר מנהל חילופי מידע ביחידה למיסוי בינלאומי ברשות המסים, "נתקלתי בפניות של יורשים שהתבשרו על הורשת נכסים, כאשר לא המוריש עצמו דיווח על הנכסים או לקוחות אחרים ש'פספסו את הרכבת' של מבצעים קודמים. מבצעי גילוי מרצון בשנים קודמות הניבו מסים של מיליארדי שקלים. אומנם 'הביצה' של שוויץ זה מכבר יובשה במהלך המבצע של הגילוי מרצון שהסתיים בסוף 2016, והמבצע החדש שפקע בסוף 2019 התמקד בגילוי נכסים שרובם היה מחוץ לשוויץ, אולם המנטליות של שורדי השואה וההפתעה הפוקדת לא אחת את יורשיהם מביאה לכך שקיימים עדיין נכסים בלתי מדווחים בחו"ל. כמו כן, קיימים מצבים של נישומים שלא דיווחו למדינה מסוימת בעולם ושניתן לגבש לגביהם פוזיציה שהם תושבי ישראל ובכך המבצע ישרת 'יישור קו' מבחינתם וגבייה מבחינת רשות המסים".

עו"ד ורו"ח יועד פרנקל / צילום: אייל טואג

הביקורת על הנוהל: מדוע צריך לתת פרס למעלימי המס

הרעיונות הללו, שלא הספיקו לקרום עור וגידים, נתקלו בהתנגדויות שונות, בין היתר מכיוון משרד המשפטים, שגורמים בו סברו כי אין צורך לתת שוב "פרס" למעלימי הון אשר לא ניצלו את נהלי הגילוי מרצון הקודמים. עמדתם משקפת את הגישה כי נוהל גילוי מרצון קבוע מספק מוטיבציה שלילית להמשיך לצבור הון שחור ולחשוף אותו כאשר יש תחושה שהחבל מתהדק סביב הצוואר ואתה עלול להיחשף.

בעיה נוספת שמתעוררת עם נוהל גילוי מרצון שיתייחס בעיקר למזומן היא כי אין כרגע שום אפשרות להפקיד אותו בחשבונות בבנקים. בהוראת בנק ישראל הבנקים חסומים לכספים בחו"ל שלא היה להם מקור ברור ולמזומנים. נוהל גילוי מרצון חדש יהיה חייב להתגבש בשיתוף בנק ישראל והרשות לאיסור הלבנת הון על מנת לפתור את הבעיה הזאת.

השינויים המוצעים בגילוי מרצון

● קנס על הסתרת כספים

● הפחתת התשלום למקדימים לדווח

● היתר להגיש בקשה יותר מפעם בחיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.