הרבעון השלישי של שנת 2020 בתחום הקנאביס אופיין בהמשך ההתפתחות של השוק הישראלי והציפייה לקבלת היתרי היצוא, שהחלו להתקבל רק אחרי סיום הרבעון. לאחר שסוף שנת 2019 ותחילת 2020 אופיינו במחסור בקנאביס שעומד בתקנות הסדרה החדשה של התחום, הרי שב-2020 החל יבוא קנאביס לתוך ישראל. יחד עם אישור לתחילת פעילות מסחרית של כמה חברות חדשות (טוגדר, קנאשור), וחזרתה לזירה של חברת תיקון עולם, והתקדמות בפתיחת אתרים ומתחמי גידול של החברות הקיימות, השוק כרגע כבר מתחיל לעבור למצב של עודף היצע.

ההכנסות הנוסקות של חברת אינטרקיור, ממובילות טרנד הקנאביס בבורסה המקומית, מראות על העדפה של הציבור למוצרים המיובאים, וספציפית למוצרים עתירי THC, החומר הפעיל הקנאביס. פרט לכך שמוצרים עתירי THC הם מורכבים ויקרים יותר לגידול, הרי שזנים אלה לאו דווקא יעילים יותר עבור כל המחלות שבהן נועד הקנאביס הרפואי לטפל, וישנם חולים שנמנעים ככל האפשר מההשפעות הפסיכואקטיביות ומחפשים דווקא את הזנים דלי ה-THC. ואולם, נראה כי בכל זאת רוב המשתמשים מעדיפים שאם כבר יש להם קנאביס, הוא "יעשה משהו". כל חברות הקנאביס הנסחרות בבורסה יכולות בעיקרון לשנות את התמהיל שלהן ולגדל (או לייבא) יותר זנים עתירי THC.

● חווה, מפעל ושני בתי מרקחת: הכירו את ה"סופר-גרופ" של עולם הקנאביס

העדפה זו מכינה את הקרקע ללגליזציה שעשויה להגיע בהמשך. צוות בין משרדי של הממשלה כבר בחן והמליץ על לגליזציה חלקית והתווה תוכנית שעשויה להוביל לשם תוך תשעה חודשים. בהינתן מערכת בחירות נוספת בקרוב, הדבר עשוי להשפיע על לוחות הזמנים, ובכל מקרה התחום הזה כבר רגיל ללוחות זמנים מתמשכים ומאוד לא ברורים לשינויים בחוקים ובתקנות.

עוד לא לגמרי ברור האם לגליזציה, אם וכאשר תגיע, תועיל או תזיק לחברות המרכזיות הנסחרות כיום בבורסה. כל החברות השקיעו השקעה מרובה בהתאמת המוצרים שלהן לאסדרת הקנאביס החדשה, שבמסגרתה עליהן לייצר בתהליך מבוקר ומפוקח המתאים למוצר רפואי, ולשלוט בכמות החומרים הפעילים במוצר. נושא זה התגלה כאתגר גדול, שהיה אחד הגורמים למחסור שנוצר במוצרי הקאנביס בשנה שעברה. גידול של קנאביס ללא בקרה מסוג זה הוא משמעותית זול יותר. כך, הלגליזציה צפויה לפתוח לחברות הקנאביס הישראליות שוק גדול יותר, אך גם להציף אותו בתחרות זולה, שאולי מותאמת יותר לטעם של צרכן הפנאי. חברת אינטרקיור כבר החלה להיערך לכך על ידי יצירת שיתוף פעולה עם חברת הקנאביס לפנאי, כאן עולם.

את הקנאביס הרפואי שלהן, החברות הישראליות יכולות להפנות לשווקים שימשיכו לדרוש את התקנים והתיעוד של מוצר רפואי, אך כדי ליהנות מיתרון ביצוא, עליהן לעמוד לא רק בתקן הקנאביס הרפואי הישראלי, אלא גם בזה של מדינת היעד. חברת פנאקסיה היא המפעל הישראלי שקיבל תקן לקנאביס רפואי בגרמניה. היא תתחיל ברבעון הקרוב לשווק לגרמניה את המוצרים המשותפים שלה עם המגדלת שיח, ובהמשך גם עם מגדלות נוספות. סביר להניח כי בהמשך גם מפעלים ישראלים נוספים יקבלו אישורים כאלה.

כך הופך שוק הקנאביס הישראלי בהדרגה ממונופוליסטי סגור לשוק משוכלל פתוח, שבו קיימים יבוא, יייצור מקומי ויצוא בתחומי נישה. ההזדמנות לכבוש את העולם באמצעות הקנאביס הישראלי ככל הנראה פוספסה, בשל עיכוב האישור ליצוא ומפני שלקח לחברות זמן להתארגן ליצור מוצר שעומד בתקנים, אך יש בו עדיין הזדמנויות.

כדי ליצא על החברות לספק חלק מן המוצרים שלהן במחיר מסובסד, וגם החלטה זו עלולה ברבעונים הקרובים להשפיע על הרווחיות של החברות, אם כי המותגים שנמכרים במחיר המסובסד נחשבים לפחות מועדפים על הצרכנים, כך שהם לא צפויים להפוך לנמכרים ביותר בשוק.

המסחר במניות הקנאביס בחודשים האחרונים אופיין בתנודתיות לא דרמטית, עם עליות קלות בקרב החברות שדיווחו על פעילות מכוונת יצוא, וירידות קצת יותר ניכרות אצל אחרות.

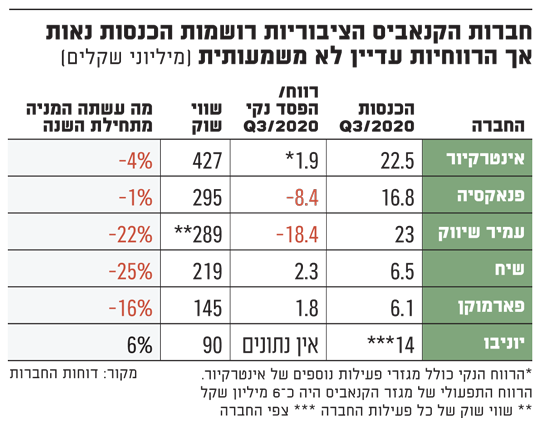

חמש חברות שיש להן כבר הכנסות משמעותיות מתחום הקנאביס פרסמו החודש דוחות לרבעון השלישי. מספר חברות נוספות - טוגדר, קנביט-תיקון עולם וקנאשור - רשמו הכנסות ברבעון אך מפרסמות רק דוח חציוני. אם כך, מה ניתן ללמוד מדוחות החברות הבורסאיות:

חברות הקנאביס הציבוריות רושמות הכנסות נאות

אינטרקיור - מובילה בשווי שוק ועכשיו גם בהכנסות

אינטרקיור דיווחה על הכנסות של 22.5 מיליון שקל לחברה הבת בבעלות מלאה קנדוק, המרכזת את פעילות הקנאביס של החברה. מדובר בגידול של יותר מפי 8 לעומת הרבעון המקביל אשתקד, ויותר מפי 2 בהשוואה לרבעון השני השנה. הצמיחה בהכנסות נובעת מיבוא של מוצרי קנאביס ממותגים בינלאומיים מובילים - טילריי, אורגניגרם ואפריה, וכן מתחילת ייצור בכמויות מסחריות של מוצרי קנדוק בהתאם לאסדרת הקנאביס החדשה. הכנסות החברה בתשעת החודשים הראשונים של 2020 עמדו על 37 מיליון שקל, גידול של 380% מהתקופה המקבילה.

לפני כמה שנים, קנדוק הייתה אחת החברות הפחות בולטות בשוק הקנאביס, שההצלחה בו נקבעה למעשה על ידי משרד הבריאות, ששייך חולים באופן חד ערכי לחברות. מאז שהפכה קנדוק לחברה מסחרית תחת בעלותה של אינטרקיור, כשהיא מנוהלת על ידי אלון גרנות, לשעבר סמנכ"ל בפרוטרום, יחד עם אלכס רבינוביץ' מנכ"ל אינטרקיור ורה"מ לשעבר אהוד ברק המשמש כיו"ר אינטקיור, היא הפכה לאחת החברות המובילות בתחום מבחינת שווי שוק, וכעת גם מבחינת הכנסות.

שיעור הרווח הגולמי של החברה ברבעון עמד על 50%, ולתקופת תשעת החודשים - 48%. הרווח התפעולי במגזר הקנאביס היה 6 מיליון שקל ברבעון, ו-6.3 מיליון שקל בתשעת החודשים. הרווח התפעולי של אינטרקיור כולה מושפע מהשקעת עבר בחברת ריג'נרה, שנמחקה השנה, אך אינה קשורה לתחום הקנאביס. להערכת החברה, תחילת הייצור באתר הדרומי החדש שלה, צפויה לשפר עוד יותר את הרווחיות התפעולית.

המחיקה של ריג'נרה משפיעה גם על השורה התחתונה של החברה בתשעה החודשים, ובגינה נרשם הפסד נקי של 45 מיליון שקל. ברבעון לא הייתה לאירועי ריג'נרה השפעה, והרווח הנקי של אינטרקיור עמד על 2 מיליון שקל. החברה מציינת כי ה-EBITDA עמד על 7 מיליון שקל ברבעון.

בקופת החברה יש בסוף הרבעון 47 מיליון שקל, גידול של 12 מיליון שקל לעומת התקופה המקבילה, בזכות גיוס שנערך במהלך השנה ובזכות הגידול בהכנסות.

עמיר שיווק (BOL) - ההכנסות הגבוהות ביותר, אך רווחיות נמוכה יחסית

חברת שאיפה לחיים - BOL, עברה דרמות רבות בשנה האחרונה. לאחר כישלון הנפקה בבורסה בטורונטו, קנדה, בשנה שעברה, היא נקלעה למצוקת נזילות. חברת עמיר שיווק הבורסאית העוסקת בשיווק של תוצרת חקלאית המירה הלוואה שנתנה לחברה והפכה לבעלת השליטה בה (40%), וגם החליפה את ההנהלה. BOL הייתה החברה החזקה ביותר בשיווק דרך רשת סופר פארם, אך ברבעונים האחרונים נתקלה בתחרות גוברת בזירה זו.

BOL רשמה את ההכנסות הגבוהות ביותר מבין חברות הקנאביס ברבעון - 23 מיליון שקל, אולם הציגה רווחיות גולמית נמוכה יחסית, 2.9 מיליון שקל, שיעור של 12%. ואם לוקחים בחשבון שווי של נכסים ביולוגיים לא מוחשיים, היא אף עברה להפסד גולמי. בתשעה החודשים רשמה הכנסות של 59 מיליון שקל, עם שיעור רווחיות של 18%.

ברבעון רשמה BOL הפסד תפעולי של 17.7 מיליון שקל והפסד נקי של 18.4 מיליון שקל. ההפסד הנקי בתשעת החודשים הגיע ל-51 מיליון שקל.

שיח - רווחיות גבוהה על אף ירידה בהכנסות

הכנסות שיח, חלוצת אסדרת הקנאביס החדשה בישראל ומי ששמרה על היצע גבוה של סחורה איכותית גם בימי מחסור, ירדו במפתיע ברבעון השלישי לעומת התקופה המקבילה אשתקד - 6.5 מיליון שקל לעומת 9 מיליון בשנה שעברה. שיח הסבירה זאת בכך שההכנסות בתקופה המקבילה היו גבוהות באופן חריג, כי כללו עדיין פעילות מלאה מול משתמשי האסדרה הישנה, וגם בשל מיעוט תחרות בתחום האסדרה החדשה. בהסתכלות על תשעת החודשים הראשונים של 2020, ההכנסות עמדו על 25.8 מיליון שקל, גידול של כ-14% לעומת התקופה המקבילה.

הרווחיות הגולמית של שיח (לפני שקלול שווי נכסים ביולוגיים) הייתה גבוהה - 57% ברבעון וכ-59% בתשעה חודשים. הרווח התפעולי ברבעון עמד על 1.9 מיליון שקל, ועל 11.1 מיליון שקל בשלושה הרבעונים הראשונים, כאשר בשנה שעברה נרשם הפסד תפעולי, בעיקר בשל הוצאות המיזוג לתוך שלד בורסאי. הרווח הנקי עמד על 1.8 מיליון שקל ברבעון ועל 8.7 מיליון שקל בתשעת החודשים.

שיח השתתפה גם היא ב"משחק היבוא", עם מוצר מיובא ששווק תחת המותג שלה "ניצן אימפורט", אולם זו לא הייתה פעילותה העיקרית. שיח ציינה במצגת למשקיעים כי ההסכמים שלה עם בתי המרקחת בישראל אמורים להניב לה הכנסות של 228 מיליון שקל בשנים הקרובות.

שיח מדווחת כי השקיעה את מרצה בשנה האחרונה בביסוס התשתית ליציאה לחו"ל, בין היתר על ידי השגת אישור שיווק בגרמניה למוצרים המשותפים שלה עם פנאקסיה. לפני מספר שבועות יצא משלוח היצוא הראשון שלה לאוסטרליה. כמו כן היא השקיעה בחברה ביוון כדי להקים חוות גידול ומפעל מקומי, ולשווק משם לאירופה. נוסף לכך העניקה שיח רישיון לשימוש בידע ובזנים שלה לחברות בניו ג'רזי, ארה"ב ובקנדה, בתמורה לתמלוגים. בקופת החברה 28.5 מיליון שקל.

פארמוקן - מתרבה עצמאית ומציגה צמיחה

חברת פארמוקן, שהייתה חברה בגודל בינוני באסדרה הישנה, צלחה את המעבר לאסדרה החדשה ובנתה פעילות יציבה בשוק הישראלי. החברה מתגאה בפעילות הריבוי שלה, המייצרת זנים ייחודיים, ולא שיווקה השנה מוצרי יבוא. פארמוקן התקשרה בהסכם לייצור מוצרים דרמטולוגיים וקוסמטיים מבוססי קנאביס כאשר יצוא של מוצרים כאלה מישראל יהיה אפשרי.

הכנסות פארמוקן עמדו על 6.1 מיליון שקל לרבעון, גידול של 11% לעומת התקופה המקבילה. בתשעת החודשים הסתכמו ההכנסות בכ-20 מיליון שקל, גידול של 38%. הרווחיות הגולמית (לפני שקלול שווי הוגן של נכסים ביולוגיים) ברבעון עמדה על 39% ובתשעת החודשים - 56%. הרווח התפעולי הרבעוני היה 2.9 מיליון שקל, והסתכם ב-9.6 מיליון שקל בתשעה חודשים, ואילו הרווח הנקי עמד על 1.8 ברבעון ו-5.9 מיליון שקל בשלושה רבעונים ראשונים.

פנאקסיה - גדלה למרות התחרות הגוברת, ומוכנה ליצוא

לעומת החברות שהוזכרו לעיל שכולן מבססות את הפעילות שלהן על גידול קנאביס (חלקן לצד יבוא), פנאקסיה ממוקדת בעיבוד וייצור מוצרי קנאביס של מגדלות אחרות. ב-2019, היא הייתה אחת משתי אופציות בלבד עבור מגדלות שלא היה להן מפעל משלהן ורצו לפעול באסדרה החדשה. כעת התחרות גברה, וחלק מן החברות גם הקימו מפעלי עיבוד משלהן.

לכן מעניין לראות כי הפעילות של פאנקסיה רק גדלה בתקופה זו. כך ברבעון רשמה החברה הכנסות של 16.8 מיליון שקל, גידול של פי 4, ובתשעת החודשים הראשונים רשמה הכנסות של 43.8 מיליון שקל, גידול של כ-340%.

הרווחיות של החברה בינתיים נמוכה מעט משל רוב המגדלות. שיעור הרווח הגולמי ברבעון היה 10% ובתשעת החודשים - 8%. החברה רשמה הפסד תפעולי של 8.3 מיליון שקל ברבעון ושל 26.2 מיליון שקל בתשעת החודשים, והפסד נקי של 8.4 מיליון שקל ו-26.6 מיליון שקל בהתאמה.

פנאקסיה היא כאמור החברה היחידה שיש לה אישור הן ליצוא מישראל והן ליבוא של קנאביס רפואי לגרמניה, במותג משותף עם שיח. המפעל שלה מאושר על פי תקן ה-GMP של האיחוד האירופי, ויש לה שותפות הפצה עם חברת תרופות גרמנית. בחודשים הקרובים ניתן יהיה לראות כיצד מתקבלים המוצרים הישראלים בשוק שסימנו החברות הישראליות כשער הכניסה לאירופה. כמו כן, פנאקסיה מייצרת את המוצרים שחברת שיח החלה לייצא לאוסטרליה, אולם במדינה זו שיח ולא פנאקסיה היא שמובילה את המהלך. גם המוצרים שנערכת קנדוק לייצא לפורטוגל, נארזים במפעל פנאקסיה.

חברת יוניבו, אשר גם היא מפעילה בתקופה זו בעיקר מפעל עיבוד (ומקימה במקביל חוות גידול), הודיעה על הכנסות של 14 מיליון שקל ברבעון, אולם לא פרסמה עדיין דוח מלא.