בטורי בגלובס כתבתי רבות על תחום האשראי החוץ-בנקאי, כמעט על כל החברות המקומיות. הנחת היסוד שעליה ביססתי כל אותן המלצות הייתה גורפת ואחידה: השירות שהן מעניקות חיוני ביותר למגזר העסקי, תוך שהוא מהווה חלופה והשלמה מתבקשת לאשראי הבנקאי. משום כך, על רקע משקלה המינורי של התעשייה בעוגת האשראי כולה, סברתי שהפעילות האמורה מקפלת בתוכה פוטנציאל משמעותי וממשי לצמיחה.

העניין הוא שבשנה האחרונה, במיוחד מאז שפרצה הקורונה, נדמה לי שבקרב המשקיעים חלחלה תחושה כי פוטנציאל הצמיחה של הענף מוצה, ואילו הסיכון המובנה שלו קפץ מדרגה. התופעה אינה מפתיעה, שהרי תחום האשראי החוץ-בנקאי נסק בשנים האחרונות בצורה מזהירה, ואם נוסיף על כך גם את החשש המובן מהשלכות המגפה, מסקנת המיצוי נראית פתאום טריוויאלית וסבירה.

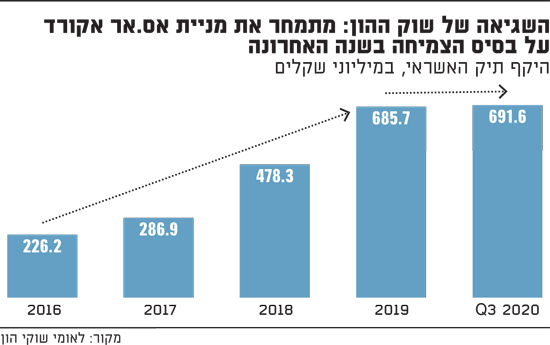

וזו בדיוק הנקודה - אני סבור שהתובנה הזו נמהרת, שלא לומר שגויה. הייתי רוצה להמחיש את הדברים באמצעות חברה לדוגמה - אס.אר אקורד, אחת מהחברות המובילות בענף המקומי.

אתחיל מהיבט הצמיחה, ואציין כי למרות הפריחה המרשימה שהוצגה, החברה רחוקה מאוד מנקודת רוויה. יש שיאמרו שאם מביאים בחשבון את ההתפתחויות האחרונות, הרי שמה שהיה עד כה הוא רק אקורד הפתיחה.

מחיר המניה - משקף את עצירת הצמיחה בעוד שבפועל היד עוד נטויה: שווי השוק של אס.אר אקורד נושק כיום לכדי 790 מיליון שקל, וגוזר לחברה מכפיל רווח נקי של 12 לערך - על בסיס גילום התוצאות בשלושת החודשים האחרונים.

איני טוען שזו רמת תמחור נמוכה בצורה בלתי סבירה, אבל חושב שהיא מתעלמת לחלוטין ממנועי הצמיחה בתקופה הקרובה. מעבר לעובדה שלא הייתי מבסס תחזית על ביצועי השנה שחלפה, שהרי זו תקופה חריגה בכל קנה מידה, האופטימיות שלי נובעת מכניסת החברה לפעילות חדשה - הנפקת ערבויות והעמדת מימון לקבלנים בתחומי תשתיות ובנייה.

עסקת חבילה עם איילון

שיתוף פעולה עם איילון: בחודש ספטמבר האחרון התקשרה אס.אר אקורד בהסכם עם איילון חברה לביטוח, שבמסגרתו ישתפו פעולה בהנפקת ערבויות והעמדת מימון לקבלנים המבצעים פרויקטי תשתיות המאושרים על ידי משרד האוצר. מאחר שהחוק בישראל קובע כי הגופים המוסמכים להנפיק ערבויות הם אך ורק בנקים וחברות ביטוח, נוצר מצב שתחום הערבויות נשלט רובו ככולו על ידי הבנקים.

לפיכך, ההחלטה של איילון לחדור לתחום היא לא רק הגיונית ורצויה, אלא ששיתוף הפעולה עם אס.אר אקורד משפר מהותית את עסקת החבילה. אסביר בקצרה: במצב הנוכחי, כאשר הבנק מעמיד לקבלני הביצוע ערבויות, הוא מתייחס אל אותה ערבות כאל אשראי נוסף, מה שאומר שהיא נספרת כחלק מהאובליגו הכולל של הקבלן, אף שהאחרון לא קיבל בגינה שום מזומן. משכך, מובן שאם תיווצר הפרדה בין נותן האשראי למנפיק הערבות, אזי מסגרת האשראי האפקטיבית של הקבלנים תגדל - מה שיעניק להם אוויר נוסף לנשימה, פרמטר קריטי בעסקי התשתיות והבנייה.

אם כך, התוצאה שתתקבל משיתוף הפעולה היא שאיילון ואס.אר אקורד יוכלו להציע לקבלנים הצעה משופרת בעסקת חבילה - גם הגדלת מסגרת האשראי וגם כיווץ של העמלות.

במילים אחרות, כך בדיוק מוגדר "מניע העסקאות" - שיתוף פעולה שבו שתי החברות נהנות. מבחינת הפוטנציאל הכספי, אין צורך לנקוב כעת במספרים מדויקים, שכן אין זה משנה אם מדובר בשוק של עשרות או מאות מיליארדי שקלים, בכל מקרה זהו שוק עצום מבחינת נותני האשראי החוץ בנקאיים.

הסיכון להפסדי אשראי והפרשות - בהחלט עלה, אבל לא כצעקתה: אחד הפרמטרים המרכזיים והחשובים בעסקי אשראי, הוא ההפרשה לחובות מסופקים. התפיסה הרווחת לגבי חברות מסוגה של אס.אר אקורד היא שתוחלת הפסדי האשראי גבוהה וכבדה - שהרי פרופיל הסיכון של הלקוחות הוא מעל לממוצע.

זה בהחלט הגיוני, אבל חשוב לומר בהקשר זה את הדבר הבא; גם אם אותם לקוחות אינם נמנים עם הגופים הכי איתנים, ההלוואות שניתנות להם הן לפרקי זמן מאוד קצרים - ויש לכך חשיבות גדולה, שכן הדבר מצמצם עד מאוד את הסיכון והחשיפה. אם תביטו על תיק האשראי של אס.אר אקורד, תגלו ש- 74% ממנו נפרעו בתוך פחות משלושה חודשים, כך שבתוצאות הרבעון האחרון שהחברה פרסמה, לא היה כבר זכר להפסדי האשראי שנזקפו בתחילת השנה.

נקודה נוספת שסייעה לחברה במשבר הנוכחי היא העובדה שכמעט 60% מתיק האשראי שלה מוקצים לענפי התשתיות, הנדל"ן והבנייה - תחומים שפגיעת הקורונה בהם הייתה יחסית קלה.

שורה תחתונה: אס.אר אקורד אינה רק עסק לניכיון צ'קים, היא חברה שמספקת יריעת מימון מגוונת ורחבה, כזו שתמשיך לצמוח בחדות ולאורך תקופה - וזה, משום מה, לא מקבל ביטוי במחיר המניה. אומר כך: העיתוי הנוכחי הוא נקודת כניסה מצוינת להשקעה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועל בסיס זה בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.