תעשיית השבבים עומדת בפני אתגרים בטווח הקצר, אך מהווה הזדמנות השקעה לטווח הארוך, כך מעריכים כלכלני בנק ההשקעות קרדיט סוויס. סקטור השבבים היווה השקעה לא מאוד מוצלחת בשנה האחרונה, ולפי נתוני חברת ההשקעות האמריקאית פידליטי, המתבססים על המדדים הסקטוריאליים של S&P, הוא איבד בשנה החולפת 35.4% (להשוואה, מדד נאסד"ק ירד בתקופה זו ב-30.5% ומדד S&P 500 איבד כ-15.7%).

● בין מאבקי סין-ארה"ב לטלטלה בענף: מנכ"ל חברת השבבים הוותיק בראיון פרישה

● טאואר בהנחה של 24% על מחיר המכירה לאינטל: הזדמנות או סיכון?

● הנפילה של פאגאיה: משיאנית השווי הישראלית לסכנת מחיקה מהנאסד"ק

חברות השבבים, שבשיא הקורונה נהנו מביקושים גבוהים כשהשוק סבל ממחסור בשבבים, סובלות כיום מירידה בביקושים על רקע שילוב של אינפלציה והאטה. בחודש שעבר, עם פרסום הדוחות הרבעוניים, חלק ממניות הסקטור נסחרו בירידות חדות. במקביל דווח על קיצוץ במצבת כוח האדם באינטל.

גורם נוסף שמזעזע את חברות השבבים הוא המאבק בין ארה"ב לסין סביב תעשייה זו. הסינים משקיעים רבות בבניית תעשייה מקומית מתקדמת, וארה"ב הרחיבה לאחרונה את ההגבלות על יצוא טכנולוגיות בתחום לסין.

בסקירה על אודות התעשייה, כותבים בקרדיט סוויס כי הם רואים בה מגמות צמיחה חזקות לטווח הארוך. בין היתר, לדבריהם, בניגוד ל-15 השנים האחרונות, שבהן הצמיחה הגיעה ממכירת מחשבים אישיים ומכשירי קצה לצרכן הסופי, היום חברות השבבים נהנות מצמיחה עם בסיס נרחב במספר גדול מאוד של שווקים: דאטה-סנטר למחשבי-על, בינה מלאכותית, רכב, תעשייה והדור החמישי בסלולר.

נוסף על כך הם מציינים שהתעשייה עברה תהליך משמעותי של קונסולידציה, מה שאפשר לחברות השבבים להעלות את המחירים בתגובה לתנאי שרשרת האספקה.

למרות המגמות החיוביות הללו, בקרדיט סוויס מעריכים כי בנקודה זו במחזוריות של עולם השבבים, "אנחנו לא צריכים לשכנע את המשקיעים שעסקי השבבים הם חזקים. המשקיעים יודעים שזו קבוצה אטרקטיבית להשקעה, ברגע שנגיע לתחתית של הסייקל. השאלות החשובות שיש לשאול עכשיו הן - עד כמה סיכון לדאונסייד נוסף קיים, ובאילו מניות הכי טוב להחזיק".

הגישה של כלכלני הבנק היא לחפש את החברות או הסגמנטים שבהם היה תיקון גדול, שמגביל את הדאונסייד הנוסף, וכן לחפש את החברות עם פוטנציאל הצמיחה הגבוה יותר לטווח הארוך, כך שניתן יהיה "להתעלם" מהדאונסייד בטווח הקצר.

בבנק מחלקים את ההמלצות למניות השבבים לשני סוגי משקיעים. עבור משקיעים שרוצים להוריד למינימום את סיכוני הטווח הקצר הם ממליצים להתמקד בסגמנטים של זיכרון וטלפונים, שני תחומים שבהם היה לדבריהם תיקון משמעותי.

המניות הרלוונטיות לדבריהם הן מיקרון, קוואלקום, Skyworks, Qorvo ו-GlobalFoundries. להערכתם מיקרון אומנם תציג נתונים נמוכים בדוחות הרבעון הקרוב, אך המניה כבר הגיעה קרוב לתחתית, ולמרות שהתזמון של ההתאוששות לא ידוע, היסטורית תמיד לאחר תיקון בתחום הזיכרון הגיעה התאוששות. על קוואלקום הם כותבים שהמניה ירדה משמעותית (33% מתחילת השנה) והמכפילים שלה נמוכים.

סוג שני של משקיעים הם המשקיעים לטווח ארוך יותר, שמוכנים לקחת סיכון בטווח הקצר. למשקיעים אלה ממליצים בקרדיט סוויס על מניות שלהערכתם יש להן את סיכויי הצמיחה הגבוהים ביותר בשנתיים-שלוש הבאות, כך שהם מעריכים שאפשר להרגיש בנוח עם סיכוני הטווח הקצר שלהן.

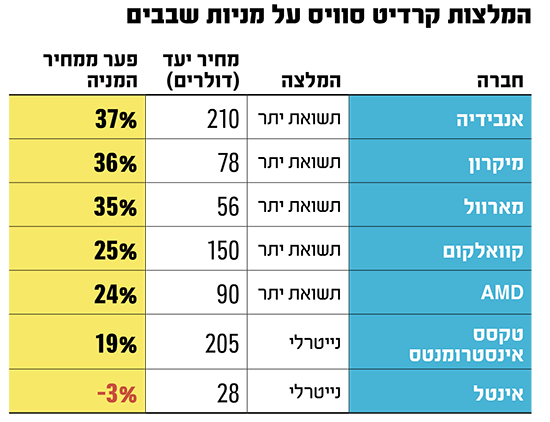

המניות המומלצות במקרה זה הן אנבידיה, AMD ומארוול. אנבידיה היא המומלצת ביותר מבחינתם, למרות שהם מעריכים שבדוחות הקרובים היא תציג תחזית שמרנית, ומזכירים את מעמדה המוביל בשבבי בינה מלאכותית.

להערכתם, ההשפעה של ההגבלות שהטילה ארה"ב על סין בתחום השבבים, בהקשר של מניות אנבידיה ו-AMD, היא מינורית.

"הקונצנזוס לגבי אינטל הוא זהירות"

מניה אחרת, שלגביה כלכלני הבנק זהירים יותר, היא אינטל. "להיות זהירים בנוגע לאינטל זה הקונצנזוס", הם כותבים. "עם זאת אנחנו מאמינים שזאת תוצאה ברורה של ההאטה בשוק המחשבים האישיים והצורך של אינטל להגדיל באופן אגרסיבי את ההוצאות ההוניות (CAPEX) לצורך השגת מפת הדרכים הטכנולוגית שלה. סביר להניח שזה יצרוך את כל התזרים החופשי שלה בשנים הקרובות, גם אם תנאי השוק ישתפרו".

נזכיר שאינטל הודיעה על רכישת טאואר הישראלית לפי שווי פעילות של 5.4 מיליארד דולר לטאואר, שצפויה, אם לא יהיו עיכובים, להיסגר בפברואר 2023.

להערכת הבנק, בטווח הארוך יותר אינטל תמשיך להפסיד נתחי שוק עד שתגיע כמעט לשוויון מול TSMC ו-AMD. "עם כאלה שוויים אטרקטיביים בחברות אחרות בתחום, אנחנו לא חושבים שהגיוני להשקיע באינטל לפני התאוששות", הם כותבים, אך עדיין מעריכים כי הדאונסייד בה מוגבל, והמלצתם היא "ניטרלי".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.