אודות המשקיע האינטליגנט

הטור שבועי של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב"

אודות ג'ייסון צוויג

מבכירי העיתונאים של The Wall Street Journal. מחברו של הספר "הכסף שלך והמוח שלך: איך מדעי המוח יכולים לסייע לכם להיות עשירים", והעורך של הגרסה המעודכנת של רב־המכר "המשקיע הנבון", שהוגדר על ידי וורן באפט כ"ספר ההשקעות הטוב ביותר שנכתב אי־פעם"

אולי לא תצליחו לשנות את המצב לטובה על ידי מעשים טובים, אבל אתם בהחלט תשלמו יותר כדי להרגיש טוב.

האופנה האחרונה בוול סטריט - או הטירוף האחרון - הוא השקעות ESG, המבקשות להפוך את החברות ואת העולם לנקיים יותר מבחינה סביבתית (Environment), הוגנים יותר מבחינה חברתית (Social) ונכונים יותר מבחינת משילות (Governance).

● כך תשקיעו בנאסד"ק, בנפט וברכבים חשמליים: מה חשוב לדעת על קרנות פסיביות | בדיקת גלובס

● הצמיחה בנתוני התעסוקה של ארה"ב בינואר הפתיעה כלכלנים. למה התחזיות שלהם שגויות לעתים קרובות?

אני בספק אם רוב האנשים הקונים קרנות הנצמדות לגישה הזו מבינים כמה הרבה הם משלמים, וכמה מעט הם מקבלים. בקרן ה-ESG הממוצעת, העמלות בפועל עלולות להיות גבוהות פי שלושה ממה שמדווח, כך על פי מחקר חדש. זה קורה בגלל שהקרנות האלה - שלעתים קרובות מכונות ירוקות, קרנות של קיימות או קרנות אחראיות - לא מתקרבות להיות טהורות כפי שהן מתיימרות להיות.

בחמש השנים שנגמרו ב-31 בדצמבר, משקיעים הוסיפו כ-64.6 מיליארד דולר לקרנות נאמנות ולקרנות סל המפעילות אסטרטגיות ESG להשקעה במניות אמריקאיות. בינתיים, משכו המשקיעים 92.2 מיליארד דולר מכל קרנות המניות בארה"ב ביחד.

למרות שחלק מקרנות ה-ESG נוקטות גישה שמרנית או אפילו "אחריות דתית", המעדיפה תחומים תעשייתיים ותחומים מיושנים אחרים, רובן מבקשות להימנע מחברות הפולטות יותר מדי זיהום, צורכות משאבי טבע יקרים, חונקות את איגודי העובדים, לא מדגישות שוויון מגדרי וכן הלאה.

תוכנה ושירותי בריאות במקום נפט וגז

התוצאה הבלתי נמנעת: הן נוטות להעדיף חברות תוכנה ושירותי בריאות, עם הטיה נגד נפט וגז.

קרנות השקעה בת-קיימא במניות אמריקאיות מחזיקות 22.1% מנכסיהן בטכנולוגיה ו-15.4% בשירותי בריאות, אבל רק 2.6% באנרגיה, על פי Morningstar. קרנות שאינן קרנות ESG, בינתיים, מחזיקות 18.7% בטכנולוגיה, 14.7% בשירותי בריאות ו-5.7% באנרגיה.

אין פלא שקרנות ירוקות הציגו ביצועים מרשימים בחמש השנים האחרונות, והרוויחו כ-8.1% בממוצע בשנה, בעוד שקרנות שאינן בנות-קיימא הרוויחו 6.9%. במשך רוב התקופה הזו, מניות הטכנולוגיה והבריאות פרחו, בעוד שמניות האנרגיה פיגרו.

אבל בשנה שעברה, הטכנולוגיה צללה עם רוב השוק, ומניות האנרגיה היו בין המרוויחות היחידות. הקרנות הירוקות הפסידו 19.7%, והציגו ביצועים גרועים אף יותר מהקרנות הקונבנציונליות, שירדו ב-18.1%.

הסתכלו על ההחזקות הראשיות של רוב קרנות הקיימות ותראו את אותם שמות: אפל, מיקרוסופט, החברה האם של גוגל אלפבית, UnitedHealthGroup, ג'יי.פי מורגן צ'ייס. המניות האלה הן גם בין המובילות ב-S&P 500.

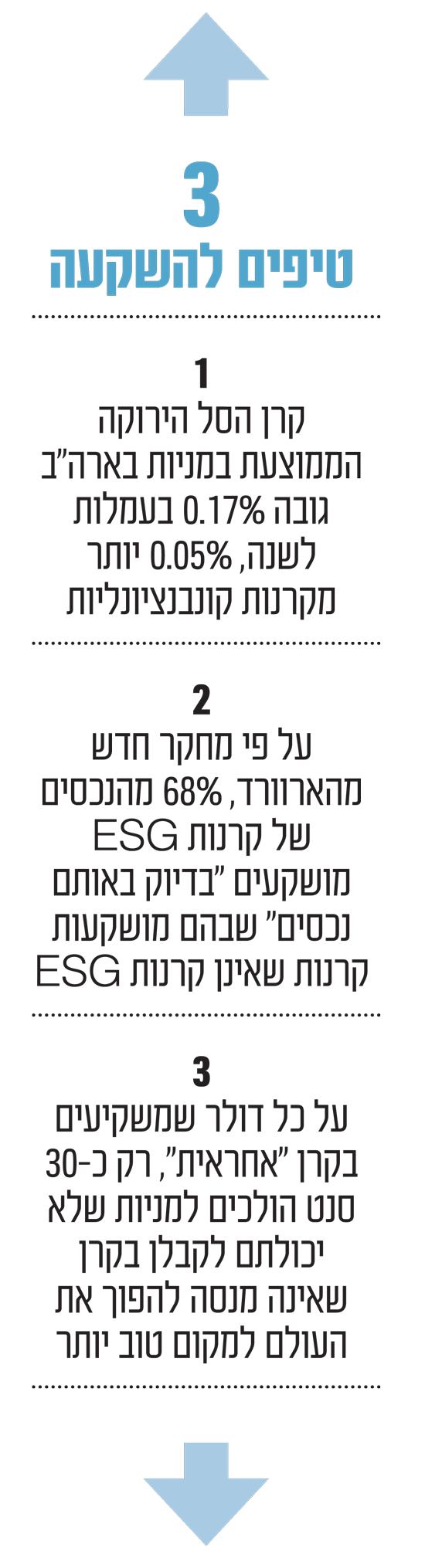

העמלה הממוצעת בקרן סל מנייתית ירוקה בארה"ב היא 0.17% לשנה, 0.05% יותר מקרנות קונבנציונליות, כך לפי Morningstar. זה לא נשמע כה גרוע עד שמכפילים את זה פי שלושה.

בממוצע, על פי מחקר חדש מהארוורד, 68% מהנכסים של קרנות ESG מושקעים "בדיוק באותם" נכסים כמו קרנות שאינן קרנות ESG. אז על כל דולר שמשקיעים בקרן "אחראית", רק כ-30 סנט הולכים למניות שלא יכולתם לקבלן בקרן שאינה מנסה להפוך את העולם למקום טוב יותר.

למרות שרק כשליש מהכסף שלכם בקרן ESG ממוצעת הוא באופן מובהק "ירוק", אתם צוברים את העמלה הגבוהה יותר על כל תיק ההשקעות. לכן, "אתם באמת משלמים פי שלושה יותר על הדברים שאכפת לכם מהם - אותו החלק שהוא שונה באופן מובחן בתיק ההשקעות", אומר אחד ממחברי המחקר, הפרופסור לפיננסים מלקולם בייקר מביה"ס לעסקים של הארוורד.

כמעט כל השינוי בתשואה של קרנות מניות קונבנציונליות אמריקאיות יכול להיות מוסבר על ידי שינויים במדד S&P 500, על פי Morningstar. במדידה הסטטיסטית R בריבוע, המודדת רמת דמיון, הממוצע בקרנות אלה הוא 0.95. בקרנות הירוקות, R בריבוע הממוצע ביחס למדד S&P 500 עומד על 0.98.

כלומר, הדמיון של תיקי השקעות אחראיים לכלל השוק אינו נופל מזה של הקרנות המסורתיות. הם אפילו דומים יותר לשאר השוק.

זה קורה באופן חלקי בגלל שקרנות שאינן קרנות ESG נוטות להחזיק במניות קטנות יותר. אבל בקרנות ירוקות, בממוצע, הפועלות ב-98% כמו שוק המניות הכללי, אתם עובדים על עצמכם אם אתם חושבים שמדובר בדרך שונה משמעותית להשקיע.

נטייה להישאר בקרן שמצילה את העולם

מנהלי נכסים אוהבים ESG בגלל שזה מייצר להם עמלות שמנות, ובגלל שהכסף "דביק". אם אתם קונים קרן בגלל שאתם חושבים שהיא תעזור להציל את העולם, סביר יותר שתישארו מושקעים בה גם אם התשואה מאכזבת.

כפי שהסביר עמיתי ג'יימס מקינטוש בסדרת טורים בשנה שעברה, אתם לא מענישים חברות "רעות" על ידי הימנעות מהמניות שלהן, ולא מצ'פרים חברות "טובות" על ידי רכישת מניותיהן. מישהו אחר יחזיק במניות שתמכרו או תימנעו מהן, ומצד שני, מחירי מניות בשמיים אינם תמריץ לתאגידים לקבל החלטות נכונות יותר.

אם למרות כל זה החזקת קרן ESG עדיין גורמת לכם להרגיש שאתם בצד של הטובים, אני מניח ששווה לשלם על התחושה הנעימה הזו - בדיוק כמו ששעון יקר או מכונית יוקרתית יכולים לתת לכם תחושה מיוחדת. פשוט תוודאו שאתם מבינים שהמחיר שאתם משלמים עלול להיות פי שלושה ממה שכתוב על התווית.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.