פעמיים בעשר השנים האחרונות ידעה חברת דיסקונט השקעות בעל שליטה שקרס, תחילה היה זה נוחי דנקנר ולאחר מכן אדוארדו אלשטיין. אבל דווקא לאחר שיצאה לפני כשנתיים לדרך חדשה, תחת קבוצת בעלי שליטה שנחשבים לעילית של המגזר העסקי המקומי, היא עומדת כעת בפני אתגר הנוגע ליכולתה לעמוד בהתחייבויות שנטלה. זאת אף על פי שחברת ההחזקות הוותיקה חולשת על שתיים מהחברות הבולטות במשק - קבוצת התקשורת סלקום וענקית הנדל"ן המניב גב ים.

● "נוצרו הזדמנויות השקעה נדירות באג"ח ובמניות": שוק קרנות הנאמנות מסכם חצי שנה

● סיירת מנכ"ל: עובדי לאומי יקבלו עוד 7,500 שקל בחודש על 60 שעות נוספות

בתקופה הקרובה, כך נראה, יידרשו בעלי המניות בדסק"ש לקבלת החלטות לא פשוטות בקשר להשקעה שהסבה להם עד כה תשואה שלילית של כ־65%, ושחלק גדול ממנה, מאות מיליוני שקלים, כבר הופרש על ידם להפסד בדוחות הכספיים.

זאת בשל הצורך לשרת את החוב העצום שנושאת דסק"ש, אל מול הירידה החדה בשווי נכסיה העיקריים, בתקופה של ריבית גבוהה המכבידה בעיקר על חברות ממונפות אשראי.

דסק"ש היא חברת החזקות המתנהלת כיום ללא בעל שליטה. לפני קצת יותר משנתיים זכתה קבוצת משקיעים בראשות חברת הנדל"ן המניב מגה אור של צחי נחמיאס במכרז לרכישת מניות השליטה בחברה (82%), מידי כונסי הנכסים של קבוצת אי.די.בי פתוח שקרסה, לאחר שגברה על ההצעה המתחרה של בעל השליטה הקודם, אדוארדו אלשטיין.

רוכשי מניות השליטה נחשבים כאמור ל"נבחרת כוכבים" של המגזר העסקי, הכוללת את מגה אור של נחמיאס ולצדו את חברת ההחזקות אלקו של האחים דניאל ומיכאל זלקינד (מחזיקות כל אחת בכ־30% ממניות דסק"ש), את טייקון הקמעונות והתעופה רמי לוי (11% מהמניות) ואת איש העסקים חן למדן, בעל השליטה ומנכ"ל ענקית השילוח והלוגיסטיקה אוריין (5%).

בתמורה למניות השליטה שילמו חברי הקבוצה בסך־הכול כ־1.1 מיליארד שקל, במה שהפכה מבחינתם להשקעה כושלת במיוחד, בשונה ממה שהורגלו בו עד אז; דסק"ש נסחרת כיום בשווי שוק של 482 מיליון שקל, כששווי המניות שרכשו צנח לכ־400 מיליון שקל בלבד - הפסד על הנייר של כ־700 מיליון שקל, שרובו מתחלק בין מגה אור לאלקו.

סיבה מרכזית לצלילה בשווי המניה הייתה הירידה החדה בשווי החזקותיה העיקריות של דסק"ש, הנסחרות כולן בבורסה - מניית נכסים ובניין (החברה האם של גב ים) ששווייה צנח מאז אפריל שעבר ב־64%, וסלקום שירדה ב־32% באותה תקופה.

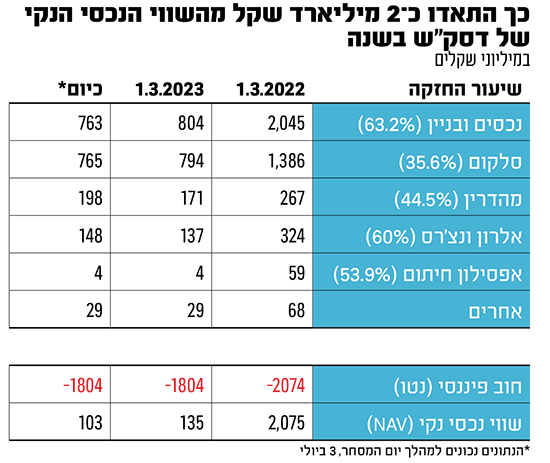

מבט לספרי החברה מלמד כי נכון להיום מול החזקות ששווי השוק המצרפי שלהן מסתכם בפחות מ־1.9 מיליארד שקל, רובץ חוב פיננסי נטו נמוך אך במעט, המייצר לדסק"ש שווי נכסי נקי (NAV) של כ־100 מיליון שקל בלבד.

כך, בתוך שנה אחת בלבד צלל ה־NAV (מודל מקובל להערכת שווי חברת השקעות) של דסק"ש מ־2 מיליארד שקל לשווי אפסי. המשמעות היא שכל זעזוע נוסף בבורסה עלול להפוך אותו די בקלות לפער שלילי - קרי חוב הגבוה משווי נכסי החברה.

עדות לחששות המשקיעים מיכולת החזר החוב של דסק"ש מתקבלת ממחירי האג"ח שלה - שלוש סדרות שהנפיקה שמהן נותר לפירעון סכום של 2.1 מיליארד שקל. התשואה של שתיים מהן היא דו־ספרתית, בסביבות ה־11%. המשמעות היא שהנפקת אג"ח חדשות לצורך מחזור החוב ללא העמדת שיעבודים, אינה באה בחשבון.

למעשה הפכה דסק"ש לחברה הממוקדת בראש ובראשונה בשירות החוב שלה. החברה לא מסוגלת וגם לא שוקלת לבצע השקעות חדשות, והיו"ר צחי נחמיאס, כמו גם המנכ"לית נטלי משען־זכאי, שוקדים על מציאת הפתרונות לתשלום החוב.

עד סוף 2023 על דסק"ש לשלם למחזיקי האג"ח שלה תשלומים בהיקף של קרוב ל־700 מיליון שקל. בניכוי המזומנים שבקופתה, סכום של מעל לחצי מיליארד שקל, המשמעות היא שהחברה צריכה לגייס כ־150 מיליון שקל בחודשים הקרובים. תשלומי אג"ח בהיקף דומה צפויים לה גם בשנים הבאות.

מימושים או מכירת השליטה בסלקום?

"המטרה של דיסקונט השקעות היא להוריד את החוב ובסופו של דבר להתמקד בהחזקה בגב ים", אומר גורם המכיר היטב את פעילות החברה. להערכתו תעבור הדרך לשם בהיפרדות מההחזקות בחברות סלקום, מהדרין (קרקעות וחקלאות), אלרון (טכנולוגיה) והשקעות קטנות נוספות. בהמשך תפעל דסק"ש להוריד את שכבת הביניים, חברת נכסים ובניין ששולטת בגב ים - חברת הנדל"ן המניב המובילה שמחזיקה מתחמי משרדים המשמשים את חברות ההייטק הגדולות בת"א, חיפה, הרצליה ואזורי ביקוש נוספים.

זה יבוצע כנראה במיזוג בין דסק"ש לנכסים ובניין, צעד מורכב שעל ניהול מו"מ לקידומו דיווחה דסק"ש לפני כחודשיים. עסקת המיזוג, ככל שתצא לפועל, צפויה להיות מלווה בגיוס הון של מאות מיליוני שקלים על ידי בעלי המניות בדסק"ש. בשלב זה מדובר במהלך שסיכויי השלמתו לא ברורים ושבוודאי לא צפוי להתקיים בטווח הזמן המיידי. בהקשר זה ניתן להזכיר מגעים למיזוג שניהלו בעלי המניות בדסק"ש עם קבוצת הנדל"ן מבנה בתחילת השנה - מהלך שלא צלח ושעל פי ההערכות היה אחד הגורמים שסללו את דרכו של מנכ"ל מבנה, דודו זבידה, אל מחוץ לחברה.

הפתרון להחזר החוב של דסק"ש בטווח הקצר יכול להגיע דרך מימוש חלק מההחזקות בחברת סלקום. לדסק"ש שמחזיקה בשליטה בחברה נתח של 36% ממנה כיום, והיא יכולה למכור עד כ־9.5% מהמניות ועדיין לשמור על מעמדה זה גם מבלי לפנות לאישור משרד התקשורת.

הבעיה היא שמניית סלקום סובלת כמו יתר מניות התקשורת המקומיות מסנטימנט שלילי בקרב המשקיעים, המתקשים לראות את הבוננזה בענף רווי תחרות ובעל שולי רווח נמוכים.

כך שמימוש של 10% ממניות סלקום במחיר השוק יניב לדסק"ש את הסכום הדרוש לעמוד בתשלומי האג"ח השנה, אך הוא יבוצע במחירים נמוכים. דסק"ש מימשה באוגוסט אשתקד חבילה דומה של מניות סלקום וקיבלה תמורתן 313 מיליון שקל, אך כיום היא תקבל על נתח כזה, במחיר השוק, רק כשני שלישים מהסכום (213 מיליון שקל).

גם ניסיונות למכור את כלל החזקת השליטה בסלקום לא הניב הצעות מפתות מספיק מקרנות השקעה זרות ומקומיות, שגילו עניין בחברה, ולכן בדסק"ש מעדיפים לדחות את הפרידה ממניות חברת התקשורת ככל הניתן ולהמתין למחירים אטרקטיביים יותר.

מצבה של דסק"ש לא נעלם מעיני האנליסטים בחברת הדירוג הבוחנים אותה. בסוף מרץ האחרון הכניסה חברת הדירוג S&P מעלות את דירוג אג"ח דסק"ש (BBB) לרשימת מעקב עם השלכות שליליות. זאת בשל "רמת מינוף גבוהה מאוד שמתבטאת בשיעור LTV (גובה הלוואות לשווי נכסים) גבוה מ־90%". במעלות ציינו בחודש שעבר כי רמת המינוף הנוכחית "אינה בת-קיימא, וקיימת אי ודאות לגבי השלמת פעולות משמעותיות, כגון פעולות הוניות ומימוש נכסים".

ככל שיחליטו בדסק"ש שלא לממש בינתיים עוד מניות של סלקום או החזקה אחרת בתקופה הקרובה, הרי שקיימת אפשרות נוספת והיא הזרמת הון מצד בעלי השליטה. כאן נדרשת קבוצת בעלי המניות לשאלה עתיקת היומין - האם להשקיע "כסף טוב" לאחר "כסף רע", שעלה להם במחיקות ענק עד היום?

הזרמת סכום משוער של 400 מיליון שקל תספק לדסק"ש חודשים ארוכים של אוויר לנשימה, שבמהלכם עשוי להתאושש שווי החזקותיה המרכזיות. אך זהו עוד הימור, ולא בטוח שהתאוששות שכזאת אכן תתרחש.

את התרחיש הכי הפחות אהוד בקרב המשקיעים של הסדר או פריסת החוב מחדש, פוסלים בדסק"ש מכול וכול לפי שעה. מהלך אחר, של שינוי במבנה החוב באמצעות החלפת אג"ח, דווקא כן עשוי לעמוד על הפרק.

במצב כזה מנפיקים בדרך כלל סדרת אג"ח חדשה שאותה מציעים למחזיקי הסדרות הקיימות. הם יכולים לבחור להחליף את הסדרות הקיימות באותה סדרה חדשה, שכוללת פריסה נוחה יותר של החוב ומגיעה עם תנאים משופרים למשקיעים (ריבית גבוהה יותר ולפעמים גם תוספת של בטוחות ושיעבודים).

בהחלפת החוב - היקפו נותר זהה ולפעמים מעט מטפס. זהו צעד לא אופטימלי שכאמור מנוגד לרציונל שלפיו פועלת דסק"ש בשנה האחרונה, של מימוש ושירות החוב במתכונתו הנוכחית. גורמים המכירים את החברה סבורים שהיא "עדיין לא שם".

סיכוי נמוך להסדר - "האג"ח לא כ"כ מסוכנות"

בשוק ההון יש מי שסבור שבסופו של דבר החברה תבחר בין חלופת הזרמת ההון למימוש אחד הנכסים שאינו גב ים. "כשחברה מגיעה לשווי נכסי נקי מאופס, המניה שלה היא כמו סוג של אופציה. זה מה שמייצר את השווי הנוכחי של דסק"ש", אומר גורם ותיק בשוק ההון. "השוק כמובן גם מתבונן על איגרות החוב של החברה, ושואל את עצמו כיצד היא תשרת את החוב? זה תלוי ביכולת חלוקת הדיבידנדים מלמטה. המצב של סלקום לא מזהיר ולא צפויות משם בשורות. לגב ים יש יכולת חלוקה, אבל הכסף יגיע לנכסים ובניין, ומה שיעלה משם לדסק"ש מאוד מוגבל".

מה אתה מעריך שיקרה?

הגורם בשוק ההון: "מימוש משמעותי או הזרמת הון על ידי הבעלים, אני לא רואה אופציה נוספת. כל מיני מהלכים אחרים יצירתיים כמו הרחבת סדרות אג"ח או נטילת הלוואות בין הקומות, כנראה שלא עומדים על הפרק. זאת משום שבניגוד למקרים אחרים יש כאן דבוקת בעלי מניות עם מוניטין ועם עסק מרכזי אחר בבורסה. הם צריכים לשמור על המוניטין שלהם. זו גם הסיבה להערכתי שהסיכון שיפנו להסדר חוב נמוך במקרה הזה. כלומר, האג"ח כפי שמחירן משתקף ממסכי המסחר קצת פחות מסוכנות ממה שנדמה".

למה ההחזקה בגב ים כל כך חשובה לבעלי המניות בדסק"ש?

"דבוקת בעלי המניות היא בעלת אוריינטציה נדל"נית. יש לכולם שם הבנה עמוקה שזה היהלום שבכתר. אם היה מדובר בבעל שליטה אחד, לדעתי הוא היה מעיף כבר מזמן ובמחירים טובים יותר את יתר ההחזקות של דסק"ש, מחסל את החוב של נכסים ובניין ומגיע ככה לשליטה בגב ים. אבל כשיש כמה בעלי מניות, יש דינמיקה שונה בתוך הדירקטוריון ובהתנהלות החברה. כל אחד מסתכל על האחר".

העסקה הממונפת מדי והמגדל שלא נמכר

"אני לא אוהב חוב ואני לא אוהב להשקיע בחברות שיש להן יותר מדי חוב, במיוחד חוב לטווח ארוך", אמר פעם המשקיע המפורסם וורן באפט. במשך השנים חזר והפציר, במיוחד בצעירים, שלא לקחת על עצמם חוב גדול בכרטיסי אשראי (הדרך לצבור אובר־דראפט בארה"ב).

העסקה המשמעותית ביותר שביצעה דסק"ש תחת בעלי הבית הנוכחיים, ושאחראית לחלק מהמינוף שמעיק על הקבוצה, הייתה רכישת מניות גב ים מידי איש העסקים אהרון פרנקל בדצמבר 2021. עסקה שהפכה את נכסים ובניין, זרוע הנדל"ן של דסק"ש, לבעלת השליטה בגב ים (87% מהמניות).

התמורה באותה עסקה, מעל ל־3 מיליארד שקל, יצרה למוכר, פרנקל, רווח מזהיר של כ־1.25 מיליארד שקל, אך מהצד השני היא העמיסה חוב גדול ויקר (בוודאי בתקופה הנוכחית של עליית הריבית) בהיקף של כמיליארד שקל על נכסים ובניין. זאת כאשר המניות נרכשו במחיר גבוה בעשרות אחוזים ממחיר השוק.

עניין נוסף שתרם לצניחה במניית נכסים ובניין הוא הניסיונות שלא צלחו עד כה למכירת מגדל המשרדים HSBC במנהטן, נכס מרכזי של החברה. זאת כשהשוכר המרכזי במגדל, הבנק שעל שמו הוא קרוי, אינו צפוי להאריך את הסכם השכירות שלו בנכס שמסתיים באפריל 2025.

נכון לסוף הרבעון הראשון שוערך שווי המגדל כלפי מטה ל־720 מיליון דולר - ירידה של כ־120 מיליון דולר משווייו בתחילת 2022.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.