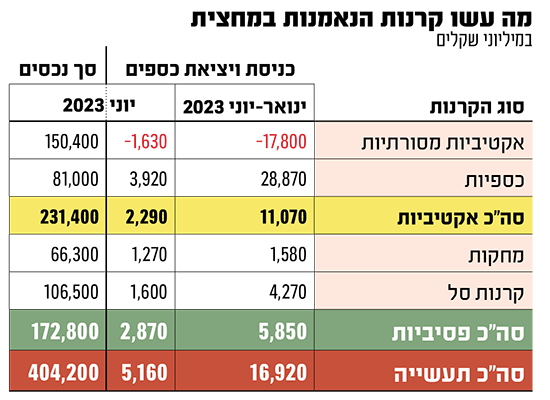

למרות פדיונות גדולים בקרנות האקטיביות המסורתיות, תעשיית קרנות הנאמנות סיימה את המחצית הראשונה של שנת 2023 עם גידול של 10% בנכסיה מתחילת השנה, כך עולה מנתונים של בית ההשקעות מיטב.

● מה מסתתר בתיק ההשקעות של הישראלי הממוצע?

● עד 30 אלף שקל לעובד ברבעון: כמה עולה סיירת המנכ"ל של לאומי?

● המיליארדר שכבר השקיע 140 מיליארד דולר ב־AI מנסה שוב את מזלו

לפי הנתונים, במהלך המחצית הראשונה של השנה נרשמו פדיונות של כ-18 מיליארד שקל בקרנות האקטיביות המסורתיות, אך לעומתם נרשמו גיוסי ענק של כ-29 מיליארד שקל בקרנות הכספיות, הלהיט הגדול של שוק הקרנות מאז החלו עליות הריבית אשתקד.

גם בקרנות המחקות ובקרנות הסל עלה היקף הנכסים בתקופה זו, כך שבסיום המחצית הראשונה עמד סך נכסי התעשייה כולה על כ-404 מיליארד שקל, לעומת כ-369 מיליארד שקל בסוף שנת 2022.

בניתוח שערך שון אשכנזי, מנהל קשרי יועצים במיטב השקעות, הוא מציין שתעשיית קרנות הנאמנות מסכמת חצי שנה של מגמה לא אחידה בשוקי המניות ואיגרות החוב, שהתאפיינה בעיקר בניתוק בין שוקי המניות בעולם, שרשמו עליות נאות, ובין שוק המניות בישראל, שפיגר משמעותית ואף רשם תשואה שלילית בתקופה זו. זאת, על רקע המשך העלאות ריבית על ידי הבנקים המרכזיים בעולם, פיחות השקל מול הדולר וחוסר הוודאות הפוליטי.

במיטב מציינים שמגמת הפדיונות בתעשייה האקטיבית המסורתית נמשכה, אך קצב הפדיונות דעך ברבעון השני. במקביל, בתעשייה הפסיבית, שבה היו פדיונות מתונים ברבעון הראשון, המגמה התהפכה ברבעון השני הודות לגיוסים בקטגוריות של מניות בחו"ל ומניות בארץ (בחודש יוני לבדו צמח היקף הנכסים בקרנות המנייתיות בארץ ביותר מ-2 מיליארד שקל - כשליש מהסכום שזרם באותו זמן לקרנות מניות בחו"ל).

הקרנות הכספיות, המספקות את רמת הסיכון הנמוכה ביותר ומקנות תשואה הדומה לריבית בנק ישראל, המשיכו לגייס בקצב גבוה מאוד, על אף האטה מסוימת בקצב הגיוס ביוני, שהסתכם ב-3.9 מיליארד שקל, הסכום הנמוך ביותר מאז חודש אוגוסט 2022. בכך הן הגיעו לשיא כך הזמנים בסך הנכסים שלהן - 81 מיליארד שקל בסוף יוני (כ-20% מכלל התעשייה) לעומת 50 מיליארד שקל בסוף שנת 2022.

בקרנות האקטיביות שאינן כספיות, הקטגוריה עם הגיוסים הבולטים במחצית הייתה אג"ח בחו"ל, עם גיוס חצי-שנתי של 1.1 מיליארד שקל. הפדיונות הגדולים ביותר, בסך 10.7 מיליארד שקל, היו בקטגוריית אג"ח בארץ כללי. קטגוריית אג"ח מדינה רשמה פדיונות של 3.6 מיליארד שקל, סכום המהווה כ-17% מסך נכסיה בתחילת השנה. הפדיונות בקטגוריית מניות בארץ הסתכמו ב-2.6 מיליארד שקל, כ-15.3% מסך נכסיה בתחילת השנה.

באשר לתעשייה הפסיבית, במיטב מציינים שישנו פער משמעותי, כשבסיכום חצי-שנתי תעשיית קרנות הסל גייסה כ-4.3 מיליארד שקל, והקרנות המחקות גייסו כ-1.6 מיליארד שקל. הקטגוריה המגייסת ביותר בתעשייה הפסיבית הייתה מניות בחו"ל, עם גיוסים של 6 מיליארד שקל, ואחריה - קטגוריית אג"ח בחו"ל, עם 1.2 מיליארד שקל.

קטגוריית מניות בארץ סיכמה את התקופה עם גיוס קטן של 50 מיליון שקל, שנבע מגיוס של כ-900 מיליון שקל בקרנות הסל, ופדיון של 850 מיליון שקל בקרנות המחקות, שקיזז כמעט את כל הגיוס.

השוק הישראלי הצטרף למגמה החיובית רק ביוני

לאחר ששנת 2022 הייתה שנה של תשואות שליליות בשוקי המניות העולמיים, במחצית הראשונה של 2023 המגמה הייתה הפוכה ונרשמו עליות מכובדות במדדים הבולטים בעולם: מדד S&P 500 עלה ב-14.5%, מדד נאסד"ק זינק כמעט ב-30% ומדד ניקיי היפני טיפס ב-27.4%. כאמור, בישראל המגמה הייתה שונה, ומדד ת"א-35 איבד בתקופה זו 2.6%. מנגד, מדדי האג"ח בישראל חתמו חצי שנה חיובית מתונה במונחים נומינליים.

בחודש יוני, המגמה החיובית נמשכה בשוקי המניות, וגם שוק המניות הישראלי, שפתח פער שלילי ביחס לעולם מתחילת השנה, הציג ביצועים חיוביים מתונים, עם עלייה של 0.2% במדד ת"א-35 ושל 1.6% במדד ת"א-125. בשוק החוב, מדדי האג"ח הקונצרניות סיימו את החודש במגמה מעורבת.

כאמור בחודש יוני גייסו הקרנות הכספיות 3.9 מיליארד שקל, מתוכם 3.2 מיליארד שקל גייסו הקרנות השקליות ו-0.7 מיליארד שקל הקרנות הדולריות. הגיוס הגדול לכספיות השקליות נובע לדברי מיטב משורה של העלאות ריבית, מהיותן כתובת לחנייה לכספים שיצאו מהקרנות המסורתיות ומהיתרון המיסויי מול השקעה בפיקדונות שקליים בזמן אינפלציה.

ב-15 החודשים האחרונים, הקרנות הכספיות גייסו 62 מיליארד שקל, ונתח השוק שלהן זינק מ-4.2% ל-20%; נתח השוק שלהן מתעשיית הקרנות האקטיביות מגיע כבר ליותר משליש (35%).

"אנחנו נמצאים בסוף העלאות הריבית"

בכיר בתעשיית הקרנות אומר לגלובס בהתייחס לביצועי הקרנות כי "אנחנו נמצאים היום בתקופה של סוף תהליך העלאות הריבית, והתמתנות האינפלציה. בשוק רואים חלק גדול מהמשקיעים שממשיכים ללכת אחרי הריבית הגבוהה קצרת-הטווח, בדמות קרנות כספיות, פיקדונות וכדומה, במיליארדי שקלים כל חודש. אלה מוצרים סולידיים ופשוטים, לא השקעות מתוחכמות, אבל אנשים 'חטפו' חזק ב-2022 אז מעדיפים כרגע את זה".

מצד שני, לדברי הבכיר, "אנחנו כן מתחילים לראות טפטופים של כסף לאיגרות חוב, בדגש על קונצרניות, בטח לכאלו של חברות החזקות יותר, שמתאפיינות במינוף פיננסי נמוך, דירוגים גבוהים של A ומעלה ואופק דירוג יציב או חיובי.

"הרציונל מאחורי זה הוא שהמשקיעים אומרים לעצמם שהריבית גבוהה ותשואות האג"ח אטרקטיביות, אז נקבע תשואה לטווח הארוך. פה נכנסות קרנות נאמנות לפדיון - קרנות שממוקדות באג"ח שאמורות להיפרע בשנה מסוימת. המשקיע קונה את המוצר, סל גדול של אג"ח, הולך עם זה עד לפדיון, וזה נותן לו ודאות".

מגמה נוספת שהוא מזהה היא כניסה של כספים מגופים מוסדיים לתחום המנייתי. לדבריו, "הם מעריכים ששוק המניות בישראל מתומחר באופן אטרקטיבי ביחס לחו"ל - סך הכול השוק לא תיקן כלפי מעלה כמו מדדים בארה"ב ובאירופה. אנחנו רואים כניסה של כספים למניות בישראל מצד המשקיעים היותר מתוחכמים".

להערכתו, "נמשיך לראות את המגמות האלה: כסף גדול שנכנס לקרנות כספיות, כמשקיעים מתחילים 'לדגום' השקעות אחרות בעיקר באג"ח הקונצרניות, אבל גם מניות בארץ, ובוודאי מניות חו"ל ששם יש גיוסים גדולים".

טמיר שפירא, מנכ"ל אילים קרנות נאמנות, אמר כי "בסיכומו של חודש יוני ניתן לראות בצורה מובהקת את התחזקות זרימת כספי הציבור לשוק ההון בעיקר דרך קרנות הנאמנות המסורתיות האקטיביות.

"ככל שחולף הזמן מתחדדת אצל המשקיעים ההבנה שהפוטנציאל בקרנות אלה גבוה מהתשואה שאותה יכולים לספק הקרנות הכספיות והפיקדונות הבנקאיים". שפירא הוסיף כי בשווקים נוצרו הזדמנויות השקעה נדירות באיגרות החוב ובמניות שלא היו קיימות בשנים עברו, ולדבריו, "בתקופה זו ישנה חשיבות עליונה לעיתוי רכישת הקרנות, משום שבמהלך המחצית השנייה של השנה צפויה התמתנות נוספת באינפלציה ודיבורים על הורדות ריבית, העשויים לתת רוח גבית לשווקים ולדחוף אותם מעלה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.