שבע שנים חלפו מאז נמכרה השליטה בחברת כתר פלסטיק לידי קרן ההשקעות הבינלאומית BC Partners, באקזיט חלומי ששיקף לה שווי של 1.7 מיליארד דולר. על רקע צמיחה שנתית דו־ספרתית שאפיינה את עסקי החברה הישראלית באותן שנים, נטען ע"י הקרן הרוכשת כי "מצאנו בכתר פלסטיק כוח נרחב של יצירתיות ותעוזה שמהוות עבורנו הזדמנות עסקית גדולה".

● מדוע השמש הפסיקה לזרוח על מתקיני הגגות הסולאריים בישראל

● "לא ממהרים לקנות דירות": איך מתמודדות חברות השיווק עם הקיפאון בשוק המגורים?

● דסק"ש שולחת צפירת הרגעה למחזיקי האג"ח: מכרה את אחזקותיה במהדרין ב-250 מיליון שקל לקבוצת דלק

סמי סגול, שמשפחתו מכרה באותה עסקה 80% ממניות כתר, מעצמה של מוצרי פלסטיק לבית ולגן, תמורת 1.4 מיליארד דולר, סיפר כי "לפני כשנה התחלנו בדיונים עם 11 מקבוצות ההשקעה הגדולות בעולם, שכולן גילו עניין בכתר. אני משוכנע כי השותפות עם BC פרטנרס וניצול הנכסים הניהוליים והאסטרטגיים שלה יאפשרו לנו להאיץ את הפיתוח של כתר מחברה בינלאומית לחברה גלובלית במלוא מובן המילה".

קבוצת כתר פלסטיק

פעילות: ייצור מוצרי צריכה מפלסטיק

היסטוריה: הוקמה בשנת 1948 על ידי יוסף סגול ובשנות ה־80 עבר הניהול

לידי בנו סמי סגול, שמחזיק כיום 20% מהמניות

נתונים: לחברה אתרי ייצור בארה"ב, אירופה וישראל, והיא מעסיקה כ־5000

עובדים ברחבי העולם. המנכ"ל הוא אלחנדרו פנה, מטעם בעלת השליטה

קרן BC פרטנרס

הערכה קודמת: החברה תתקשה לשלם את החוב

אלא שה"יצירתיות" ו"התעוזה", לפחות אלה שניסו בקרן הרוכשת ליישם בהיבטים הפיננסיים של הרכישה, הובילו את כתר פלסטיק למצב שונה לגמרי. בסוף השבוע הודיעה החברה כי חתמה על הסכם לפריסת חובות עם נושיה הפיננסיים העיקריים. הללו הסכימו לדחייה בהחזר האשראי שהועמד לה, המוערך בסכום של כ־1.2 מיליארד אירו, בכפוף להעמדת החברה למכירה - קרוב לוודאי במחיר נמוך מהותית מזה שבו נרכשה ע"י BC פרטנרס.

דירקטוריון כתר, כלשון ההודעה, מאמין שתהליך המכירה הוא הדרך היעילה ביותר למקסם ערך עבור כלל בעלי העניין בחברה. תהליך המכירה צפוי להתחיל בהמשך השנה הנוכחית ולהסתיים לקראת אמצע 2024.

עוד קודם לכן, במרץ השנה, הורידה סוכנות מודי'ס את דירוג החוב של כתר בדרגה אחת ל־Caa2 - דירוג "זבל" המקביל לדירוג CCC של S&P. הצעד נבע מתשלום החוב הצפוי לחברה באוקטובר, שבמודי'ס העריכו כי כתר תתקשה לעמוד בו.

חמישה ימים לאחר הורדת הדירוג, פרסמה מודי'ס מסמך של חוות דעת פנימי ללקוחותיה, שבו נרשמה עדכון נרחב יחסית על הסיבות להפחתת הדירוג.

קבוצת כתר, המנוהלת על ידי אלחנדרו פנה מאז 2018, תוארה בסקירת מודי'ס כחברה בעלת "מיצוב סולידי כמובילה בשוק מוצרי הפלסטיק, עם גיוון מוצרים טוב והיסטוריה של חדשנות". לחברה, נכתב, יש גיוון גאוגרפי טוב של עסקיה והמכירות שלה בין אירופה, ארה"ב וישראל.

כמו כן, לחברה ערוצי הפצה טובים ונוכחות טובה בסחר מקוון. מנגד, מה שעמד לשלילה היו החשיפה להאטה ביקושי הצרכנים למוצריה, וגם "סיכון מוגבר לחדלות פירעון בשל התקרבות מועדי הפירעון של החוב".

דירוג החברה הושפע לרעה מסדרה של גורמים ובהם החשש להאטה בעסקיה בעת מיתון כלכלי, יחס נמוך של שיעור הרווח לפני הוצאות מימון ומסים (EBIT) לעומת תשלומי הריבית של החברה, כמו גם החשיפה המוגברת למחירי תוצרי הנפט (פוליפרופילן) על אף שהחברה משתמשת באגרסיביות בחומרי גלם ממוחזרים. בחוות הדעת העריכה מודיס כי ב־2023 צפויה החברה להציג תזרים מזומנים חופשי שלילי, ואף הביעה דאגה מהמינוף הגבוה של החברה.

עוד צויין בסקירה כי "כתר חשופה גם במידה מסויימת לתנודתיות ברווחיות שלה בשל השפעות האינפלציה, למרות יכולות החברה לייקר את מוצריה והאסטרטגיה שלה להגביר את השימוש בחומרי גלם ממוחזרים".

כתר גם זכתה לדירוג נמוך במיוחד בסולם ה־ESG (סביבה, חברה וממשל תאגידי): CIS-5, דירוג המוגדר כ"גבוהה ושלילי מאוד" והוא הנמוך ביותר בין הדירוגים (הגבוה ביותר הוא CIS-1). הסיבה היא פחות ההשפעה הסביבתית והחברתית של מוצרי הפלסטיק של החברה, ויותר בתחום הממשל התאגידי. במודי'ס ציינו כי "חשיפת כתר לסיכוני ממשל היא מאוד גבוהה ושלילית, והיא משקפת את האסטרטגיה הפיננסית האגרסיבית שלה, רמת מינוף גבוהה ובעלות ריכוזית".

משווי של 1.7 מיליארד דולר לחובות של 1.2 מיליארד אירו

2016

האחים סמי ויצחק סגול מוכרים

80% מכתר לקרן BC פרטנרס

תמורת כ־1.4 מיליארד דולר

2021

כתר מקדמת הנפקה בוול סטריט

לפי שווי מוערך של 2.5 מיליארד דולר

2022

לאחר שנכשל ניסיון ההנפקה ומחזור החוב

של החברה, היא מבצעת התייעלות

2023 (מרץ)

מודי'ס מורידה את דירוג החברה

ל־Caa2 עם אופק שלילי

2023 (יולי)

החברה מבצעת ארגון מחדש

במצבת החובות, שנאמדים ב־1.2 מיליארד אירו

התשקיף חשף הפסדים של כמיליארד דולר

כתר פלסטיק נוסדה ב־1948 על־ידי יוסף סגול כמפעל לייצור צעצועים ומוצרים לבית, ובשנות ה־80 הועבר הניהול בחברה לבניו סמי ויצחק סגול. ב־2016, מכרו האחים (בעיקר סמי סגול) את מניות השליטה בקבוצה (80%) לידי קרן BC פרטנרס תמורת כ־1.4 מיליארד דולר, בעסקה ממונפת בה הועמסה הלוואה גדולה בריבית דו־ספרתית על החברה הנרכשת.

באותה העת, לא היה מדובר במהלך חריג בקרב קרנות השקעה פרטיות שביקשו לייצר לעצמן תשואה גבוהה - רכישה במחיר יקר באמצעות חוב גדול ובהמשך הנפקה בבורסה והורדת המינוף. ניסיון להנפיק את כתר אכן נעשה ב־2021, דווקא לאחר כמה שנים קשות בעסקיה, אך הוא נחל כישלון חרוץ.

באותה הנפקה תכננה כתר לגייס בבורסת ניו יורק מאות מיליוני דולרים, לטובת הורדת החוב היקר הרובץ עליה, לפי שווי של 2.5 מיליארד דולר. מנתונים שסיפק התשקיף שפרסמה לקראת ההנפקה עלה כי בשנים שלאחר רכישתה ע"י BC פרטנרס חלה הרעה בתוצאותיה, על רקע המינוף הגבוה שהוביל לעלויות פיננסיות גבוהות, העלייה במחירי חומרי הגלם, והתגברות התחרות. כתוצאה מכל אלו רשמה כתר הפסדים מצטברים של כמיליארד אירו בשנים 2018־2020.

לפי התשקיף, שפורסם בשלהי תקופת הקורונה, "הביקוש הגובר למוצרים שלנו בא לידי ביטוי בשיעור צמיחה שנתי ממוצע (CAGR) של 10.4% מאז 2018, על רקע המשך התנאים המיטיבים בשוק, פיתוח מוצלח של מוצרים חדשים, ביצועים חזקים במכירות ורכישות אסטרטגיות".

במקביל ציינה כתר כי "בתקופה זו, ההפסד הצטמצם מ־762 מיליון אירו ב־2018 ל־55.6 מיליון אירו ב־12 החודשים שהסתיימו ב־30 ביוני 2021, וה־EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) גדל מ־93.4 מיליון אירו לכ־232 מיליון אירו. לדברי החברה, העסקים התאוששו במהירות לאחר תקופה קצרה של שיבושים בשל מגפת הקורונה במרץ־אפריל 2020. עוד עלה מהתשקיף כי 54% ממכירות כתר הן למדינות אירופה, 38% לצפון אמריקה והיתר לשאר העולם. 53% מהמכירות הן מוצרים לבית ו־47% למחוץ לבית (ריהוט גינה וכדומה).

צפי לירידה בהכנסות החברה ב־2022

בסופו של דבר נאלצה כתר לגנוז את תשקיף ההנפקה, ככל הנראה לאחר שלא קיבלה את השווי המבוקש. ובדצמבר האחרון פורסם בגלובס כי לנוכח חולשת בתוצאות נבחנו צמצומים בפעילותה בישראל לאחר שעוד קודם לכן היא פיטרה 100 עובדים, רובם בארץ, על רקע המשבר הכלכלי. בכתר הגיבו ואמרו כי "אנו מבצעים התאמות במפעלינו כחלק מהתמודדות עם ירידה בביקושים למוצרינו ברחבי העולם. היות שלכתר מספר מפעלים בארץ, אנו נערכים לניוד מספר מצומצם של עובדים בין מפעלינו".

לפי אתר החברה, מעסיקה כתר פלסטיק כיום ברחבי העולם 4,900 עובדים ב־20 אתרי פעילות וייצור הממוקמים בארה"ב, אירופה וישראל.

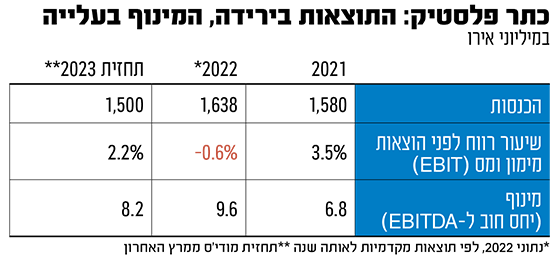

התוצאות הכספיות של קבוצת כתר אינן גלויות כיום, אך דוח מודי'ס מלמד חלקית על תמונת המצב ואף העניק תחזיות. לפי אותם נתונים, 2022 הסתיימה לפי הערכות מוקדמות, עם הכנסות של 1.64 מיליארד אירו. עליה מתונה ביחס ל־2021.

לאחר שבשנים 2021 ו־2020 הציגה החברה רווח לפני הוצאות מימון ומסים (EBIT) חיובי בשיעור של 3.5% ו־3% מההכנסות בהתאמה, הגיעה 2022 בה עברה החברה להפסד לפני מס בשיעור של 0.6% מהכנסות. יחס החוב ל־EBITDA המריא שוב, לאחר שעמד על פי 16.6 ב־2018, כשנתיים לאחר הרכישה, וירד מאז לרמה של פי 6.8 ב־2021, הוא חזר וזינק אשתקד לרמה של פי 9.6 שנחשבת לגבוהה מאוד.

בענף החברות התעשייתיות כל רמה שהיא מעל ליחס חוב ל־EBITDA שגבוהה מפי 4־6, נחשבת למסוכנת. התחזית שנתנה מודי'ס בסוף מרץ האחרון היתה כי את השנה תסיים כתר עם יחס מינוף של פי 8.2, ואת השנה הבאה עם יחס של פי 6.9. אולם התפתחויות אלה היו כמה חודשים לפני הדחייה בתשלומי החוב שהוכרזה בסוף השבוע האחרון. הצפי הוא כי החברה תרשום ירידה השנה בהכנסות שלה של כ־10% ל־1.5 מיליארד אירו.

"BC עשתה אינטגרציה לא טובה לעסק"

"הבעיה של כתר היא כנראה ניהול לא טוב, לצד המינוף הגבוה", טוען בכיר בשוק ההון בשיחה עם גלובס. "קרן BC רכשה את החברה במחיר גבוה, העמיסה עליה חוב יקר, קנתה עוד נכסים ובסוף עשתה אינטגרציה לא מאוד טובה לעסק. ואז הריבית בעולם זינקה, ועכשיו לך תמחזר חובות".

בהנחה שתעמוד בקרוב על המדף, את מי כתר יכולה לעניין?

"בראייה של קרנות פרטיות באופן כללי, אם משפרים את הניהול וחוזרים לרווחיות, יש אפשרות לבצע 'טרנאראונד' ובהמשך הדרך להחזיר את ההנפקה לשולחן. אחרי הכל, כתר היא חברה בין־לאומית כשהמכירות שלה בארץ הן רק נתח קטן מהפעילות.

"כיום כתר פשוט לא יכולה לשרת את החוב. בגלל זה קרן BC איבדה בפועל את החברה. כרגע הם מנסים לתמחר מחדש את שווי החברה ולמצוא גורם אחר שיקנה אותה מידיהם".

המרוויח הגדול בעסקת המכירה של כתר פלסטיק ב־2016, סמי סגול, נותר להחזיק בנתח של 20% ממניות החברה, כמשקיע פיננסי, ואין לו בה כיום מעורבות. כל זמנו והונו, אומרים מקרוביו, מוקדשים לפעילות פילנטרופית, שבמרכזה הקמת מרכזים לחקר המוח באוניברסיטאות בישראל והמרכזים הרפואיים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.