בשנים האחרונות תפס עולם ההלוואות מקרנות הפנסיה או ההשתלמות תאוצה. בתחילת שנת 2023 פרסמה הוועדה לבחינת התחרות בשוק האשראי דוח ממנו עולה כי 18% מהאשראי של משקי הבית נלקח כנגד קרן פנסיה או קרן השתלמות. נכון ליולי 2022 היה מדובר בסכום של כ-40 מיליארד שקל, בעוד ש-67% מהאשראי, עדיין נלקח מהבנקים.

● האוצר נתן לדיסקונט 9 חודשים נוספים למכור או להנפיק את כאל

● ניתוח | דוחות הבנקים חושפים רווחי שיא ודאגה אחת גדולה

● מה צפוי במדד המחירים לצרכן בישראל ביום שישי הקרוב?

הלוואות כנגד הסכום הנצבר בחיסכון ארוך הטווח מוצעות בתנאים אטרקטיביים מכיוון שהן כדאיות יותר בהשוואה להלוואה ללא בטוחה, כלומר ללא שעבוד. המשוואה הייתה נכונה בסביבת ריבית אפסית ובוודאי כאשר הריבית זינקה כפי שקרה בשנתיים האחרונות. למעשה אפיק האשראי הזה הפך כה משמעותי עד שחלק מהחברות המנהלות בענף הגיעו לשיעור ההלוואות המקסימלי שהן יכולות להעניק ללקוחות מסך כספי העמיתים, והן נאלצו לסגור את הברז.

מנתוני בנק ישראל שפורסמו היום (ה') עולה כי בשנת 2023 הריבית הממוצעת שגבו הגופים המוסדיים בגין הלוואות לעמיתיהם עמדה על 6.4% (ריבית הפריים במשך רוב השנה עמדה על 6.25%). זאת לעומת ריבית ממוצעת של 8.6% בהלוואות בנקאיות, וריבית ממוצעת של בין 10% ל-10.5% בחברות כרטיסי האשראי ובגופים חוץ בנקאיים אחרים.

בבנק ישראל ציינו בהקשר זה כי רוב ההלוואות הצרכניות מהבנקים ומחברות כרטיסי האשראי הן בריבית משתנה, לעומת הגופים המוסדיים וחברות האשראי החוץ-בנקאיות, שמשקל ההלוואות הצרכניות בריבית משתנה מצידם עמד במהלך שנת 2023 על כ-58% וכ-10%, בהתאמה, מה שמלמד כי הלוואה מגופים מוסדיים תספק על פי רוב מראש ודאות גבוהה יותר באשר לסך ההחזר החודשי ופחות תלות בשינויי הריבית.

"ההתפתחויות והמאפיינים של ההלוואות הצרכניות, נובעים הן מרמת הסיכון של הלווים והן מהמאפיינים השונים של ההלוואות, כך לדוגמה משקפת הריבית הממוצעת הנמוכה בהלוואות שניתנות מהגופים המוסדיים את קיומן של בטוחות ואת רמת הסיכון הנמוכה של הלווים, בשונה מהלוואות שניתנות מחברות כרטיסי אשראי ומחברות אשראי חוץ-בנקאיות", ציינו בבנק ישראל.

מגדל מצטרפת לתחום

מי שמבקשת להפוך כעת לשחקנית משמעותיות בתחום היא חברת הביטוח מגדל . החברה, על מיליוני החשבונות שלה, מציעה ללקוחותיה תהליך הלוואה דיגיטלי מזורז באמצעות הטמעה של טכנולוגיית ה"בנקאות הפתוחה" בתהליך בקשת הלוואה ובכך הופכת לחברת הביטוח הראשונה בישראל המטמיעה את "הבנקאות הפתוחה" בתהליכים עסקיים המיועדים ללקוחות.

לשם כך יצרה מגדל שיתוף פעולה עם חברת הפינטק Open Finance. בהסכמת הלקוח, תתאפשר גישה מקוונת למידע שלו, שיאסף בתהליך דיגיטלי של חברת הפינטק. בחברה מבטיחים כי החיבור למידע הפיננסי יקל על הלקוח בכך שהוא חוסך הקלדת מידע והמצאת מסמכים בנקאיים כמו הנפקת וצירוף שלושה תלושי שכר, פירוט חשבונות הבנק שברשותו ועוד. דבר שיאפשר לעמיתי חברת הביטוח קבלת הלוואה באמצעות פרטי החשבון באזור האישי באתר.

"אנו משיקים תהליך קצר ויעיל המייתר את הצורך בהפקת מרבית המסמכים הנדרשים לצורך מתן הלוואה ובכך מאפשרים ללקוח להגיש את הבקשה במספר קליקים פשוטים", הסבירה מיכל גור כגן, משנה למנכ"ל ומנהלת חטיבת חיסכון ארוך טווח ובריאות במגדל ביטוח ופיננסים.

משה מורגנשטרן, משנה למנכ"ל ומנהל חטיבת הטכנולוגיות במגדל ביטוח ופיננסים, הוסיף כי "בשלב הראשון, באמצעות הבנקאות הפתוחה, נרחיב את הפעילות שלנו בתחומי ההלוואות ובהמשך בכוונתנו להמשיך לפתח את פעילותנו בתחום ולהציע ללקוחות מוצרים ביטוחיים מותאמים ומתומחרים פרסונלית ופתרונות פיננסיים נוספים באמצעות הפלטפורמה".

הכלי הדיגיטלי החדש שמציעה מגדל למתן הלוואות מגיע על רקע הרצון של חברות הביטוח להגדיל את הגישה לתחום ההלוואות למשקי הבית, תחום אותו הציבו גם חברות כרטיסי האשראי כמנוע צמיחה. חברת ביטוח אחת, כלל, רכשה לפני כשנה וחצי את חברת מקס ורק לאחרונה סיכלה רשות התחרות ניסיון של הראל לרכוש את ישראכרט. גם חברות ביטוח אחרות כמו הפניקס ומנורה מבטחים פועלות בתחום ההלוואות.

בקרנות הפנסיה: הלוואה של עד 30% מכספי התגמולים

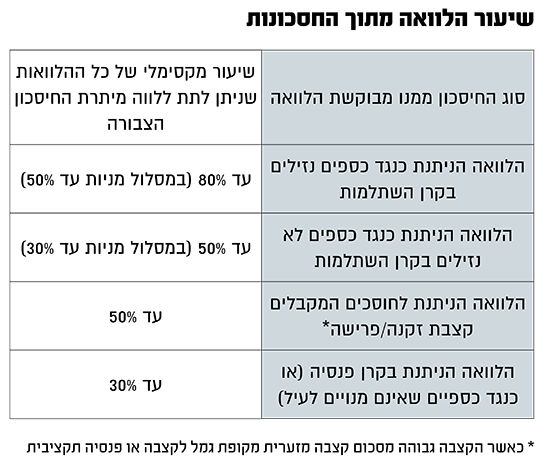

ללקיחת הלוואה מתוך מוצרי החיסכון יש מגבלות רגולטוריות, כמו למשל פריסת ההחזרים לתקופה של עד שבע שנים. הסכום שתוכלו ללוות תלוי כמובן בסכומים שצברתם והוא נגזר מהם. בקרנות הפנסיה תוכלו לקחת לכל היותר 30% מכספי התגמולים כאשר הכספים שהופרשו על ידי המעסיק לחלק של הפיצויים אינו נכלל בסכומים אלו.

בקרנות ההשתלמות שיעורי ההלוואות גבוהים יותר באופן כללי. אם קרן ההשתלמות כבר נזילה, כלומר חלפו שש שנים ממועד פתיחתן, תוכלו לקחת הלוואה של עד 80% מהסכום (עד 75% אם הפסקתם את ההפקדות השוטפות). בקרנות שאינן נזילות, כלומר לא עברו שש שנים מתחילת ההפקדות, תוכלו ללוות עד 50% מהסכום הצבור. עם זאת, בקרנות ההשתלמות ישנה הגבלה נוספת. אם אתם במסלול מניות, תוכלו לקחת עד 50% בקרן נזילה ועד 30% בלבד אם הקרן לא נזילה.

החסרונות של הלוואה מקרן הפנסיה

ללקיחת הלוואה מתוך קרן הפנסיה או קרן ההשתלמות יש יתרונות אך גם חסרונות. אחד היתרונות הבולטים הוא שההלוואה מאפשרת להנזיל שיעור מסוים מכספי החיסכון שנים רבות לפני הפרישה, תוך שאתם שומרים את מרבית הכסף לשנות הגמלאות. בנוסף, ההלוואות מהירות יחסית (במגדל מבטיחים מהירות גבוהה אף יותר כעת), והריבית אמורה להיות כאמור אטרקטיבית לעומת אפיקי אשראי אחרים.

עם זאת, חשוב שתדעו שיש גם סיכונים בהלוואה הזו. ראשית, כמו כל הלוואה אתם מחויבים לעמוד בתנאים עליהם סיכמתם מראש מול הגוף המנהל. בנוסף, זכרו כי אם ההלוואה לא תוחזר בזמן, אתם עלולים להישאר ללא חסכונות הפנסיה ולכן כדאי להחזיר אותה במלואה טרם הגיעכם לגיל פרישה כדי לא לפגוע בקצבה המגיעה לכם. ובמידה ולא תצליחו לעמוד בהחזרים, תפגעו בחיסכון הפנסיוני שלכם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.