לפני חודש השלימה חברת הפינטק הישראלית נאייקס הנפקת מניות בנאסד"ק בה גייסה כ־68 מיליון דולר, ושלושה בכירים בה - המייסדים יאיר נחמד שהוא המנכ"ל, אחיו אמיר נחמד המשמש כדירקטור ומנהל הטכנולוגיה הראשי דוד בן־אבי - מכרו מניות בתמורה מצטברת של 26 מיליון דולר (כ־100 מיליון שקל). הגיוס בוצע שנה וחצי אחרי שנאייקס הצטרפה למסחר בנאסד"ק, וכמעט שלוש שנים אחרי שהונפקה לראשונה בת"א, במה שהוכתר כגיוס ההון הגדול ביותר שביצעה חברת הייטק בבורסה המקומית.

● נאייקס הודיעה על תמחור ההנפקה המשנית בנאסד"ק: ככה הגיבה המניה

● משקיעת העל מהמרת על 4 מניות כדי לשחזר את ההצלחה

נאייקס הוקמה ב־2005 על ידי האחים נחמד ובן אבי. היא החלה את דרכה בפיתוח פתרונות תשלום עבור מכונות אוטומטיות, והתרחבה לפתרונות נוספים שמסייעים ללקוחות שלה לצמוח, כשהיום היא מציעה להם פתרונות בתחומי קבלת תשלומים ללא מזומנים, מערכות ניהול ואפליקציות להגדלת הנאמנות של לקוחותיהם. לפי נתוני החברה, יש לה למעלה ממיליון נקודות מכירה שהיא מחברת ומנהלת ב־120 מדינות, וקישור ליותר מ־80 מוסדות פיננסיים.

הגיוס בנאסד"ק בוצע אחרי שהמניה עלתה בעשרות אחוזים מתחילת 2024. "לא רציתי למכור", טוען המנכ"ל יאיר נחמד בראיון לגלובס. "בגישה שלי, אני מאמין בחברה ולא רוצה למכור מניות. יכולנו גם לא להנפיק, אבל היו לנו סיבות".

והן?

"קודם כל רצינו יותר נזילות בשוק האמריקאי, משקיעים ואנליסטים אמרו לנו שלא יוכלו להמליץ על המניה לפני שיידעו שמי שנכנס להשקעה יוכל גם לצאת, ולא רק אחרי 100 ימי מסחר. שנית, רצינו להוסיף עוד אנליסטים שיסקרו את המניה, שהם למעשה מעין 'כוח מכירה' נוסף, והיום המניה מסוקרת על ידי 6 אנליסטים.

"סיבה נוספת למכירת המניות, הייתה שאני לא יכול להחזיק סתם כסף בקופת החברה, הכסף מיועד לחזק את המאזן ולאפשר רכישות נוספות בעתיד, ולא צריך יותר מכך. אבל האמריקאים אמרו לנו שחייבים להגיע למצב שההנפקה תהיה בהיקף של 80־90 מיליון דולר לפחות, אז 'מתחנו' אותה כמה שאפשר ומכרנו שלושתנו כבעלי מניות".

זו לא הפעם הראשונה ששלושת המייסדים מוכרים מניות נאייקס - בהנפקה בת"א הם מכרו יחד בסכום מצטבר של כ־205 מיליון שקל, מתוכם כ־51 מיליון שקל חלקו של המנכ"ל נחמד.

לדבריו, "מרבית המכירה הייתה להחזיר הלוואות אישיות שלנו. אנחנו שלושה שותפים, אמיר, דודו ואני, והגענו להנפקה כחברה שכל המניות בה מוחזקות בידי הבעלים. לא תמיד היה לנו הון, ולכן ברמה האישית היינו מאוד ממונפים בהלוואות".

זה היה משהו אידיאולוגי, לא להכניס משקיעים או קרנות כחברה פרטית?

"זה סיפור מאוד יפה. תמיד פגשנו משקיעים ותמיד היינו צריכים כסף, כך שהייתה לנו דילמה. יצא שבסופו של דבר תמיד אמרנו שאנחנו מאמינים בחברה ויודעים מה יהיה בעתיד, ומאחר שהנכס הכי יקר שלנו זה האקוויטי, ניקח הלוואה. בראייה לאחור, עשינו דברים מסוכנים מאוד ברמה האישית, וזה לא משהו שהייתי ממליץ לעשות, אבל הצליח לנו".

בשנות התשעים שימש נחמד כמנהל השיווק בקוקה קולה בישראל (בתקופה שבה המתחרה פפסי נכנסה לישראל) ושם הכיר את תחום הקמעונות ותהליכים הקשורים לו - לוגיסטיקה, מכירות, שיווק וכדומה. קוקה קולה הפיצה אז את מוצרי המים של מי עדן, החברה הבאה שאליה עבר כמנהל מי עדן בישראל.

בעבר סיפר נחמד בראיון לתקשורת שהכיר במקרה את דוד בן אבי, שותפו להקמת נאייקס, כשזה האחרון עבד על פיתוח פתרון שנוגע לכרטיסי אשראי. בן אבי התייעץ עם נחמד וכך החלה דרכה של החברה. באותה תקופה מכונות אוטומטיות לא קיבלו כרטיסי אשראי והיה ניסיון (שלא צלח) לקבל תשלום ב־SMS. נאייקס פיתחה פתרון תשלום שכלל פנייה ישירות ללקוח, ולא שיווק דרך חברות כרטיסי אשראי.

"נתקענו כי המניה ירדה"

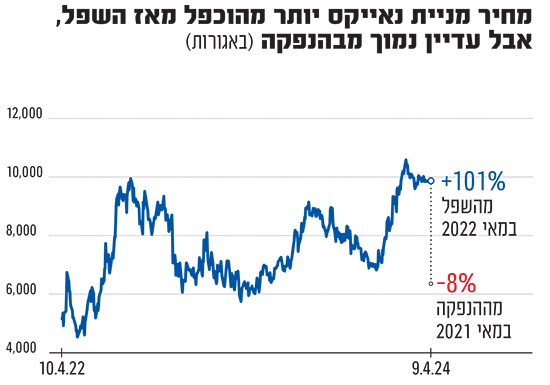

נאייקס הונפקה בת"א בסוף תקופת השיא של הנפקות הטכנולוגיה, מאי 2021, וגייסה 462 מיליון שקל (לא כולל הצעת המכר של המייסדים) לפי שווי חברה של 930 מיליון דולר לפני הכסף - מעל 3 מיליארד שקל. מדובר במספרים גדולים שאפיינו עד אז הנפקות של חברת הייטק ישראליות בארה"ב.

ההנפקה בוצעה במודל של הנפקה בינלאומית - החתם הראשי בה היה בנק ג'פריס והמשקיעים היו גם מחו"ל. המהלך נועד בין היתר ליצור תשתית להנפקת המשך של נאייקס בוול סטריט, וכך למשוך לבורסה המקומית עוד חברות גדולות בעיקר מתחומי הטכנולוגיה.

אלא שעל רקע השינוי בשווקים זה לא קרה. "התוכנית שלנו הייתה להנפיק מיד אחרי כן בנאסד"ק, אבל קצת נתקענו כי המניה ירדה ולא רצינו לדלל את המשקיעים", אומר נחמד. בדיעבד, הוא טוען, "לנו זה עבד טוב מאוד. אני מאוד אוהב את המשקיעים הישראלים ואת האמריקאים, שלכל אחד טעם קצת אחר, ואנחנו עושים טוב למשקיעים שלנו".

רק אחרי כשנה וחצי נאייקס השלימה מבחינתה את המהלך כשנרשמה למסחר בנאסד"ק, ללא הנפקה. במאי 2023 המניה נסחרה בשפל של כ־16.4 דולר, אך מאז התאוששה והשלימה עלייה של כ־53%, כשהשווי הנוכחי של החברה הוא 912 מיליון דולר (כמעט 3.5 מיליארד שקל - עדיין ירידה של 8% ממחיר ההנפקה בת"א). בידי שלושת המייסדים מוחזקות כיום כ-66% ממניות החברה.

שוב נראים כחברת צמיחה

ממה נובעת העלייה בשנה האחרונה? לדברי נחמד, "נאייקס זו חברה שאולי לא תמיד מובנת לכולם, אבל כשמסתכלים בצורה מפוכחת - אנחנו חברה ציבורית כבר שלוש שנים וכל מה שאמרנו שנעשה, עשינו. אמרנו שנעבור ל־EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) חיובי ב־2023 וביצענו, השנה אנחנו אומרים שנציג תזרים חיובי. ההכרה בקונסיסטנטיות של הביצועים מאוד חשובה".

הוא מוסיף כי "זה הסיפור של נאייקס. כשיצאנו לשוק ב־2021 כמובן שהיה תיאבון אחר למשקיעים לגבי חברות צמיחה. נתנו לנו הערכת שווי ששמחנו ממנה, ואז השתנה התיאבון, נגמרה החגיגה. לא ירדנו הרבה, אבל ירדנו.

יאיר נחמד | תעודת זהות

אישי: בן 62, נשוי + 3 ילדים וסב לנכד

מקצועי: בעברו היה פרסומאי במשרד קשר בראל, בהמשך מנהל שיווק בקוקה קולה ומנכ"ל מי עדן ישראל. בעל תואר ראשון במדעי המדינה

עוד משהו: מחזיק היום במניות נאייקס בשווי כ־213 מיליון דולר (23.6% מהחברה)

"אחרי שלוש שנים כחברה ציבורית שהצמיחה בה נמשכת ושעוברת למודל של רווחיות, חזרו להעריך אותנו באופן הזה. זה מה שקרה בחצי שנה־שנה האחרונה. אגב, כבר לפני שנה וחצי אמרנו שנגיע למיליארד דולר הכנסות ב־2028 ונעשה את זה ככה, אבל אז אולי הרימו גבה, אמרו 'אתם צעירים, לא מבינים'. עכשיו אנחנו מראים שאנחנו יכולים לעשות את הקפיצות של הצמיחה, שאגב מרביתה אורגנית".

נחמד מציין פקטור חשוב נוסף בחברה, כש"ההלקוח נשאר איתנו בטווחים של עשרות שנים. זה נותן ודאות עסקית".

ב־2023 נאייקס צמחה ב־35.7% להכנסות של 235 מיליון דולר, והציגה הפסד נקי לפי כללי החשבונאות (GAAP) של 15.9 מיליון דולר ו־EBITDA בסך 4 מיליון דולר. ב־2024 החברה צופה צמיחה של לפחות 38% להכנסות של 325-335 מיליון דולר, עם תזרים חופשי חיובי ו־EBITDA מתואם של 30־35 מיליון דולר.

"אנחנו חברת תשלומים"

לאחרונה הודיעה נאייקס על רכישת חברה מברזיל בסכום שיגיע עד 22 מיליון דולר. קודם לכן היא רכשה את retail pro האמריקאית תמורת עד 36.5 מיליון דולר, והודיעה על השלמת רכישה בישראל, של חברת רוזמן שמכניסה אותה לתחום התשלומים בתחנות דלק.

נחמד: "הרכישות שעשינו בתקופה האחרונה מבטאות את הצמיחה הלא־אורגנית שלנו. יש לנו רעב להיכנס לעוד שווקים: השוק הברזילאי מדהים וגדול; ריטייל פרו נותנת לנו נגישות טובה יותר לתחום הקמעונות; ורוזמן מכניסה אותנו לתחום תחנות הדלק.

"אנחנו חברת תשלומים (payment), וזה החלק שהופך למרכז הכובד של כל קמעונאי, כי הוא אוחז בדאטה ולכן הוא חלק מרכזי מניהול הלקוח", מוסיף נחמד. "נאייקס עובדת עם מעל 50 סולקים בעולם, אנחנו יודעים לעשות עסקאות בהתאם לרגולציה, ורואים שכולם רצים לרכז את כל הפעילות שלהם תחת ספק אחד שפותר להם את כל הבעיות".

נאייקס | תעודת זהות

תחום פעילות: מספקת פתרונות תשלומים מסוגים שונים

היסטוריה: הוקמה ב־2005 על ידי האחים יאיר ואמיר נחמד יחד עם דוד בן אבי. הונפקה בתל אביב במאי 2021, נרשמה למסחר בנאסד"ק בסוף 2022

נתונים: מטה החברה בהרצליה. כמנכ"ל משמש יאיר נחמד והיא מעסיקה 870 עובדים, מהם 530 בישראל (נכון לסוף 2023). בשנת 2023 רשמה הכנסות של 235 מיליון דולר והפסד נקי (GAAP) של 15.9 מיליון דולר

היעד של מיליארד דולר הכנסות כולל גם רכישות נוספות, אך לדבריו "בתחום שלנו לא מדובר ברכישות מהותיות שמוסיפות מאות מיליונים, קשה מאוד לאתר כאלה - אם כי זה לא אומר שלא יהיו. בדרך כלל מדובר על רכישות שמשלימות כניסה לשווקים נוספים או הגעה לעוד מפיצים בעולם".

כניסה לתחום הטעינה של רכב חשמלי: "זה שוק מדהים"

בשנים האחרונות נכנסה נאייקס לתחומים של קמעונות וטעינת רכב חשמלי. "מבחינתנו זה אוקיינוס כחול, צמיחה כמעט אינסופית", אומר המנכ"ל נחמד.

נאייקס רכשה לפני כשלוש שנים את חברת הסטארט־אפ הישראלית וויזמו שפונה לעולם הקמעונות ומאפשרת ללקוחות להחליט איפה להשקיע בשיווק, כשהיא מספקת להם מידע שמקשר בין האונליין לאופליין. לדוגמה, לקוח שמגיע לחנות לקנות בעקבות פרסומת באינטרנט, או קמפיין SMS שנותן הנחה מסוימת ומביא לקוחות לחנות.

לפי נתוני החברה, בין לקוחותיה בתחום נמצאות הרשתות צומת ספרים, ג'ק קובה וגוד פארם, ובמהלך שנת 2023 הופקו בקופות שהפתרון של וויזמו מותקן בהן למעלה מ־125 מיליון קבלות, מהן 68 מיליון קבלות דיגיטליות.

בתחום הרכב החשמלי, הדברים עוד בשלב מוקדם. נחמד אומר שיש בתחום הזה "הרבה למידה. זה שוק מדהים, אבל התהליך הצרכני שונה, יש הרבה רכבים ואין סטנדרט. אנחנו לומדים כל הזמן. אין ודאות איך השוק יהיה בנוי בסוף ולכן אנחנו עוסקים בכל שרשרת הערך, מרמת המטען עד התשלום בכרטיס או אפליקציה. היום אנחנו בראשיתו של מהלך אבל בעוד חמש שנים זה יהיה שוק יותר גדול משוק ה־Unattended (תשלומים באופן עצמאי ללא קופאים, שמוערך ב־123 מיליארד אירו ב־2026, ש'ח'ו')".

לדבריו, מרכז המשקל בשוק הזה הוא תחום התשלומים, אבל באופן שונה משווקים אחרים; כדוגמה הוא נותן מקרה שבו צרכן רוצה להטעין את הרכב שלו בעמדה ציבורית. העסקה (ההטענה) לוקחת זמן, ובאמצעות אפליקציה מודיעים לו מתי לחזור לקחת את הרכב, כך שלא מדובר רק בתשלום אלא בעוד תהליכים צרכניים. "יש הרבה 'חלקים נעים', ואנחנו עובדים על חיבור לפרוטוקולים של חברות אחרות. העמדה שלנו ייחודית כי יש לנו גם תשלומים, גם ניהול וגם מטען, אז יש לנו נגישות להרבה הזדמנויות".

באופן כללי לדברי נחמד, "ישנה מגמה של מעבר לדיגיטציה של תשלומים, ואנחנו רוכבים על המגמה. שוק התשלומים העולמי הרחב הוא 20 טריליון דולר, זה שוק מטורף בגודלו. לנאייקס יש 2.5 מיליארד עסקאות, אמנם קטנות ברמה השנתית, ואנחנו קרובים ל־1% מסך העסקאות של ויזה ומאסטרקארד בעולם".

שירי חביב ולדהורן

נחמד מוסיף שהיום אין עוד שחקנים שמציעים ללקוח פתרון נרחב כל כך, וכל מתחרה עוסק רק בחלק מהפעילויות שיש לנאייקס. זה מוביל גם לשינוי בתמהיל הלקוחות של החברה, שלאורך שנים התמקדה והתמחתה בלקוחות קטנים (בעלי מכונות אוטומטיות).

מה האתגרים המרכזיים שלכם היום?

"יש אתגר מרכזי אחד: עברנו את כל שלבי ההתפתחות של חברה לפי הספר - מרעיון, לסטארט־אפ, לגדילה; עכשיו אנחנו בשלב האינסופי של לייצר סקייל, לייצר 'מכונת מכירות'. האתגר הוא הגעה לכל השווקים, לכל הלקוחות, תהליכי מכירה כמה שיותר מהירים, ניהול הדוק ומגובה דאטה. זה כאילו לבנות ארגון מחדש.

"עשינו השקעות בטכנולוגיה בשנים האחרונות ואנחנו בשלבי שיפור של תהליכים עסקיים פנימיים, כדי לייצר מקסימום מההשקעות האלה.

"אנחנו צריכים לצמוח בהכנסות ב־100 מיליון דולר לשנה, ואחר כך ב־150 מיליון וכן הלאה. יש שוק, ואני לא רואה סיבה למה שלא נעשה את זה".