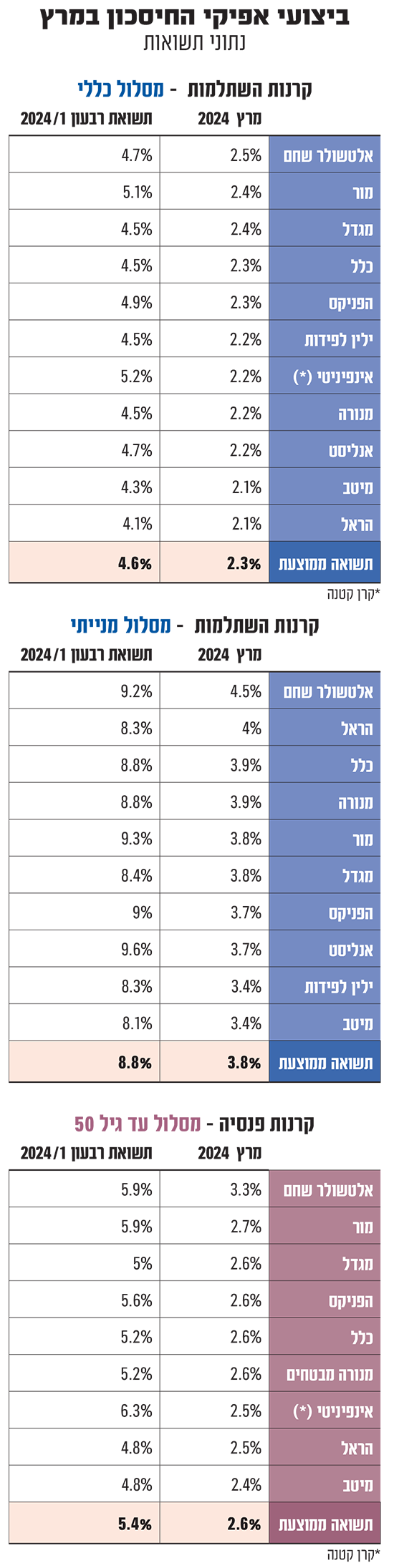

הקאמבק של אלטשולר שחם בכל הנוגע לתשואות בחסכונות הציבור המנוהלים, נמשך ברבעון הראשון של 2024 וביתר שאת בחודש מרץ. חברת ניהול הגמל והפנסיה של בית ההשקעות הובילה בחודש החולף בתשואות במסלולים הכללי והמנייתי בקרנות ההשתלמות, וגם במסלול הצעירים של קרנות הפנסיה, עם 2.5%, 4.5% ו-3.3% בהתאמה.

● החודש החזק של קרנות הפנסיה וההשתלמות: אלו הגופים המצטיינים

● הכירו את מנהלת המסחר שהפכה לשיאנית השכר של בתי ההשקעות

● "התיקון יגיע מהר": אחרי הירידות בוול סטריט - מה צפוי?

לאה פרמינגר, סמנכ"לית ההשקעות של אלטשולר שחם, אמרה בשיחה ראשונה עם גלובס מכניסתה לתפקיד בחודש שעבר, כי מה שעבד במרץ הוא ההעדפה להיות במח"מ קצר באפיק האג"ח, שבו חלה עליית תשואות. "בנוסף, בתיק מניות חו"ל שלנו שיחקה לטובתנו החשיפה למניות פיננסים באירופה, שעלו מעל 10% בחודש אחד. הבנקים באירופה נסחרים מתחת להון העצמי במכפיל רווח נמוך ובתשואת דיבידנד גבוהה. גם החשיפה שיש לנו לסחורות הנחושת והאנרגיה שעלו מאוד חזק פעלה יפה, וכן החשיפה לדולר שהתחזק - שתרמה לכולם".

כיצד נראה חודש אפריל עד עתה?

פרמינגר: "חיובי. אנחנו עדיין ממשיכים להחזיק את מניות הבנקים האירופיים. במקביל, עם תשואות של 4.5% באג"ח בארה"ב התחלנו להאריך קצת מח"מ, אבל אנחנו עדיין יושבים ממש קצר לעומת המתחרים. בארץ אנחנו עדיין חושבים שעלויות המלחמה, שיקום העוטף וגיוסי ההון של הממשלה יכבידו על עקום התשואות".

התשואות הטובות במרץ אפשרו לאלטשולר שחם להתברג בחלק העליון של הטבלה ברבעון הראשון, עם תשואה של 4.7% במסלול הכללי, 9.2% במנייתי ו-5.9% במסלול הפנסיה לצעירים. גופים נוספים שהצטיינו מתחילת השנה הם מור (5.1% במסלול הכללי ו-9.3% במנייתי), אנליסט (9.6% במנייתי) והקרנות הקטנות יחסית של אינפיניטי (5.2% בכללי ו-6.3% בקרן הפנסיה לצעירים).

מיטב, שהצטיין אשתקד, סיים את הרבעון בתחתית (4.3% במסלול הכללי ו-8.1% במנייתי). הראל אמנם הצטיינה במסלול המניות ובמסלול ה-S&P 500, אך במסלול הכללי ובקרן הפנסיה לצעירים היא בתחתית.

את הרבעון הראשון של השנה מסיימות קרנות ההשתלמות הכלליות עם תשואה ממוצעת של 4.6%, ובמסלולים המנייתיים עמדה מתחילת השנה התשואה הממוצעת על 8.7%. מעל כולם בלטו שוב, כמו בשנה שעברה, המסלולים העוקבים אחר מדד S&P 500 האמריקאי עם תשואה רבעונית ממוצעת של 12% וכמעט 35% ב-12 החודשים האחרונים.

הגוף שמהמר על השוק המקומי

בעוד שבאלטשולר שחם מאמינים לאורך השנים בשווקים בחו"ל יותר מאשר בשוק ההון המקומי, מי שמעדיפה להשקיע בשיעור גבוה בשוק הישראלי, יחסית לגופים המתחרים, היא קבוצת ההשקעות אינפיניטי-אילים.

"אני רואה את המדינה הולכת חזק מאוד קדימה אחרי המלחמה, למרות שזו עוד תארך זמן, כך שאני מאוד אופטימי לגבי השוק הישראלי", אומר אמיר איל, יו"ר הקבוצה, ומוסיף כי לדעתו "הוא זול מדי - יש פה הזדמנות". קרן ההשתלמות של אינפיניטי אילים (קרן קטנה יחסית) רשמה מתחילת השנה תשואה של כמעט 5.2% במסלול הכללי.

"נכון שמלחמה בחזית הצפונית עלולה לעשות נזקים כבדים, אבל זהו לא איום קיומי", להערכת איל. "אני רואה צמיחה אפשרית בעולם התשתיות, מניות הבנקים, קמעונות - יש פה רבע מיליון ילדים ועולים חדשים שמצטרפים מדי שנה. המשמעות היא עוד רכבים, עוד פנסיות, עוד תשתיות, עוד בתים, עוד קניונים".

הוא מציין כמובן גם את התעשיות הביטחוניות שעכשיו, אחרי היירוט המרשים של המתקפה האיראנית, ערכן עלה: "היום אנחנו מספר 7 או 8 בעולם בהיקף היצוא הביטחוני, אבל לא מדובר רק על אלביט מערכות או רפאל. יש 130 חברות ביטחוניות, כמו למשל מנועי בית שמש, שפעם לא הסתכלנו עליהן. זו מעצמה שכבר מוכרת ועכשיו תמכור הרבה יותר. לגבי מגזר הטכנולוגיה, עמוד התווך של הכלכלה המקומית, הסיפור על המשבר בהייטק לא נכון לדעתי ואין אבטלה שם. יש אקזיטים בוולואציות יותר נמוכות, וזה בסדר".

איל מאמין ש"צריך לחבר את האמונה לכסף. זה לא אומר שלא עושים ניהול סיכונים, אבל כשהיום בגמל ובהשתלמות כולם מחזיקים 70%-80% בחו"ל, הבית שלו מחזיק קצת יותר בארץ. בנוסף, אין לנו בחיסכון הארוך נכסים לא סחירים, וזה יתרון כי הוולואציות שם מנופחות ולא תואמות את שיעורי הריבית. מי שמחזיק בהשקעות אלה יצטרך לשערך למטה, בטח בהשקעות בנדל"ן, כי אין סיבה שתהיה ירידת ריבית משמעותית בתקופה הקרובה".

"שינוי מסלול? לבחון אחת לשנה"

ענת כנפו-תבור, מנכ"לית חברת הגמל והפנסיה של אלטשולר שחם, התייחסה בשיחה עם גלובס לתנודתיות בשווקים. "בעולמות של חיסכון ארוך טווח, לנסות לתזמן את השוק ולעבור בין מסלולים בציפייה לתפוס את השוק למעלה או למטה, זה פחות נכון", היא מציינת. "לקוח צריך להסתכל על עצמו מבחינת גיל, מצב משפחתי ותעסוקה. נכון לבצע שינויי מסלול אבל לא בטווחים קצרים של חודש, אלא יש לבחון את התיק אחת לשנה. הטרנדים של להעביר למסלולי S&P 500 או למסלולים פסיביים מנייתיים כדי לעשות סיבוב, גם הם פחות נכונים".

כנפו-תבור התייחסה גם לפרמטר משמעותי בבחירת קרן הפנסיה - האיזון האקטוארי. מדובר בסיכום שעושה כל קרן פנסיה בסוף כל שנה קלנדרית, שבו היא בודקת את כל ההתחייבויות שלה אל מול התשלומים לעמיתים שנפטרו ולכאלו שיש להם קצבת נכות. אם תוצאת החישוב היא עודף אקטוארי, הוא מחולק בחזרה לעמיתים. אם התוצאה מראה על גירעון, הסכום יקוזז מסך העמיתים הקיימים.

"לנו יש כיום עודף בקרנות, בעוד שרוב הגופים הגדולים בגירעון", היא אומרת.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.