לפני כשנתיים התקשר אליי אחד מבני הדודים שלי ושאל אותי: "שמעתי שיש משהו בארה"ב שקוראים לו NSP שעושה אחלה כסף ואי אפשר להפסיד שם - מה דעתך?". לקח לי כמה רגעים כדי להבין שהוא מתכוון למדד S&P 500 האמריקאי. מאז גם שני אחים שלו התקשרו לשאול לגבי השקעות, ולא רק הם. שכנים מבררים לגבי הירידות האחרונות בוול סטריט ומציגים בפניי גרפים, בודקים לגבי אפיקי חיסכון והשקעה ורשימת המתעניינים בשוק ההון הולכת ומתארכת.

● דוחות חברות המזון שמגלים: הרווחים זינקו פי שניים

● מנהל קרן הגידור שממליץ: ממשו את הרווחים ממניות הבנקים ותעברו לסקטורים האלה

לא מדובר כמובן רק בכמה קרובים שלי. הפופולריות של שוק ההון הפכה לתופעה של ממש. הפריחה בשוק המניות בשנים האחרונות, והאפליקציות שהפכו אותו נגיש לכל, 24 שעות ביממה, גרמו להמונים להצטרף למעגל המשקיעים בבורסה. יחד עם הקבוצות הפיננסיות ברשתות החברתיות, קבוצות וואטסאפ, כמו גם פודקאסטים ועוד - הדלתות של שוק ההון נפתחו לציבור הרחב.

בדוחות חברת הגמל של מור נכתב כי "גדלה המודעות לתחום החיסכון הפנסיוני בקרב החוסכים, העמיתים והמעסיקים המפקידים בעבור עובדיהם. הציבור הרחב בוחן את אפשרויות החיסכון ואת החלופות העומדות בפניו בתדירות תכופה יותר בשנים האחרונות ובהתאמה ניכר גידול בניוד חסכונות עמיתים".

מי שמרוויחים מהמודעות הגוברת של הציבור הם בתי ההשקעות המקומיים, שמספקים למשקיעים שלל שירותים פיננסיים - מניהול קופות גמל ופנסיה, דרך קרנות נאמנות ותיקי השקעות, ועד לשירותי מסחר. הללו נהנים בשנים האחרונות מתנופה חסרת תקדים בעסקיהם, וגם בשווי השוק שלהם.

כך, בזמן שהפוקוס של התקשורת נמצא בדרך כלל על התשואה המרשימה שהניבו מניות הבנקים והביטוח (הכפילו את ערכן בשלוש השנים האחרונות), מניותיהם של חלק מבתי ההשקעות זינקו הרבה יותר באותה תקופה.

בתי ההשקעות, במיוחד בתקופה של גאות בשווקים, הם עסק רווחי מאוד שמתבסס על דמי הניהול שמשלמים הלקוחות. בעלי השליטה בהם אומנם לא מככבים בצמרת דירוג שיאני השכר בבורסה, אך הדיבידנדים שחולקו להם ושווי המניות בהן הם מחזיקים, יצרו להם עושר דמיוני של מאות מיליוני שקלים, ולעתים אף מיליארדים.

מה הוביל לזינוק במניות בתי ההשקעות, האם המגמה החיובית צפויה להימשך, ומי המרוויחים הגדולים?

הסיבות לזינוק של בתי ההשקעות

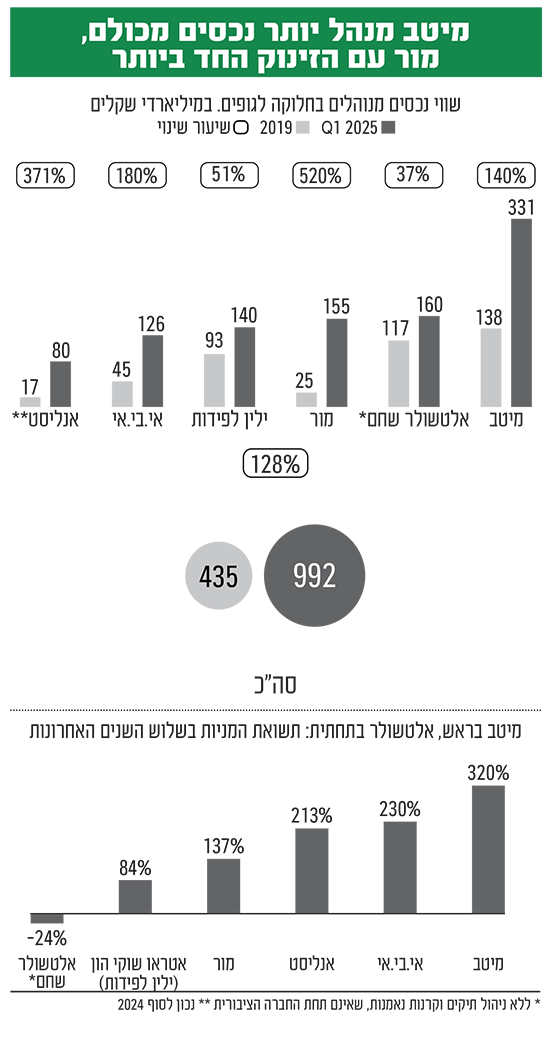

בחמש השנים האחרונות זינק היקף ההשקעות המנוהל בששת בתי ההשקעות העצמאיים הגדולים בכ־130% ומגיע לכטריליון שקל. בד־בבד זינק השווי המצרפי של בתי ההשקעות הללו (מיטב, אי.בי.אי, מור, אנליסט, אלטשולר שחם וילין לפידות) בשיעור דומה, והוא עומד כיום על מעל 13 מיליארד שקל. מדובר על בתי השקעות גדולים שלא פועלים כחברה בת של חברת ביטוח גדולה כמו אקסלנס של הפניקס.

הסיבות לזינוק בהיקף הנכסים המנוהלים, ברווחים ובשווי השוק של בתי ההשקעות בשנים האחרונות כוללות את הסנטימנט החיובי בשוקי המניות בשנים האחרונות - שתורגם לתשואות גבוהות שהניבו באפיקי ההשקעות המנוהלים על ידם; סביבה מאקרו כלכלית תומכת (הריבית הגבוהה שמאפשרת לקבל תשואה טובה באג"ח בסיכון נמוך יחסית); הגידול העצום בנכסים הפיננסיים שמנוהלים ע"י הציבור; והעלאת דמי ניהול שגובים בתי ההשקעות.

"העובדה שבמדינת ישראל יש חובה להפריש לפנסיה מובילה להפרשה קבועה של כספים לחיסכון ולגידול של מאות מיליארדי שקלים בכל שנה בתעשייה, כשחלק גדול ממנה מגיע לבתי ההשקעות", אומר גורם בכיר בתעשייה, שמוסיף כי "שוק הפנסיה צומח בשנים האחרונות בקצב של 20% לשנה, כלומר כ־130 עד 180 מיליארד שקל בשנה".

לפי רשות שוק ההון תחום הפנסיה כבר מנהל כ־930 מיליארד שקל נכון לחודש אפריל. אמנם חלקם של בתי ההשקעות בו (מיטב, אלטשולר שחם ומור) קטן יחסית, והוא נשלט ע"י חברות הביטוח הגדולות, אך כמחצית מהכסף החדש בו מגיע לבתי ההשקעות, ובכל מקרה הם צומחים עם השוק.

תוסיפו לכך צמיחה גבוהה גם בעולם הגמל (קרנות השתלמות, קופות גמל להשקעה, חיסכון לכל ילד ועוד), עם שוק שכבר מנהל 860 מיליארד שקל שבו בתי ההשקעות הם הדומיננטיים והגדולים ביותר - ותקבלו שוק שצומח בקצב מסחרר.

גם התשואות מעבר לים מסייעות לבתי ההשקעות, ובפרט אלו שנראו בוול סטריט מאז 2023 (60% במדד S&P 500 כולל דיבידנדים). כבר שנים בתי ההשקעות מנתבים את רוב הכספים החדשים שלהם למניות, בעיקר מעבר לים. "רק המנוע הזה לבד מייצר את הצמיחה קדימה", אומר מנהל בכיר בתחום. אך הוא מוסיף כי, "גם גידול האוכלוסייה המהיר בישראל, שאין דומה לו בעולם המערבי, מסייע לתחום להמשיך ולצמוח, דרך עולם החיסכון לכל ילד ולאחר מכן דרך כניסה של צעירים לשוק העבודה".

בתי ההשקעות מתרגמים את הגידול בנכסים לעלייה ניכרת בדמי ניהול. מבחינת עלויות תפעול אין הבדל מהותי בין ניהול של 50 מיליארד שקל ל־200 מיליארד שקל, כך שתוספת הנכסים משתרשרת כמעט במלואה לשורת הרווח. לכך, צריך להוסיף את העלאת דמי הניהול, כפי שבאים לידי ביטוי לדוגמה אצל מיטב ומור בגמל של 0.02%־0.03%. "בשביל הציבור זה כסף קטן, בשביל גופי החיסכון זו קפיצה ברווחים", מסביר גורם בשוק.

זה לא נעצר כאן. גם תחום קרנות הנאמנות - ניהול השקעות לטווח קצר - נהנה מעדנה, והיקף הנכסים בו כבר הגיע לכ־650 מיליארד שקל, זינוק של 84% ביחס לשנת 2019. גם בנטרול הקרנות הכספיות, שמהוות תחליף לפיקדון הבנקאי ודמי הניהול בהם נמוכים, השוק צמח ב־36% בין התקופות לסכום של 480 מיליארד שקל.

בעולם קרנות הנאמנות, החברות הגדולות ביותר הן חברות הביטוח הפניקס (קסם), והראל, אך גם מיטב, אי.בי.אי ומור, הם שחקנים גדולים בענף. הרווחיות מהתחום גבוהה משמעותית מאשר בתחומי הגמל והפנסיה.

כך למשל אצל מיטב הרווחיות בתחום הניהול ארוך הטווח (פנסיה וגמל) נעה בין 10% ל־26% מההכנסות, אך בקרנות ובניהול התיקים היא נוסקת ל־40%. אצל מור הרווחיות בקרנות עומדת על 35% לעומת 20% בגמל.

"השותף השקט": הבנקים גוזרים קופון מתיק ניירות הערך שלכם בכל רגע

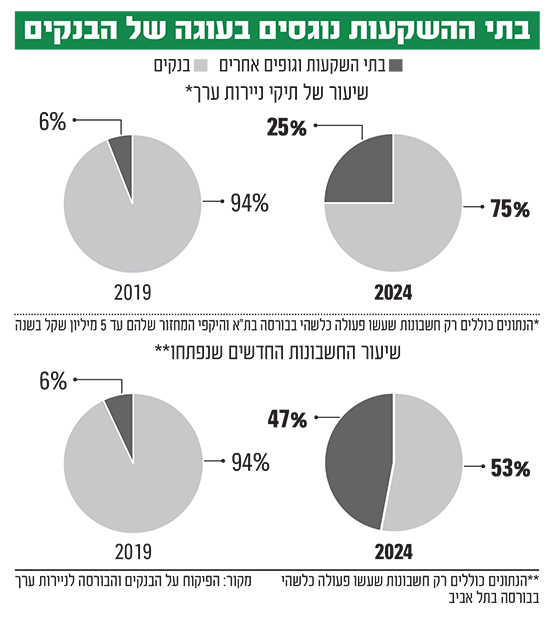

לא רק בתי ההשקעות נהנו מהעליות בבורסה בתל אביב ומהפופולריות הגוברת של מסחר בניירות ערך. גם לבנקים יש נתח לא מבוטל בחגיגה. 20 שנה אחרי שרפורמת בכר הוציאה מהבנקים את קרנות הנאמנות ומוצרי הגמל, הם עדיין מצליחים להרוויח סכומי עתק מהשקעות הציבור. אגב, מי שיישם מטעם האוצר את אותה רפורמה, בתור הממונה על שוק ההון, היה ידין ענתבי – כיום מנכ"ל בנק הפועלים.

הבנקים נהנים היום מפעילות בשוק ההון דרך ניהול תיקי ניירות ערך ופלטפורמות למסחר יומי. הם גובים שני סוגים של מרכזיים של עמלות: עמלה על שמירת ניירות ערך ועמלה על פעולות מסחר. הראשונה מכונה לרוב "שמי ניהול פיקדון ניירות ערך". מדובר ב־0.8%־1.2% משווי התיק של הלקוח בכל שנה על עצם ההחזקה של הבנק בתיק. העמלה השנייה היא על עסקאות שוטפות כמו קנייה ומכירה של ניירות ערך. כאן מדובר על טווח רחב של בין 0.1% ל־0.4% משווי נייר הערך עליו מעוניינים לבצע את הפעולה - בכל פעם שתבקשו לבצע עסקאות בחשבון.

שברירי האחוזים הללו אולי נשמעים כמו כסף קטן אך הן מצטברות לרווחים אדירים כשהבנקים הם הדרך הפופולריות ביותר להחזיק ולתפעל תיק ניירות ערך. כ־75% מתיקי ניירות הערך של הישראלים יושבים בבנקים, למרות שמדובר בדר"כ באופציה יקרה יותר מאשר האלטרנטיבות בבתי ההשקעות למשל. כך הבנקים הגדולים גוזרים קופון שמן במיוחד מהגידול האקספונינציאלי בשוקי ההון עם השנים. בנק לאומי למשל גבה ברבעון הראשון של השנה 190 מיליון שקל רק בגין פעילות בניירות ערך (ובמכשירים נגזרים), עלייה של 16% בשנה. בנק הפועלים גבה עמלות בהיקף של 215 מיליון שקל (+10%). במערכת הבנקאית כולה, בשנת 2024, הכניסו 1.56 מיליארד שקל מהעמלות הללו לפי דוח של המפקח על הבנקים שפורסם לפני כשבועיים - עלייה של כמעט 15% בשנה "על רקע גידול בפעילות הפיננסית של הציבור", לדברי הרגולטור.

כמו כן, עלה מהדוח כי חלה עלייה של 22% בשווי התיק המצטבר של תיקי ניירות הערך בבנקים וכששווי התיק עולה, גם העמלה שהבנקים גובים כאחוז ממנו (דמי ניהול פקדון ני"ע), מתנפחת בהתאם. כמו כן, ציינו בפיקוח על הבנקים, כי חלה עלייה של 4.2% בסך מחזורי המסחר בבורסה לניירות ערך בתל אביב, אינדיקציה נוספת לעלייה במספר פעולות הקנייה והמכירה שגורפות לבנקים עמלות גבוהות.

חזי שטרנליכט

"חייל הביא את כל המחלקה"

זווית אחרת שממנה ניתן ללמוד על הרנסנס שחווים בתי ההשקעות בשנים האחרונות היא התפתחות תחום המסחר העצמאי - חשבונות הטרייד. עדות לכך היא הגידול במספר חשבונות המסחר העצמאי שנפתחו בבתי ההשקעות מיטב ואי.בי.אי הפועלות בתחום.

במיטב, השחקן החוץ בנקאי הגדול ביותר, חצו לאחרונה את ה־100 אלף לקוחות, פי 4 לעומת שנת 2019. אצל אי.בי.אי, זינקו מספר החשבונות לכ־60 אלף, יותר מפי 4 גם כן.

עמית גוריון, סמנכ"ל המסחר העצמאי באי.בי.אי מספר ש"השכנים שואלים במה להשקיע ואפילו הספר שאל אותי מה זה S&P 500. זה לא סוד שהתחום בהתפוצצות".

לדבריו, "המפץ הראשון של פתיחת חשבונות מסחר התרחש בתקופת הקורונה ובשנתיים האחרונות יש עוד אחד, אולי אפילו עוצמתי יותר, וזאת בזכות הקהילות הפיננסיות, שעושות שירות מדהים לציבור, לברוקרים ולבנקים. אנשים מבינים שזה לא מותרות להשקיע בשוק ההון מוקדם ככל הניתן, ולכן הרבה יותר אנשים התחילו להשקיע בעצמם".

גוריון מציין שהצעירים היום מגיעים להשקעות אפילו מתחת לגיל 30 ואף נותן דוגמה: "אלה חבר'ה צעירים, חיילים משוחררים, סטודנטים, או מילואימניקים. עשינו מבצע חבר מביא חבר ואז מתקשר לקוח ואומר שהוא סמל מחלקה בעזה והם בהפוגה. ואז הוא שואל 'אם אני מביא את כל המחלקה אקבל תגמול על כולם?', מובן שהשבנו בשמחה. הם נלחמים בעזה ומדברים על השקעות".

הריכוזיות בענף: מדוע אין שחקנים חדשים למרות הרווחים העצומים

תעשיית בתי ההשקעות בישראל הפכה לריכוזית מאוד במהלך השנים, לאחר עשרות מיזוגים ורכישות שבוצעו בה מאז תחילת שנות ה-2000, ובהם החיבור בין מיטב ודש והתפרקות בית ההשקעות פסגות – שנכסיו נמכרו לאלטשולר שחם ולמתחרים נוספים.

נכון להיום פועלים בשוק ניהול ההשקעות המקומי בעיקר שישה בתי השקעות גדולים - לצד קבוצות הביטוח. בתי ההשקעות נחשבו תמיד למחוללי התחרות הגדולים של הענף, אך גם הם עצמם כבר מנהלים נכסים בהיקף עצום של מאות מיליארדים וחלקם הפכו ל"מפלצות" פיננסיות.

לא בטוח שזו הייתה כוונתה של רפורמת בכר, שהפרידה לפני שני עשורים את הבנקים מניהול השקעות הציבור במטרה להפחית את הריכוזיות שלהם בשוק ההון, והיוותה כר לצמיחת פעילותם של בתי ההשקעות.

לצד הצמיחה בהיקף הנכסים והרווחים הגדלים והולכים של בתי ההשקעות, לשחקנים חדשים קשה היום יותר מבעבר להיכנס לפעול בתחומם, כמו ניהול חסכונות הציבור (גמל ופנסיה). רק בית השקעות אחד, מור, הצליח להצטרף בשנים האחרונות לשורת מנהלי הכסף הגדולים במשק - לאחר שהצליח להשיג תוצאות חזקות במיוחד.

לדברי גורם בכיר בענף, לרף הכניסה הגבוה יש שתי סיבות. האחת היא ש"צריך לבצע השקעות גדולות בהקמת כל מערך התפעול", ובנוסף "כולם משלמים לסוכני הביטוח מראש סכומים של מאות מיליוני שקלים כל שנה. איזה גוף קטן שרוצה להיכנס לתחום מסוגל בכלל להעמיד סכומים כאלה?.

"כדי להגיע לרווחיות בתחום ניהול ההשקעות צריך לנהל עשרות מיליארדי שקלים, וזה לוקח זמן. עד אז אתה מפסיד הרבה כסף וצריך להצדיק לבעלים את הסיכון הזה כדי שיסכים לקחת אותו".

ואכן, על פי בדיקת גלובס, בגלל העמלות הגבוהות של אלפי שקלים שנאלצות החברות לשלם לסוכני הביטוח, כדי שיביאו אליהם את הלקוחות, גופי ניהול גמל וקרנות השתלמות יצטרכו לחכות 6 שנים לפני שגיוס הלקוח ייהפך לרווחי עבורם.

במקרה של קרן פנסיה, המצב חמור אף יותר והגופים יצטרכו לחכות 10 שנים ויותר כדי שזה יקרה. אלא שבדרך לשם הלקוח עוד עשוי לעבור למנהל חסכונות אחר, כאשר סוכן הביטוח שוב יציע לו לעבור חברה, כשבדרך הוא גוזר את הקופון הבא שלו.

על פי נתוני רשות שוק ההון, זה משתלם בהחלט לכ-13 אלף סוכני ביטוח בישראל, שכן 56% מהם מרוויחים שכר של מעל רבע מיליון שקל בשנה, או יותר מ-20 אלף שקל בחודש. כשליש מהם מרוויחים ממש טוב - יותר מחצי מיליון שקל בשנה.

נתנאל אריאל

שיא היסטורי של חשבונות חדשים

הדר רומנו, מנהלת יחידת הדאטה בבורסה לניירות ערך אומרת כי "המגמות שהובילו לשינוי בשווקים הגלובליים מתחילות לבוא לידי ביטוי גם בישראל: אפליקציות מסחר חדשניות של בתי ההשקעות, המשלבות ממשק אחיד בעברית לשווקים מקומיים וזרים לצד עמלות תחרותיות, מנגישות את שוק ההון לקהלים חדשים - ובעיקר לצעירים שלא השתתפו בו בעבר.

"בשנת 2024 נרשם שיא היסטורי של כ־70 אלף חשבונות חדשים שנפתחו על ידי הציבור הרחב אצל הברוקרים וזאת לעומת 16 אלף שנפתחו בשנת 2020 - נתון שמבטא שינוי תרבותי עמוק. מגמה זו צפויה להתרחב בשנים הקרובות הודות לרגולציה שמעודדת תחרות, כלים טכנולוגיים מתקדמים והרחבת השירותים שהברוקרים מציעים - כאלטרנטיבה למערכת הבנקאית. מדובר בפוטנציאל מהותי להרחבת בסיס המשקיעים בישראל, לחיזוק החברות הציבוריות ולהזרמת הון חדש לשוק המקומי".

מנתוני בנק ישראל עולה כי כמעט חצי מחשבונות המסחר החדשים שנפתחו בשנת 2024 היו בבתי ההשקעות, שהעמלות המשולמות בהם זולות משמעותית מאלה שמשלם הסוחר העצמאי בבנקים. זאת בהשוואה ל־7% בלבד בשנת 2019. על פי בנק ישראל כרבע מכלל חשבונות המסחר מנוהלים כיום בבתי ההשקעות.

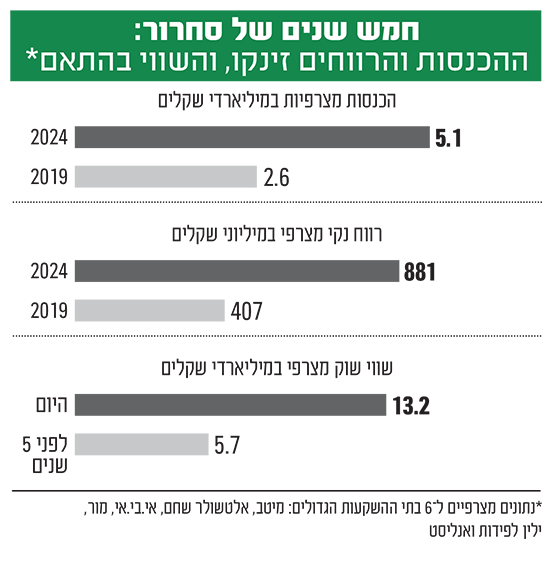

התוצאות הוכפלו בתוך חמש שנים

כל הסיבות שנמנו עד כה מובילות לצמיחה בהכנסות וברווחי בתי ההשקעות. כך, בשנת 2024 הסתכמו ההכנסות של ששת הגדולים בסכום מצרפי של 5.1 מיליארד שקל, כמעט כפול בתוך חמש שנים. הרווח אף זינק ביותר מכך (117%) לסכום של 881 מיליון שקל בשנה. "עליית השווי בשוק נובעת מהעלייה ברווחים, והיום בתי ההשקעות מרוויחים הרבה יותר", אומר גורם בכיר בשוק.

האם הצמיחה הזאת מגיעה על חשבון המשקיעים? לא בהכרח, בוודאי כאשר התשואות ממשיכות לצמוח גם הן בשיעורים נאים. שנת 2024 הייתה אחת השנים הטובות ב־15 השנים האחרונות של החוסכים בישראל, תשואה של 13% במסלול הכללי וכמעט כפול בזה המנייתי. בחמש השנים האחרונות התשואה הממוצעת שקיבל הציבור במסלולים הכלליים עמדה על 45% ועל יותר מ־80% באלה המנייתיים.

המרוויחים הגדולים: מלפידות ועד סטפק

מבדיקת גלובס עולה כי ששת בתי ההשקעות הגדולים חילקו בעשור האחרון דיבידנדים בהיקף של יותר מ־3.5 מיליארד שקל, כאשר חלקם של בעלי השליטה בהם עומד על יותר מ־2 מיליארד שקל.

מי שחילק את הדיבידנדים בסכום הגדול ביותר הוא בית ההשקעות ילין לפידות, הנמצא בבעלות צמד המייסדים־מנהלים יאיר לפידות ודב ילין, שצמחו בעולמות ההשקעה והאנליזה. השניים מחזיקים 50% מבית ההשקעות ובשאר המניות מחזיקה החברה הבורסאית אטראו שוקי הון (בית ההשקעות עצמו אינו נסחר בבורסה).

ילין לפידות חילק 1.2 מיליארד שקל כדיבידנד מהרווחים העצומים בעשור האחרון, מה שהניב לצמד המייסדים מעל 600 מיליון שקל. אם תוסיפו לכך עוד דיבידנדים שמשכו מאז ייסדו את בית ההשקעות ב־2004 ואת עלות שכרם - תקבלו תזרים של כמעט מיליארד שקל שחילקו בניהם ילין ולפידות.

אם מוסיפים לכך גם את שווי החזקותיהם במניות ילין לפידות, מקבלים עוד 1.2 מיליארד שקל (מחושב משווי השוק של אטראו) כך שבסך־הכול מדובר בהון של מעל 2 מיליארד שקל, יותר ממחציתו על הנייר.

בית ההשקעות השני בהיקף הדיבידנדים שחולקו בשנים האחרונות הוא אלטשולר שחם שנוסד ב־1990 ונמצא בשליטת גילעד אלטשולר וקלמן שחם. בית ההשקעות חילק מאז שנת 2017 דיבידנד של 851 מיליון שקל, כאשר קרוב למחצית מהסכום חולק בשנים 2022־2023, למרות שאז בדיוק החל בבית משבר התשואות הגדול. נזכיר כי בזמנו אלטשולר שחם נקלע לשורה של השקעות לא מוצלחות בשוק הסיני, התשואות שלו נחתכו בחדות והלקוחות הוציאו יותר מ־100 מיליארד שקל למתחרים. בכל מקרה, בעלי הבית נהנו לאורך השנים מדיבידנדים בסכום של 600 מיליון שקל.

במקרה של אלטשולר שחם, בית ההשקעות כבר נסחר בשיא שלו, בשנת 2021, לפי שווי של 4.5 מיליארד שקל. אך בעקבות המשבר, המניה איבדה את רוב שוויה, ובית ההשקעות הפך להיות מהגדול לקטן ביותר בשווי השוק שלו ונסחר כעת לפי שווי של 1.1 מיליארד שקל בלבד. כך שהחזקות הבעלים יחד עם הדיבידנדים שחולקו להם, עומדות על כ־1.4 מיליארד שקל.

למעשה, אלטשולר שחם הוא יוצא הדופן לשלילה מבחינת תשואת המניה שהניב בשלוש השנים האחרונות (ירידה של 26%). שאר המניות בסקטור זינוק בשיעורים דו־ספרתיים גבוהים ואף תלת־ספרתיים, כשהמובילים בתשואה הם בתי ההשקעות מיטב ואי.בי.אי,שמניותיהם אף נכנסו לאחרונה למדד ת"א 125 היוקרתי.

במיטב, הנמצאת בשליטת המייסד צבי סטפק ובני משפחתו והאחים אלי וניר ברקת (באמצעות חברת BRM) רשמה המניה זינוק של 320% בשלוש השנים האחרונות לשווי של יותר מ־4.7 מיליארד שקל (וכ־727% בתוך חמש שנים). שווי ההחזקה של שתי המשפחות השולטות עומד כעת על 2.7 מיליארד שקל ויחד עם דיבידנדים בהיקף של כמעט 300 מיליון שקל שחולקו בעשור האחרון הם חולקים הון של כ־3 מיליארד שקל בבית ההשקעות.

אצל בית ההשקעות הוותיק אי.בי.אי שבשליטת משפחות לובצקי, ויסברג וקוק (60%), שנוסד ב־1971, זינקה המניה ב־230% בשלוש שנים לשווי שוק של 3.3 מיליארד שקל (ו־1,212% בתוך חמש שנים). מדיבידנדים של יותר מחצי מיליארד שקל שחילק בית ההשקעות בעשור האחרון, קיבלו משפחות הבעלים 330 מיליון שקל שמביאים את השווי שלהם לכ־2.3 מיליארד שקל.

במקום השלישי מבחינת תשואה מרשימה נמצא בית ההשקעות ותיק נוסף, אנליסט של שמואל לב ואהוד שילוני (61%). מניית בית ההשקעות שמצטיין בשנים האחרונות בתשואות שהוא מניב לחוסכים בגמל ובפנסיה, זינקה ב־213% בשלוש השנים האחרונות (ו־675% בתוך חמש שנים) לשווי של 1.2 מיליארד שקל. שווי החזקות צמד הבעלים עומד כעת על 744 מיליון שקל. לכאורה בית ההשקעות לא חילק הרבה דיבידנדים בעשור האחרון, 93 מיליון שקל "בלבד" ומתוכם הגיעו לבעלים 53 מיליון שקל. אך בעשור שלפני כן נהנו שני הבעלים מדיבידנדים ושכר של כמעט 300 מיליון שקל בסך־הכול.

ומה לגבי בית ההשקעות מור של משפחות לוי ומאירוב? גם להם אין צורך לדאוג. הללו מחזיקים במניות בשווי של 817 מיליון שקל מאחר שבית ההשקעות נסחר לפי שווי של 1.5 מיליארד שקל - קפיצה של 120% בשלוש השנים האחרונות. לכך צריך להוסיף חלוקת דיבידנדים בסכום של 320 מיליון שקל מאז 2017, מתוכם הבעלים קיבלו כ־180 מיליון שקל כך שהם שווים בסך־הכול כמעט מיליארד שקל.