אופוריה לא רק בשוק המניות. האופטימיות סביב עתיד הכלכלה בישראל שלחה את המשקיעים בתל אביב להסתער גם על איגרות החוב שהנפיקו חברות ציבוריות. התוצאה: גיוסי שיא בשוק החוב הקונצרני וירידה חדה בתשואות שבהן נסחרות אג"ח קיימות.

● מור הפך למנהל הגמל השלישי בגודלו, גוברת יציאת הכספים מאלטשולר שחם

● בדרך לתספורת בקרן הנדל"ן שקרסה: מחלוקת לגבי הפטור מתביעות למנהליה

מבדיקת גלובס עולה, כי בבורסה בתל אביב נותרה כיום למעשה סדרת אג"ח אחת של חברה הנסחרת בתשואה שמעל ל-10% (בנטרול אג"ח של חברות הנמצאות בהליכי הסדר חוב). אג"ח הנסחרת בתשואה דו-ספרתית לפדיון, המכונה גם "אג"ח זבל", מלמדת על חשש המשקיעים מיכולת ההחזר של המנפיק. במצב כזה נחסמת כמעט לחלוטין יכולת של חברה לגייס חוב חדש והיא עלולה להתקשות בפירעון החוב הישן.

בשוק האג"ח הקונצרני של תל אביב נסחרות כיום מעל ל-800 סדרות בהיקף כולל (יתרת חוב לפירעון) של כ-490 מיליארד שקל. בין אלו נמצאות 15 סדרות אג"ח זבל: 14 של חברות הנמצאות בהליכי הסדר חוב, ובהן הרץ פרופרטיס, דה זראסאי, קרדן אן.וי וספיר קורפ (חוב בהיקף כולל של 3.8 מיליארד שקל), ועוד אחת של חברת הנדל"ן הזרה ג'י.אף.אי, המחזיקה נכסים מניבים בניו יורק (חוב של 91 מיליון שקל הנסחר בתשואה של 11.6%).

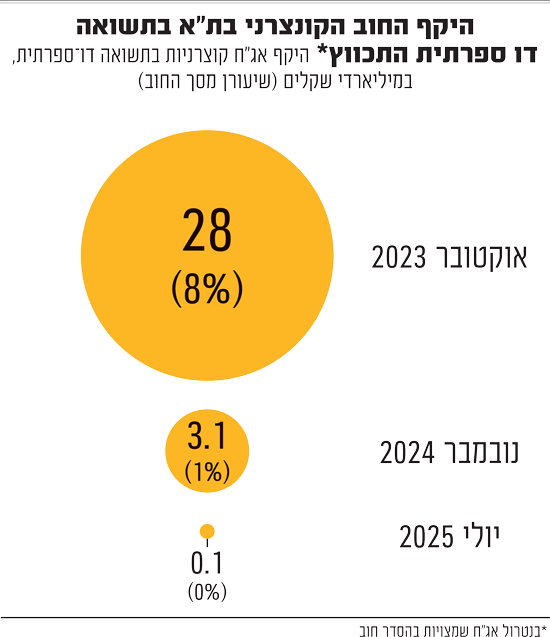

נזכיר כי לפני פחות משנתיים, עם תחילת המלחמה בעזה, נסחר כ-8% מסך החוב הקונצרני הסחיר בתל אביב, בסכום של מעל ל-28 מיליארד שקל (לא כולל אג"ח בהסדר), בתשואה דו-ספרתית. נכון להיום שיעור זה עומד על פחות מ-1%.

"עליות המחירים באג"ח הקונצרניות וצמצום המרווחים מול אג"ח ממשלתיות דומות, הם תוצאה של מספר גורמים שפועלים בו זמנית ובעוצמה", מסביר רונן מנחם, כלכלן שווקים ראשי בבנק מזרחי טפחות. ראשית ישנה "עלייה חדה של שוק המניות המקומי, שהובילה לעליות גם בנכסי סיכון אחרים, ובכללם איגרות חוב קונצרניות בדירוגים נמוכים יותר". לצד זאת ההתייקרות בשוק המניות (עלייה במכפילים) מובילה לדבריו "למעבר מסוים לשוק הסולידי".

עוד מונה מנחם כגורמים לאופוריה בשוק הקונצרני גם את הירידה החדה בפרמיית הסיכון של מדינת ישראל ושל הכלכלה המקומית, בעקבות הישגי המלחמה מול איראן והסרת האיום הגרעיני. זו מתבטאת גם בהצטמצמות מרווחי התשואות בין אג"ח ממשלת ישראל לאג"ח ממשלת ארה"ב, ובהתחזקות השקל מול הדולר.

רווחים של שוק מניות

את קריסת פרמיית הסיכון, כפי שהשוק תופס זאת, בתשואות האג"ח הקונצרניות בתל אביב אפשר לבחון גם ברווחים העצומים שהניבו חלק מהן למשקיעים - עשרות אחוזים יותר - שנראים לא אחת כלקוחים מעולמות ההשקעה במניות.

כך למשל התשואה לפדיון של אג"ח שהנפיקה חברת דיסקונט השקעות מסדרה ו', נסקה לרמה של 30% בנובמבר 2023 וכיום היא עומדת על 3.6% בלבד. אג"ח ו' של נכסים ובניין (החברה הבת של דסק"ש) הגיעה באוקטובר אותה שנה לתשואה של 11%, וכיום נסחרת ב-3.7%.

מקרה קיצון אחר הוא זה של אג"ח חברת האנרגיה הירוקה פריים אנרג'י (סדרה ב'), שבנובמבר 2023 הגיעה לתשואה לפדיון של כמעט 30%, וכיום היא נסחרת בתשואה לפדיון של 4.46% בלבד.

האג"ח של חברת נורסטאר, שבשליטת חיים כצמן (המחזיקה בחברת הנדל"ן המניב ג'י סיטי), כבר נגעה לפני כשנתיים ברמה מעוררת חשש של 16% וכיום נסחרת ב-4.3%.

חברת מכלול המעמידה אשראי חוץ בנקאי ליזמים בענף הבנייה למגורים, ראתה בשיא המשבר באוקטובר 2023 את האג"ח שלה (א') נוגעת בתשואה לפדיון של 12.3%, ומאז נחתכה התשואה ל-5.7%.

המרווחים נמוכים מתמיד

"אנו נמצאים במצב שהמרווחים בין איגרות החוב הממשלתיות לקונצרניות הם ברמה הכי נמוכה מעולם", אומר מנכ"ל חברת הדירוג מידרוג, אבי שטרנשוס. "הם הצטמצמו בכל רמות הדירוג". מרווח הוא הפער בין תשואת אג"ח ממשלתיות וקונצרניות לתקופה דומה (הממשלתיות נחשבות בטוחות יותר ולכן התשואה בהן נמוכה יותר).

כך למשל בקבוצת החברות שמדורגות A, עומד כיום המרווח הממוצע של אג"ח קונצרניות ביחס למקבילות הממשלתיות על כ-1% בלבד, כאשר בתחילת השנה הוא היה 1.25%. גם בקבוצות דירוג אחרות זו המגמה.

את הירידה החדה במרווחים בין אג"ח ממשלתיות לקונצרניות, אפשר לראות בהשוואה בין שני מדדי חוב הדומים במועדי הפירעון שלהם. האחד הוא תל-גוב שקלי (ממשלתי) שבו סדרות אג"ח שנפרעות בתוך שנתיים עד 5 שנים, והשני הוא מדד תל-בונד שקלי 3-5 המייצג אג"ח קונצרניות למספר שנים דומה. הפער בתשואות של שני המדדים צנח מרמה של כמעט 4% לפני חמש שנים, לכ-1% כיום, אחרי שבפרוץ המלחמה הוא זינק בחדות מ-1.5% ל-2.2% (באוקטובר 2023).

הסיבה המרכזית לירידת המרווחים לדברי שטרנשוס, היא זרימה מסיבית של כספי חוסכים לגופי הגמל והפנסיה. "יש המון כסף אצל המשקיעים המוסדיים, למרות המלחמה המתמשכת והמצב הביטחוני המורכב קיימת אופטימיות בשוקי המניות והאג"ח. וככלל אנחנו רואים תהליך של ירידה מתמשכת במרווחים מאז סוף 2023, אז התחילה המלחמה".

זרימת הכספים לשוק הקונצרני מנותבת כאמור גם לרכישת חוב חדש שמנפיקות החברות. לפי מידרוג הונפקו במחצית 2025 אג"ח חברות בהיקף של כ-70 מיליארד שקל, ועוד 6.5 מיליארד שקל גויסו מתחילת חודש יולי (לעומת גיוסים בהיקף כ-100 מיליארד שקל ב-2024 כולה).

אין עדות לחולשה בנדל"ן

הכלכלן הראשי של מיטב, אלכס זבז'ינסקי, מצטרף לדברי שטרנשוס לגבי השפל ההיסטורי במרווחים: "הם באמת ברמות שמעולם לא היינו בהן, בכל רמות הדירוג. גם אין הבדל בין טווחי הפירעון של האיגרות. בעבר בדרך-כלל באג"ח קצרות היה מרווח יותר קטן מאג"ח שהן יותר ארוכות לפירעון, כיום אין גם כמעט הבדלים כאלה. וכך גם לגבי הסקטורים: אם פעם הבנקים היו קצת פחות מסוכנים, היום אין פערים משמעותיים מול אפיקים אחרים".

זבז'ינסקי מאבחן כי שוק האג"ח הקונצרניות מתנהג באופטימיות כמעט מופרזת: "הסיכון בעצם לא מגולם באג"ח. אני לא אומר שיש כרגע סיכון מיוחד לחברות במשק - נתוני בנק ישראל מראים נתוני יחסי חוב-להון עצמי שהם בסדר. אבל עדיין, אלה חברות עסקיות עם פעילות בתקופת מלחמה. רמת חוסר הוודאות במשק עדיין גבוהה, וכך גם הריבית. שוק הנדל"ן למשל נמצא עם ירידה בהיקפי המכירות וגם שחיקה מסוימת במחירי הדירות. לכל זה אין ביטוי בשוק הקונצרני".

זבז'ינסקי מציע הסבר מעט שונה מזה של שטרנשוס לתופעה: "דווקא הגופים המוסדיים הקטינו במידה מסוימת חשיפה לאג"ח הקונצרניות, אבל הציבור המשיך להזרים כסף דרך קרנות הנאמנות. בדקנו וראינו שמשקלן בשוק הקונצרני נמצא כיום ברמת שיא היסטורית. קרנות הנאמנות הן המחזיקות העיקריות באותן אג"ח".

מנחם ממזרחי טפחות מוסיף הסברי מאקרו לריצת המשקיעים לשוק החוב. ראשית ההערכות שבנק ישראל יתחיל להוריד ריבית בקרוב, ש"מושכות את המשקיעים להגדיל החזקות בשוק הסולידי. וכן הערכות לתרחיש של שיפור במישור המדיני שיקטין את גיוסי הממשלה ואת הלחץ על ריביות השוק".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.