אם בכל שנה לקראת סוף השנה האזרחית אתם מרגישים שאתם מקבלים יותר טלפונים מסוכני ביטוח, שמציעים לכם לבדוק שוב את התיק שלכם ולבחון איפה אפשר לשפר את מצבכם, להוזיל מעט את דמי הניהול או לעבור לגוף שהצליח בשנה האחרונה לספק תשואה גבוהה יותר, אתם כנראה לא לבד. בימים אלו חברות הביטוח עובדות שעות נוספות כדי לנסות ולשכנע את הסוכנים שלכם להעביר את החסכונות ואת ההשקעות שלכם אליהן - והן מוכנות גם לשלם על כך לא מעט כסף.

● נטישת לקוחות שלא נראתה שנים ותשואות נמוכות: מה עובר על ילין לפידות?

● בגיל 81 ג'ורג' חורש יוצא לעסקה לא שגרתית. כך זה נראה מאחורי הקלעים

● ראיון | עם קפיצה של כמעט 300%, החברה מהמושב שאיבדה כמעט הכול ועכשיו עושה קאמבק

בהפניקס למשל הטיסו לאחרונה לחופשה ביורודיסני יותר מ־1,200 סוכני ביטוח ובני משפחותיהם, ובמבצע סוף השנה הנוכחי הם מציעים "בקצה העולם, במיוחד בשבילכם, את החוויה המושלמת. אתם רק צריכים לבחור איפה היא תהיה... אתם בוחרים לאן לטוס. מסע מהפנט בבאלי האקזוטית, או מסיבה שלא נגמרת באיביזה הקסומה... חוויה של פעם בחיים".

גם במגדל מספקים את: "החופש לבחור שלושה יעדים חלומיים. דובאי, פיליפינים או מונדיאל 2026, כי לכל אחד מגיע החופש לבחור, לחגוג, ליהנות להתרגש".

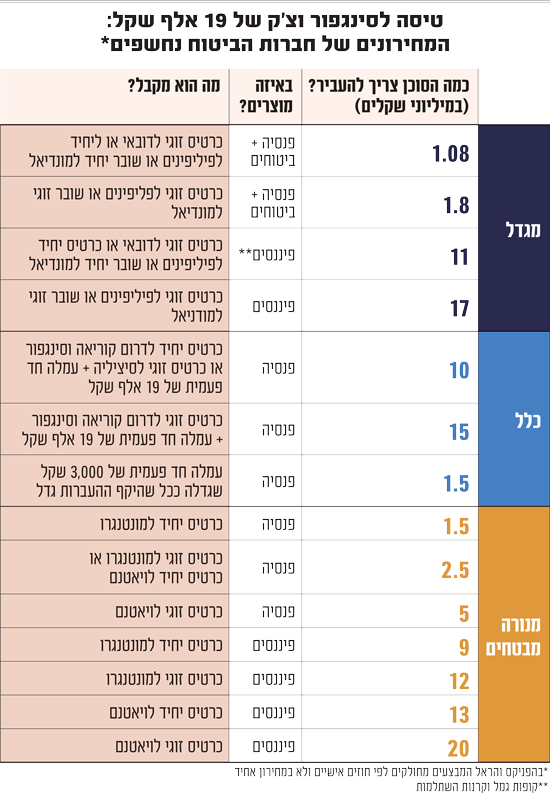

והפניקס ומגדל לא חריגות בענף. בחודש האחרון חברות הביטוח החלו לצאת במבצעים בלתי נתפסים לסוכני הביטוח: תגייסו לנו יותר כסף ותקבלו חופשות מפנקות יותר, אקזוטיות יותר ובעיקר יקרות יותר. הגיוסים יכולים להתבצע לתחומי הפעילות השונים: ביטוח, פיננסים (גמל והשתלמות) או פנסיה. כך למשל, אצל מגדל ביטוח מציעים לסוכני הביטוח כרטיס ליחיד או לזוג לדובאי, לפיליפינים או למונדיאל שיתקיים בלוס אנג'לס, אם יעבירו לקוחות בסכומים של יותר ממיליון שקל ועד 17 מיליון שקל, בהתאם להיקף תיקי הלקוחות שיעבירו. כלל מציעה כרטיס יחיד לדרום קוריאה וסינגפור למי שיעבירו יותר מ־10 מיליון שקל, או זוגי לסיציליה פלוס עמלה חד פעמית של עד 19 אלף שקל (ליותר מ־15 מיליון שקל) ו'פרס ניחומים' של עמלה של כמה אלפי שקלים למי שלא יצליחו להגיע לרף של הטיסות. גם אצל מנורה מבטחים מציעים כרטיסים למונטנגרו או ויאטנם למי שיעבירו כספי לקוחות בהיקף של 1.5 מיליון שקל ומעלה, וגם בהראל והפניקס המצב כאמור דומה, אם כי לפי גורמים בשוק, שם המבצעים מתנהלים דרך חוזים אישיים ולא באמצעות מחירון אחיד.

ואם טיסה לאיביזה לא מספיקה, חברות הביטוח מאפשרות לסוכנים גם להמיר את ההטבות הללו לכסף. כך למשל, אצל מגדל ניתן לקבל 7.5 עד 15 אלף שקל במזומן במקום הכרטיסים (יחיד או זוגי בהתאמה) ואילו במנורה אי מימוש למונטונגרו יאפשר המרה ל־7 עד 14 אלף שקל ובויטנאם 15 עד 30 אלף שקל. אצל כלל לא צוינה האפשרות להמיר את הכרטיס.

"אין חברות בלי מבצע סוף שנה לסוכנים"

"לאורך כל השנה יש מבצעים", מספרים סוכני ביטוח עימם שוחחנו. "לא כל הגופים עושים מבצע לאורך כל השנה אבל תמיד יהיו כמה מבצעים במקביל, של כמה גופים". ואכן בית ההשקעות מור למשל, הטיס בתחילת חודש ספטמבר את הסוכנים למיקונוס לסופ"ש ארוך (חמישי עד שני), ובתחילת השנה הם הטיסו סוכנים לטנריף, האיים הקנריים וברצלונה, או לחופשת סקי באירופה. אצל הראל היה מבצע בתחילת השנה (של תשלום כספי נוסף), במגדל הטיסו סוכנים לקפריסין, ל"נופש משפחות" עם עד 5 כרטיסים ואפילו בונוס של 1,000 דולר לבזבוזים ומבצע כספי לאמצע השנה.

"אין חברת ביטוח שאין בה מבצע סוף שנה לסוכנים", אומר סוכן אחר. "החל מהגדולים ועד כל החברות הקטנות". אלא שהוא מתרעם וטוען כי "זה לא שונה מכל ענף אחר, גם בחברות תרופות ובכל ענף שמבוסס על מכירות יש מבצעים".

4 שאלות שכדאי שתשאלו את הסוכן שלכם כשהוא מציע להעביר את הפנסיה

הטלפון מצלצל אחר הצהריים, סוכן הביטוח שלכם על הקו, נשמע נלהב: "יש לי הצעה מעולה בשבילך, נעביר חלק מהכסף לחברה אחרת עם תשואות מדהימות ודמי ניהול נמוכים יותר". אבל איך תדעו שהסוכן שלכם באמת עובד בשבילכם? הנה כמה שאלות שכדאי לכם לשאול.

1. איזו חברה משלמת לך הכי הרבה?

זו לא שאלה שקל לשאול, בלשון המעטה, אבל אם אתם רוצים לקבל תמונה מלאה על האינטרסים של הסוכן שלכם, עליכם לשאול אותה. סוכני הביטוח מקבלים עמלות מגופי החיסכון - אלפי שקלים על כל העברה, ומבצעים נוספים עם תנאים מרחיקי לכת. הסוכן שלכם להציג לכם מסמך הנמקה שמפרט את הגופים שאיתם הוא עובד ואת גובה העמלות שהוא מקבל.

2. האם המסלול המוצע מתאים לרמת הסיכון?

בזמן שרבים מהחוסכים אוהבים להסתכל על תשואות בבחירת מסלול השקעה, פרמטר לא פחות חשוב הוא פרופיל הסיכון שלכם - עד כמה הם יכולים לספוג תנודתיות לאורך זמן. אם ירידה של 20% בתיק תגרום לכם למשוך את הכסף, אין טעם להמר בגדול על מסלול S&P 500 למשל. למרות שהוא ידוע בתשואות הגבוהות שלו לאורך זמן, הוא הפגין גם בתקופות שונות ירידות של עשרות אחוזים. כל שינוי בתיק שלכם צריך להתאים ליכולת שלכם לספוג סיכון לאורך זמן. כאשר כלל האצבע הוא שככל שהסיכון גבוה יותר, כך גם התשואה הפוטנציאלית גבוהה יותר.

3. מה יהיו דמי הניהול?

בניגוד לתשואות שלא ניתן לצפות, דמי ניהול הם נתון ברור וניתן למיקוח. לעיתים ניתן להפחית אותם גם בלי לעבור גוף. בפנסיה, הפערים בדמי הניהול יכולים להגיע לאלפי שקלים בקצבה החודשית שיקבל החוסך. כיום, דמי הניהול תחרותיים ונמוכים. במקום לקבל דמי ניהול מקסימליים של 6% מההפקדות ו־0.5% ניתן לקבל גם תנאים של 1% וקצת על ההפקדות ו־0.15% מהכסף הצבור (מהצבירה). אם יש לכם מספיק כסף בחשבון כנראה שכל החברות ירצו שתישארו אצלן וייתנו לכם תנאים טובים יותר. כשהסוכן שלכם מציע לכם לעבור לגוף עם דמי ניהול נמוכים יותר, לפעמים כדאי לבקש ממנו לנסות להוזיל את דמי הניהול בגוף הקיים.

4. האם הכיסוי הביטוחי ייפגע?

בקרן הפנסיה יש רכיבים ביטוחיים חשובים - אובדן כושר עבודה ופנסיית שארים. מעבר בין גופים עלול לשנות את התנאים וכדאי לבחון זאת, בפרט אם המצב הבריאותי שלכם לא תקין.

חברות הביטוח משלמות יותר מבתי ההשקעות

ובכל זאת, משיחות עם גורמים שונים עולה כי בתי ההשקעות, פרט למור, נמצאים מחוץ למשחק על ליבם של הסוכנים, לפחות כשמדובר בטיסות. אנליסט, ילין לפידות ומיטב לא פרסמו מבצעי סוף שנה, ואצל אלטשולר שחם, מספרים הגורמים, המבצעים מפציעים לעיתים רחוקות. אמנם עדיין בתי ההשקעות מציעים כמובן עמלות של אלפי שקלים על העברת כל לקוח, אך מדובר לרוב בסכומים נמוכים יותר מאשר בחברות הביטוח.

השאלה המתבקשת היא כמובן, האם הסוכן שלי יכול לעמוד בפיתוי של טיסה זוגית אקזוטית כשהוא בוחן את התיק שלי? התופעה של הזזת כספי לקוחות בהתאם לעמלות זכתה לכינוי "טוויסטינג". סוכן הביטוח מעביר את כספי הלקוחות שלו, נהנה מעמלה בהתאם לגובה התיק (עמלת היקף), בנוסף לתגמול שוטף. אחרי תקופה קצרה, של כשנתיים, הוא יכול להעביר את כספי הלקוחות לחברה אחרת ולהתחיל את הסיבוב מחדש.

"מבצעי הטיסות זה חלק מהעיוותים בתעשייה שלנו", אומר סוכן ביטוח בשיחה עם גלובס. "חופשה בלוס אנג'לס, באינדונזיה או כרטיס למונדיאל, תחשוב איזה שווי יש לזה. זה יוצר הטייה בעייתית, כי בת הזוג אומרת לסוכן 'אף פעם לא היינו בדובאי אז קח אותי לשם, ואז הסוכן ימכור דווקא את החברה הזו. כל החברות עושות את זה".

"תחשוב שסוכן שימכור ב־15 מיליון ב־4 חודשים, יקבל כ־120 אלף שקל עמלת היקף (העמלה על ניוד כספי לקוחות. נ"א) פלוס בונוס 19 אלף שקל עמלה חד־פעמית על המבצע, פלוס כרטיס זוגי לקוריאה לטיול בשווי של עוד כמה עשרות אלפי שקלים", מבהיר את התמונה סוכן אחר.

אבל כמה סוכני הביטוח מצליחים להגיע לאותם יעדים שקבעו החברות? התשובות בענף סותרות. לדברי אחד הסוכנים עימם שוחחנו: "על מנת לעמוד במבצע כזה או אחר, אותו סוכן צריך למכור רק לאותה החברה. היעדים הם מספרים ש־80% מהסוכנים מוכרים בשנה וחצי, כך שהמבצעים ברובם לא ריאליים לסוכן הבודד, אלא לבעלי סוכנויות גדולות ובתי סוכן". מנגד, סוכן אחר טוען: "בוא נגיד כך, הם ממלאים לטיולים לפחות חצי מטוס, כבר ראיתי חברות שהוציאו 2 מטוסים ליעד".

עמלות של 12 מיליארד שקל ב־2024

עד כמה ההטבות הללו משפיעות על הסוכנים? מנהל בכיר באחד מגופי החיסכון אומר לגלובס ש"הרבה סוכנים אומרים לי 'אבל מגדל משלמת פי 2 ויותר ממך אז ברור שאני אעביר אליה לקוחות',". עוד הוא מציין ש"זה קורה הרבה יותר בפנסיה, כי שם התקשורת לא מפרסמת את התשואות בהבלטה כל חודש, לא מדברים על זה בשולחן המשפחה בבית, והציבור פחות רגיש לתשואה".

מנהל של קרן נאמנות, שאינו משווק מבצעים לסוכנים מתבטא בחריפות. לדבריו, "זו הרעה החולה של הענף. העמלות והמבצעים מייצרים תנועת כספים שלא אמורה לקרות. מבחינת הציבור אין שום סיבה כלכלית לדילוגים האלו בין הקופות, ומבחינת מנהלי הגמל גיוס רב באמצעות תגמול סוכנים זהו ניצחון פירוס, כי כספי הלקוחות של סוכני הביטוח הם כחומר ביד היוצר ומנותבים אחת לשנתיים לגוף שישלם את העמלה על העברת הכספים".

בינתיים, הרגולטור, רשות שוק ההון, מתקשה למצוא פתרונות לבעיה. בתחילת השנה ועדה של משרד האוצר שמה על הכוונת את מודל התגמול של סוכני הביטוח: "תגמול הסוכנים המתקבל בעיקר מהגופים המוסדיים, המהווים גם את יצרני המוצרים הנמכרים על ידי הסוכן, אינו מוביל את הסוכן בהכרח לפעול לטובת הצרכן תוך שמירה על אובייקטיביות, ובשל כך טובת הצרכן לעיתים נפגעת", קבעה הוועדה, והמליצה לשנות את מבנה התגמול של סוכני הביטוח כך שהמבוטחים ישלמו להם ישירות עמלה אחידה, במקום חברות הביטוח. בינתיים, אנחנו עוד רחוקים משינוי.

גורם בכיר בשוק מציין ש"אמנם בעיית המבצעים נכונה, אך אינה העיקרית. הבעיה הבסיסית היא שסוכן מקבל 6,000 שקל על צירוף לקוח ואחרי שנתיים מעביר אותו לגוף אחר ומקבל שוב עוד 6,000". כך, בשנת 2024 סוכני הביטוח נהנו מעמלות בהיקף של כ־12 מיליארד שקל, זינוק של 25% ביחס לשלוש שנים קודם לכן, שנת 2021.

"מי שרוצה לשמור על הלקוחות יהיה הגון"

לטענת סוכני הביטוח הם מחוללי התחרות בענף ולכן גם מוזילים את דמי הניהול וגורמים לחברות הביטוח ולבתי ההשקעות להיות טובים יותר. סוכנים רבים מתעקשים שרק טובת הלקוחות לנגד עיניהם שכן אחרת לקוחות יעזבו אותם. בשיחות עם גלובס הם מביאים לצורך כך ראייה: "חברות הביטוח משלמות בונוס גבוה יותר. מנגד, למרות שאנליסט לא מוציאים לחו"ל ולא נותנים יעדים לבונוסים כספיים, הם עדיין המגייס מספר אחת השנה. זה מלמד על כך שהטיית אנשי המקצוע מוגבלת והגיוסים הולכים לגופים שמובילים בביצועים.

"בסוף איש מקצוע הגון, שרוצה לשמר את הלקוחות שלו לאורך שנים, יעדיף להעביר לגוף טוב ולשמור את הלקוחות שלו מרוצים, להרוויח יותר, ולממן לעצמו את החופשות בלי טובות של חברות ביטוח וטיולי סוכנים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.