טיוטת תקציב המדינה וחוק ההסדרים לשנת 2026 התפרסמה בימים האחרונים על כל תוכניותיה, וכמו תמיד עולה השאלה מי יהיו "המרוויחים" ו"המפסידים" של התקציב. בעוד שתקציב 2025 כלל שלל גזירות מס כדי למלא את הקופה, התקציב הבא מצטייר על פניו ככזה שמיטיב עם הציבור, במיוחד בתחום מס ההכנסה. אך האם התקציב כולל בעיקר בשורות, ומי יידרש לשלם את הסכומים שיגרעו מקופת המדינה?

● חוק ההסדרים ל־2026 מציע: טסט לרכב כל שנתיים

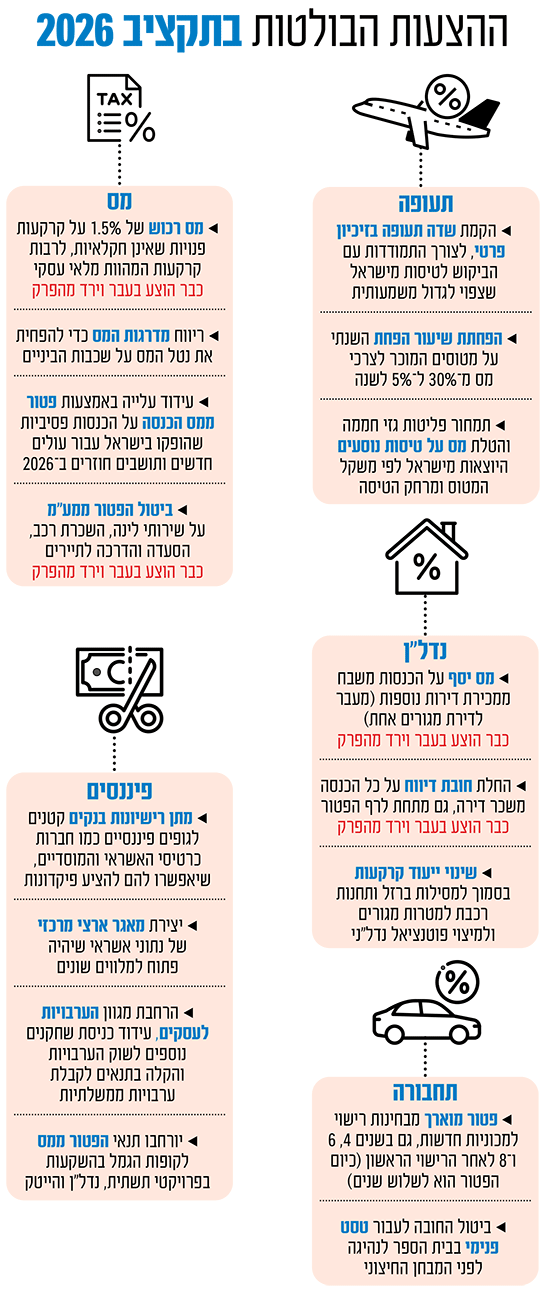

● מס חדש וייעול תקציבי האבטחה: המהלכים מטיוטת חוק ההסדרים שישפיעו על התעופה

הנטו בתלוש השכר של מעמד הביניים יגדל

אחת הגזירות המרכזיות של תקציב 2025 הייתה הקפאת מדרגות המס ונקודות הזיכוי למשך שלוש שנים. התוצאה הישירה הייתה עליית המס בממוצע בין 3.5%-4% בכל שנה לפי קצב האינפלציה. כעת, במסגרת הפרק הפיסקלי של התקציב, מבקש שר האוצר בצלאל סמוטריץ' להתאים ולהרחיב את מדרגות המס, כך שהמדרגות הגבוהות יותר יחולו על בעלי הכנסות גבוהות יותר מאלה שנכנסות לגדרן כיום.

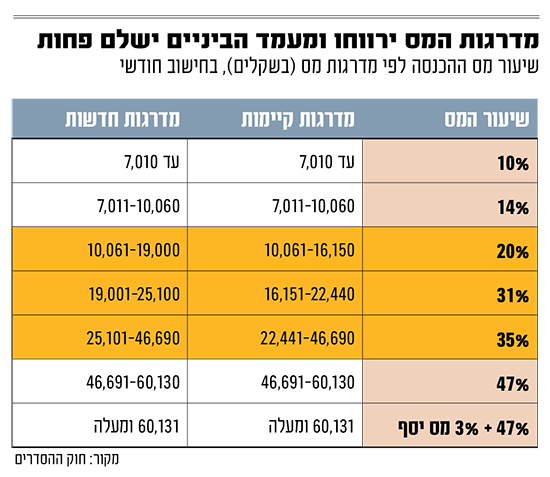

בישראל קיימות שבע מדרגות מס, החל מ־10% למס הכנסה ברמות השכר הנמוכות (כ־7,000 שקל בחודש) ועד 50% ברמות השכר הגבוהות (כ־60 אלף שקל בחודש). על פי טיוטת התקציב, שיעורי המס יתואמו ויורחבו באופן שיביא לריווח מדרגות המס ולהפחתת נטל המס לשכבות הביניים.

במסגרת התיקון, טווח ההכנסה השנתית החייב במס בשיעור של 20% יוגדל מ־193,800-120,721 שקל ל־228,000-120,721 שקל; טווח ההכנסה השנתית החייב במס בשיעור של 31% יוגדל מ־269,280-193,801 שקל ל־301,200-228,001 שקל; וטווח ההכנסה השנתית החייב במס בשיעור של 35% יחל ב־301,201 שקל במקום 269,281 שקל.

מבנה מדרגות המס מבטא את העיקרון שלפיו נטל המס צריך להתחלק באופן מדורג, תוך מתן הקלה יחסית לבעלי הכנסות נמוכות ובינוניות, והטלת נטל גבוה יותר על בעלי הכנסות גבוהות. הרקע לתיקון המוצע הנה העובדה כי בעלי הכנסות בינוניות מגיעים מהר יחסית למדרגות מיסוי גבוהות, וביחד עם תשלומים נוספים, בהם ביטוח לאומי, משלמים למדינה כמעט מחצית משכרם החודשי.

בדברי ההסבר לריווח מדרגות המס מוסבר, כי במצב הקיים שיעורי המס עולים באופן תלול יחסית כך שבעלי הכנסה ברמות הביניים מגיעים למס שולי גבוה יחסית, גם בהשוואה לממוצע ה־OECD. כך למשל, המס השולי של משתכרים בשכר הגבוה מעט מ־16 אלף שקל בחודש עומד על 32%, וביחד עם תשלומי העובד לביטוח לאומי מדובר על כ־43% - שיעור מס שולי גבוה מהמומלץ לגבי בעלי הכנסות בטווח הזה.

התיקון ישפיע על הכיס של בעלי ההכנסות בטווח הרלוונטי ויגדיל את הנטו בתלוש השכר עבור משפחות מהמעמד הבינוני במאות שקלים בחודש, אך הכוכבית שחלה מעל התוכנית עלולה לאיין אותה: השינוי מותנה בהחזרת מס רכוש על קרקעות פנויות - מס שנוי במחלוקת שעלול להיתקל בהתנגדות בשלבי החקיקה ולהיות מפוצל מחוק ההסדרים.

מה הסיכוי שהצעד באמת יעבור? על פניו, אין אף לובי או פוליטיקאי שירצה לסכל את ההטבה לציבור, אך ההקלה במס כרוכה בהתנגדויות שצפויות לבוא מעולם המקרקעין. גם במשרד האוצר, שלא פעם ניסה להעביר את ההצעה להטיל מס על קרקעות, יודעים שההיתכנות הפוליטית לכך לא גבוהה. מנגד, הטלת המס לא מסובכת טכנית, מכיוון שכבר קיים מס כזה - שהופחת בשנת 2000 לרמה של 0%.

עו"ד רו"ח רחלי גוז־לביא, שותפה מנהלת ושותפת מסים בכירה בעמית פולק מטלון ושות', מציינת כי "הרחבת מדרגות המס מתקנת בפועל את העיוות שנוצר בשל הקפאת עדכוני המדרגות, הקפאה שהעלתה את נטל המס על עובדים באופן שקט. כלומר, המהלך הוא במידה רבה השבת מצב שיוויוני יותר, ולא הפחתת מס 'טהורה'. עם זאת, ההקלה מותנית במקור תקציבי מבוסס מס רכוש - מס שנוי במחלוקת, בעל סיכונים פוליטיים ותפעוליים. יתרה מכך, הטלת מס רכוש לבדה אינה מייצרת היצע: ללא קיצור הליכי תכנון, מתן היתרים והסרת חסמים, המס עלול להפוך לכלי ענישה בלבד ולהתגלגל לעליית מחירי דירות, במקום להאיץ בנייה".

מס רכוש: המדינה מרוויחה, מי מפסיד?

מס הרכוש חוזר לשולחן כדי לממן את העלות השנתית הצפויה מהשינויים במדרגות המס - כ־5 מיליארד שקל - ועלויות נוספות שמצטברות, בהן עלויות המלחמה והגירעון הגבוה.

המס, שבוטל כאמור לפני כ־25 שנה, הושת על בעלי קרקעות בגין קרקעות פנויות שפחות מ־30% מזכויות הבנייה שלהן נוצלו. הוא הגיע ל־2.5% משווי הקרקע לשנה או מינימום של 1.2% אם היא רשומה כמלאי עסקי. לפני כשנה וחצי הקימה הממשלה צוות לבחינת יישום מס רכוש על מקרקעין פנויים, אשר המליצה על החזרתו.

אם לא יפוצל מחוק ההסדרים, מס הרכוש יוחל החל משנת המס 2026. הוא יוטל על קרקע ריקה שאינה חקלאית, לרבות קרקעות שמהוות מלאי עסקי, בשיעור של 1.5% משווי הקרקע. הליך השומה יתבסס על שומה עצמית שתוגש על ידי הנישום באמצעות שמאי מקרקעין מטעמו באופן מקוון. בממשלה מקווים שהמס יניב כ־8 מיליארד שקל בשנה ויעודד בנייה על קרקעות פנויות.

לדברי אומיד עודד סולימני, שמאי מקרקעין ולשעבר מ"מ יו"ר לשכת שמאי המקרקעין, "מס רכוש על קרקע הוא מס צודק ונכון. היצע הקרקעות הזמינות לבנייה למגורים מוגבל ומוחזק על ידי גורמים בעלי יכולת פיננסית גבוהה - יזמים וקבלנים. קרקעות אלו נותרות ריקות מתוך מטרה לשלוט בהיצעים ובעליית הערך הכלכלי, מה שמגביל את היצע הקרקעות לבנייה ותורם לעלייה של מחירי הדיור לטובת מעטים על חשבון כלל הציבור. המס צפוי להגדיל את היצע הקרקעות ולהוביל לירידת המחיר של הקרקע".

עוד לדבריו, "ירידת מחיר הקרקע כשלעצמה היא התפתחות חיובית לצרכני הדיור: קרקע זולה יותר משמעותה עלות הקמה נמוכה יותר לדירה, ומכאן פוטנציאל למחירי דירות נמוכים יותר. מעבר לאמור, תרומתו העיקרית של המס למאקרו היא דרך שוק הדיור: התמתנות במחירי הדיור תוריד את מדד המחירים לצרכן (שבו לדיור משקל ניכר)".

סולימני מעריך כי "במספרים גסים, פוטנציאל ההכנסה השנתית ממס הרכוש נאמד בגבולות ה־8 מיליארד שקל - ועוד היד נטויה. מי שמרוויח זו מדינת ישראל, כי בסופו של דבר המטרה של הדבר היא לעודד בנייה במצב של שוק דיור במשבר, וניסיון העבר מלמד שחיזוקים חיוביים לא עזרו (כדוגמת הקלות במס שבח בהוראת שעה)".

מהצד השני, מטבע הדברים, התוכנית לא פופולרית בקרב בעלי הקרקעות. "המפסידים מהחזרת המס הם בעלי קרקע, יזמים וקבלנים, שיושבים על הקרקעות לבנייה רוויה, שולטים בהיצעים ורואים כיצד ערך הקרקע שלהם עולה בטווח הארוך", מסביר סולימני.

עו"ד (רו"ח) שלומי לזר, שותף, משרד המס מאיר מזרחי עם א. רפאל, סבור כי המפסידים הגדולים יהיו כלל הציבור ולא רק בעלי הקרקעות - שכן להערכתו, בניגוד להערכות האוצר, המס יוביל לעליית מחירים. "בענף הבנייה הטלת מס רכוש על קרקעות תביא לעלייה במחירי הדירות בישראל, שכן אין ספק שברגע שהמס מוטל על מלאי עסקי, הוא ממילא יתומחר ויוטל על הצרכן הסופי".

לדברי לזר, "בהמשך הליך החקיקה יש לאבחן בין קרקע המהווה מלאי עסקי לרכוש קבוע, ובכל מקרה לקבוע כי המס יוטל על קרקע שניתן לבנות עליה. זאת מאחר שיש מקרים רבים שבהם עקב מגבלות תכנוניות לא ניתן לבנות על הקרקע. בעבר ניתן פטור ממס רכוש לקבלנים על תקופת הבנייה ובמשך שלוש שנים, ויש לשקול לאמץ פטור זה גם כעת".

עד לביטול מס הרכוש, אומר לזר, הגבייה ממנו עמדה על כמיליארד שקל בשנה. "בניגוד לעמדת משרד האוצר, יש להניח שיידרש כח אדם משמעותי ושעות עבודה רבות לטפל בהטלת המס וגבייתו, ולכן יש ספק רב בתרומה האמיתית של מס הרכוש לתקציב", הוא אומר.

תקציב של "העברת נטל בין הכיסים"

על אף ההקלה במדרגות המס, לזר לא רואה בתקציב הנוכחי תקציב מקל. "התוכנית הכלכלית החדשה כוללת הטבת מס אחת המכוונת למשפחות מהמעמד הבינוני ומספר גזירות המכוונות בעיקר לענף הבנייה ולענף התיירות, הכוללות בין היתר ביטול מע"מ בשיעור אפס על שירותים לתיירים, הפחתת שיעור הפחת על מטוסים וכתוצאה מכך עלייה בסכום המס שישלמו חברות הרוכשות מטוסים חדשים, והטלת מס חדש על פליטה של גזי חממה בטיסות - שיש להניח שיגולגל ברובו אל הצרכן".

"בשורה התחתונה", מוסיפה עו"ד גוז־לביא, "החבילה הפיסקלית המוצעת לא מגדילה את העוגה אלא בעיקר מחלקת אותה מחדש. היא מבקשת לממן ריווח של מדרגות המס באמצעות הטלת נטל חדש על קרקע פנויה, תעופה ותיירות. יש כאן מהלך של העברת משאבים בין מגזרים: הקלה למקבלי שכר בינוני־גבוה, מול עלויות חדשות למחזיקי קרקעות, חברות תעופה וענף המלונאות והתיירות. במקביל, ביטול מע"מ אפס לתיירים והטלת מס טיסות מפחיתים את תחרותיות ישראל כיעד תיירותי. כמו כן, הארכת תקופות הפחת במטוסים מגדילה הכנסות למדינה אך מכבידה על השקעות בענף רגיש.

"זו לא תוכנית צמיחה. כדי לייצר צמיחה אמיתית נדרשת ודאות רגולטורית, האצת תכנון ותמריצים להשקעה - לא רק העברת נטל בין כיסים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.