הבורסה בתל אביב לא עוצרת. השבוע שבר מדד ת"א 35 את שיאו בפעם ה־47 מתחילת השנה, והשלים עלייה של 43% - בצמרת התשואות העולמית של הבורסות ב־2025. על רקע זה, פרסמה הבורסה לניירות ערך עצמה תוצאות כספיות יוצאות דופן, מהן ניתן לראות עד כמה מכונת הרווחים שלה הולכת ומאיצה ככל שהשנים חולפות.

● 46 שיאים מתחילת השנה: הבורסה בתל אביב התנתקה מוול סטריט, וזה השתלם למשקיעים

● השקל שובר שיא חדש, והמומחים תוהים: לאן הוא יכול להגיע

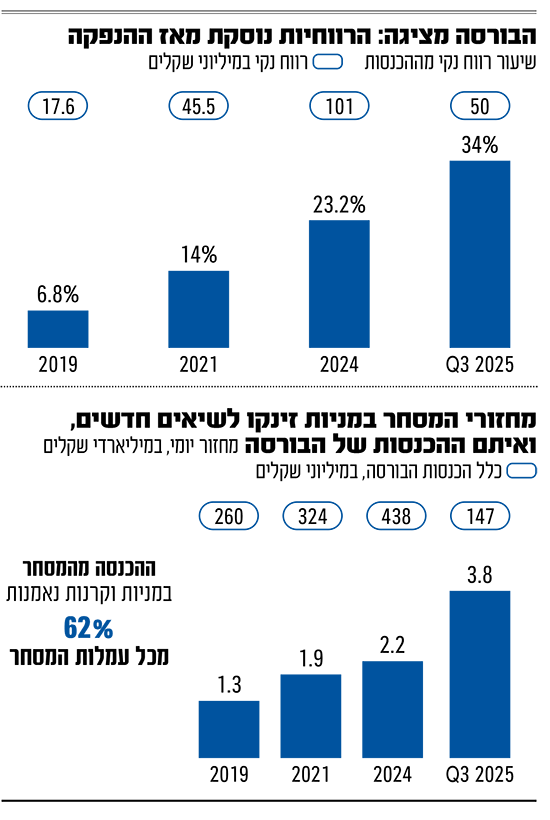

שיעורי הרווח הנקי של הבורסה זינקו בשנים האחרונות, מרמה של 6.8% מההכנסות בשנת 2019 לרמת רווחיות המאפיינת בדרך־כלל חברת הייטק - 34% ברבעון השלישי של 2025.

במספרים, ברבעון השלישי הבורסה רשמה רווח נקי של 50 מיליון שקל (כפול מברבעון המקביל אשתקד), ובשלושת הרבעונים הראשונים של השנה הרוויחה 130 מיליון שקל (עלייה של 70%). הרווח ברבעון השלישי לבדו גבוה מהרווח שהציגה הבורסה בכל שנת 2021, שהסתכם ב־45.5 מיליון שקל, וכמעט פי 3 מהרווח בשנת 2019 (שעמד על 17.6 מיליון שקל).

הכנסות הבורסה צומחות אף הן בשיעור מהיר, עם עלייה של 35% ברבעון האחרון לסכום של 147 מיליון שקל (ו־414 מיליון שקל מתחילת השנה).

הדבר נובע, בין היתר, מהעלייה המרשימה במחזורי המסחר בשנים האחרונות שממנה נהנית הבורסה, כשחקן יחיד בתחומה בישראל, הודות לעמלות מסחר הולכות וגדלות. הציבור הרחב רואה מדי חודש את התשואות המרשימות של המדדים בישראל ומצטרף למסחר בהובלת משקיעי הריטייל. אלה הזרימו לשוק המניות מתחילת השנה כמעט 11 מיליארד שקל, פי 10 לעומת התקופה המקבילה אשתקד. לצידם גם המשקיעים הזרים רכשו מתחילת השנה מניות בהיקף של 6.4 מיליארד שקל, כמעט פי 3 מאשר בתקופה המקבילה בשנה שעברה.

התוצאה היא זינוק עצום בהיקפי המסחר בבורסה בשנים האחרונות. זה מתגלגל היטב לשורה העליונה של הבורסה, שמרוויחה שברירי אחוזים מכל פעולה. מאחר שהמספרים גדולים, כל שבריר הופך להרבה כסף. כך, הבורסה לוקחת עמלה של 0.01% "בלבד" מכל פעולה שמתבצעת במניות. אלא שמחזור המסחר היומי במניות זינק בשנים האחרונות מ־1.3 מיליארד שקל בשנת 2019 ל־3.3 מיליארד השנה, וברבעון האחרון אף המשיך לעלות ל־3.8 מיליארד שקל - זינוק של פי 3 בתוך פחות מעשור ושיא כל הזמנים כמובן. הכנסות מעמלות המסחר מהוות את הנתח העיקרי מהכנסות הבורסה (37%) וזאת בהשוואה ל18% מדמי רישום ואגרות, 26% לשירותי מסלקה ו-19% ל"הפצת מידע ושירותי קישוריות".

כשסוכמים את 186 ימי המסחר בתקופה הזו מדובר במחזור מסחר מצטבר של יותר מ־600 מיליארד שקל. אם כך לא מפתיע שהכנסות הבורסה מהתחום הזה לבדו זינקו מתחילת השנה ב־40% לסכום של 61 מיליון שקל. ברבעון האחרון הזינוק מרשים עוד יותר: 61% לסכום של 23.3 מיליון שקל. גם בתחום קרנות הנאמנות נרשם זינוק של קרוב ל־30% בהכנסות מעמלות מסחר.

במקביל, החליטה הבורסה בשנה האחרונה להעלות את המחירים שהיא גובה מהמשתמשים בשירותיה. על פי הצפי שלה מהשנה שעברה, העלאת התעריפים תוביל לתוספת עמלות של 11 מיליון שקל בשנה זו, ועד ל־44 מיליון שקל בשנת 2027.

סוד הקסם: המנוף התפעולי

"סוד הקסם" של הבורסה הוא לא רק גידול בהיקפי המסחר אלא גם המנוף התפעולי של החברה. הכוונה היא לשאלה כמה גידול בהכנסות משפיע על שורת הרווחים. בניגוד לחברות מזון שצריכות לפתוח סניפים חדשים ולהעסיק עוד מנהלים ועובדים לכל סניף, ולשנע מוצרים, הבורסה דומה יותר לחברת הייטק או בתי השקעות.

באלו אין הבדל מהותי מבחינת האופרציה התפעולית הנדרשת לניהול של למשל 20 מיליארד שקל או 100 מיליארד שקל. כך גם אצל הבורסה, ברגע שהאופרציה עובדת, החל מרמת הוצאות קבועות מסוימות אין עלייה משמעותית בהוצאות, וזו לא עולה יחד עם הגידול בהכנסות. ברגע שהמערכת "רצה" היא יכולה לספוג היקף כספי גדול בהרבה ולכן עלויות התפעול עולות בקצב איטי בהרבה. לכן, כל הגידול בהכנסות יורד כמעט במלואו לשורת הרווח.

ניתן לראות זאת בקלות בתוצאות. ברבעון השלישי השנה הכנסות הבורסה זינקו כאמור ב־35%, אך ההוצאות עלו רק ב־7%. לכן, הרווח התפעולי (לפני הכנסות מימון) יותר מהוכפל וזינק ב־109% והרווח הנקי טס ב־92%.

בעלי המניות והבכירים שהרוויחו בגדול

מי שחוגגים את הזינוק בתוצאות הם בעלי המניות של הבורסה בתל אביב. זו הונפקה בשנת 2019 לפי שווי של 710 מיליון שקל, וכיום השווי שלה מתקרב ל־8 מיליארד שקל (תשואה של יותר מפי 10). את הזינוק הנחשוני במניה ניצלו בעלי המניות הגדולים בבורסה עד לאחרונה - הקרנות הזרות מניקיי ונובו נורדיסק - כדי למכור מניות תמורת 1.1 מיליארד שקל ו־200 מיליון שקל, בהתאמה.

השתיים השקיעו בבורסה לפני כשבע שנים, לפי שווי חברה של 550 מיליון שקל, כחלק ממהלך שהוביל מנכ"ל הבורסה איתי בן זאב להוצאת רוב מניות הבורסה מידי הבנקים, והעברתן לידי בעלי מניות זרים ערב הנפקתה לציבור.

המנכ"ל בן זאב עצמו מחזיק כיום ב־3.7% ממניות חברת הבורסה, בשווי של 290 מיליון שקל, וזאת לאחר שמימש אשתקד אופציות למניות תמורת 41 מיליון שקל. במילים אחרות הוא מורווח כ־250 מיליון שקל על הנייר, לא כולל חלקו בדיבידנדים שחילקה הבורסה והשכר שקיבל.

במקביל, מספר בכירים בבורסה נפגשו לאחרונה עם הכסף. שבעה מהם מימשו אופציות ומכרו מניות בהיקף של יותר מ־70 מיליון שקל, וברווח לבכירי הבורסה של כ־52 מיליון שקל. בין המממשים נמצא יו"ר הבורסה, פרופ' יוג'ין קנדל, שמכר מניות בתמורה ל־10 מיליון שקל, אורלי גרינפלד, סמנכ"לית בכירה ומנהלת מחלקת הסליקה, שמכרה ב־14 מיליון שקל, וכן יניב פגוט, סמנכ"ל בכיר ומנהל מחלקת המסחר בבורסה, שמכר מניות בסכום דומה.

עוד במוכרים אורי שביט, סמנכ"ל בכיר ומנהלת מחלקת טכנולוגיות, מידע ותפעול, שמימש מניות תמורת 12.7 מיליון שקל. ברשימה גם סמנכ"לית התקשורת התאגידית, לירן גורדון, שמכרה מניות בתמורה ל־8.5 מיליון שקל, וכן יהודה בן עזרא, סמנכ"ל בכיר ומנהל מחלקת הכספים והמינהל, שמימש ב־7.4 מיליון שקל.

גם מיליארדר הגידור האמריקאי ביל אקמן, ואשתו נרי אוקסמן, מורווחים היטב על השקעתם במניית הבורסה בתחילת 2024. בני הזוג רכשו כמעט 5% מהמניות ב־95 מיליון שקל ומחזיקים כעת במניות בשווי כ־390 מיליון, לא כולל דיבידנדים שקיבלו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.