"אני בשוק ההון כבר כמעט 35 שנה, אבל לא תכננתי בכלל להיכנס לזה. אחרי תואר בכלכלה התחלתי בזירת מסחר כמבצע בבורסה, בימים שעוד היה דבר כזה. יש לי חיבה לספורט, זה היה אקשן מאוד מעניין וצבעוני וזה משך אותי", אומר בחיוך תמיר פרדר. מאז הוא הספיק להיות מנהל השקעות ראשי של פסגות וכשהיא התפרקה עבר לאקסלנס, בית ההשקעות של הפניקס.

● אפל בחרה בג'מיני, והשווי של גוגל מזנק לראשונה מעל 4 טריליון דולר

● האם יש בועה? 440 מיליארד דולר שעלולים להיראות כמו הימור

לפני כחצי שנה התמנה לאסטרטג השקעות ראשי בבית הסוכן רימונים שמפעילה 150 סוכני ביטוח, ו"מפקחת" על כ־10 מיליארד שקל לדבריו, כשהוא מציין שבשנה האחרונה החברה גייסה 2.5 מיליארד שקל ובשנה הקרובה היא מקווה לגייס 3 מיליארד שקל נוספים. במקביל, פרדר חבר בוועדת ההשקעות של קופת הגמל של עובדי התעשייה האווירית, שמנהלת כיום שלושה מיליארד שקל.

"שילוב נדיר של רווחים חזקים וריבית יורדת"

אחרי שלוש שנים חזקות כל כך בשווקים, פרדר אמביוולנטי באשר לשוקי המניות. הוא מסביר שיש הצדקה לעליות אך ש"השווקים גם בארצות הברית וגם בישראל מתומחרים ברמות גבוהות, אפילו גבוהות מאוד", הוא מזהיר. "השוק משקף ציפיות אופטימיות, והוא מתומחר לשלמות - אין יותר מידי מרווח לטעויות, למרות שהשווקים לא מתים מזקנה".

לדבריו, לפחות על הנייר, "אנחנו נמצאים היום בסביבה מאקרו־כלכלית מאוד תומכת לשוקי המניות, אפילו סביבה חריגה לטובה במונחים היסטוריים". לדבריו, שני גורמים מרכזיים משפיעים על מחירי המניות: קצב צמיחת הרווחים של החברות וגובה הריבית, "ושניהם כרגע פועלים בכיוון החיובי - רווחי החברות צומחים בקצב גבוה מהממוצע ההיסטורי, והריבית נמצאת במגמת ירידה. בדרך כלל כשהכלכלה חמה יש העלאת ריבית. הפעם יש שילוב נדיר יחסית של צמיחת רווחים חזקה וגם ריבית במגמת ירידה".

פרדר פחות רואה סיכון למיתון בשנה הקרובה, אבל לדבריו יכולה להיות האטה בקצב צמיחת הרווחים. "השוק האמריקאי מרוכז מאוד בענקיות הטכנולוגיה ואלה נמצאות בהשקעות ענק בתחום ה־AI (בינה מלאכותית). נקודת המפתח לשנה הבאה היא השאלה כמה השוק עוד יפגין סבלנות כלפי תקופה שבה ההשקעות עדיין מניבות תזרים מזומנים שלילי ועדיין לא מתורגמות לתזרים מזומנים חיובי. המשקיעים קונים היום במידה רבה אופציות על העתיד".

באשר לשוק הישראלי, מוסיף פרדר, נוסף עוד וקטור חיובי שלישי - ירידה חדה בפרמיית הסיכון. "השוק הישראלי עלה ב־90% מאז מבצע הביפרים (בספטמבר 2024, נ"א), זה מהלך יוצא דופן. חזרנו לפרמיית סיכון דומה לערב 7 באוקטובר". אלא שהוא חושש שכעת "האפסייד האפשרי הנוסף מירידת פרמיית הסיכון הוא יחסית מוגבל. יכולות להיות התפתחויות חיוביות נוספות, כמו נפילת המשטר באיראן או הסכמי אברהם חדשים, אבל יש גם סיכונים. השוק הישראלי כבר לא זול ומגלם הרבה אופטימיות".

בחצי צחוק הוא מוסיף ש"רוב מנהלי ההשקעות מאוד מאוד אופטימיים על ישראל. אני מבין למה, אבל כשיש אופטימיות יתר, זה גם גורם סיכון - כולם בפוזיציה יחסית גבוהה בישראל". לכן, אם בשנה שעברה פרדר המליץ על הטייה לישראל, היום הוא רואה את החלוקה האופטימלית כ־60% חו"ל מול 40% ישראל. "זה עדיין לא מעט לישראל" הוא מציין.

סקטורים ומניות מומלצים

בארץ

תקשורת

אנרגיה ירוקה

נדל"ן מניב

להתרחק: נדל"ן למגורים

בארה"ב

פיננסים

תשתיות

"ארה"ב יכולה להפגין תשואת חסר"

כשאנחנו מבקשים מפרדר לבנות תיק השקעות מותאם להיום הוא מקדים להצהיר ש"אני לא חסיד של תזמון שוק. אין לי המלצה להוריד מניות כי אני מספיק מנוסה לדעת שזה לא עובד. אבל אני כן חושב שצריך לבנות את התיק בצורה שונה מהשנה־שנתיים האחרונות".

מעבר להורדת משקל לישראל, ברכיב של חו"ל הוא ממליץ לפזר השקעות בצורה משמעותית גם מחוץ לארה"ב. "בשנים האחרונות רוב הגופים השקיעו 90% ויותר מהחו"ל שלהם בארה"ב. כעת אני חושב שצריך פיזור רחב שכולל גם אירופה, שווקים מתעוררים, סין ויפן. אחרי הרבה שנים של ביצועים עודפים משמעותיים של ארצות הברית מול שאר העולם, ראינו השנה שארצות הברית עשתה פחות טוב מרוב העולם. אני חושב שתשואת החסר הזו יכולה להימשך".

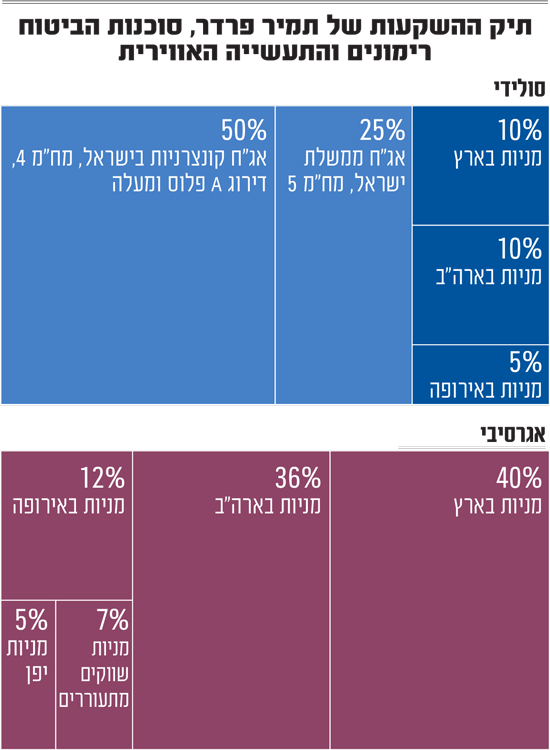

כך, למשקיע סולידי הוא מציע תיק שכולל השקעה של 10% במניות בישראל, עוד 10% במניות בארה"ב ו־5% באירופה. לאג"ח ממשלת ישראל הוא מקצה 25% מהתיק במח"מ (משך חיים ממוצע 5 שנים), ואת 50% הנותרים הוא מקצה לאג"ח קונצרניות בישראל, במח"מ 4, בדירוג A פלוס ומעלה.

עבור משקיע אגרסיבי הוא מציע תיק שכולו מניות. 40% מהתיק יושקע במניות בישראל, 36% במניות בארה"ב, עוד 12% במניות באירופה, 7% במניות שווקים מתעוררים ו־5% הנותרים ביפן.

"כבר לא רק ענקיות הטכנולוגיה וכל השאר"

כשאנחנו צוללים לרמת הסקטורים פרדר מדגיש ש"בשנים האחרונות ענקיות הטכנולוגיה משכו את כל השוק למעלה ונתנו פערים גדולים על כולם. והנה ב־2025 ראינו שרק שתי חברות טכנולוגיה ניצחו את מדד S&P 500 (אלפאבית ואנבידיה). כבר עכשיו מתחילים לראות איזושהי רוטציה בשוק, זה כבר לא 'רק ענקיות הטכנולוגיה וכל השאר'. אני חושב שהמובהקות של היתרון בסקטור הטכנולוגיה תלך ותדעך.

בישראל, פרדר ממליץ על סקטורים "עם תזרים מזומנים חזק ונראות גבוהה", כשהוא מתכוון לתחומי התקשורת, האנרגיה הירוקה והנדל"ן המניב. "אלה סקטורים תזרימיים וגם רגישים לריבית", כלומר ייהנו מירידת הריבית. מנגד הוא מציע להתרחק מתחום הנדל"ן למגורים שכן לדעתו "חולשת השוק בנדל"ן למגורים תימשך גם ב־2026. למרות ירידת הריבית, הקונים לא בהכרח יחזרו כל כך מהר. מה שהחזיק את השוק היה מבצעי הקבלנים 80/20 או 90/10. ברגע שזה נפסק, התחלנו לראות ירידת מחירים". בנוסף הוא מציין ש"יש שינוי בקרב הצעירים שגילו את שוק ההון, ואולי מעדיפים אותו על השקעות בנדל"ן".

בחו"ל, פרדר מציע להשקיע בעיקר בפיננסים ותשתיות. "הפיננסים צפויים ליהנות מהקלה רגולטורית, בהתאם למדיניות טראמפ וגם מעקום תשואות תלול. מצד אחד לטווח קצר הפיקדונות הם בריבית נמוכה ומנגד ההלוואות בריבית גבוהה לטווח ארוך והם ייהנו מהפער ככל שעקום התשואה יהיה יותר תלול. חברות בתחום התשתיות (Utilities) נהנות מביקוש חזק לחשמל סביב מהפכת ה־AI ויש להם תזרימים יציבים ותשואת דיבידנד גבוהה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.