המערכת הבנקאית ממשיכה להציג תוצאות חזקות, שמשקפות רבעון שני חזק, המצטרף לרבעון ראשון טוב גם כן. הבנקים הגדולים נהנים, בין השאר, מכמה רווחים חד-פעמיים, מהשפעות חיוביות של השינוי במדד המחירים והאינפלציה שעלתה, וגם מרוח גבית משוק ההון ומכך שלהוציא "רעשים", אין הרעה בחובות ברמת הענף.

מציאות זו נכונה במיוחד ללאומי ולדיסקונט - שני בנקים גדולים ומצליחים, שמנוהלים בשנים האחרונות על ידי שתי מנכ"ליות, שהודיעו ביוני האחרון על פרישתן.

היום פרסמו לאומי ודיסקונט את הדוחות לרבעון השני של 2019, במה שנראה לפי שעה, כדוחות הלפני-אחרונים של המנכ"ליות, רקפת רוסק-עמינח ולילך אשר-טופילסקי, בהתאמה, כשהם כוללים שורה תחתונה מרשימה וגם הודעות על דיבידנדים. כך, לאומי הודיע כי יחלק דיבידנד של 369 מיליון שקל, שמתווסף להודעה של הבנק על תוכנית נוספת לרכישה חוזרת (ביי-בק) של מניותיו, בעוד דיסקונט הודיע על דיבידנד של 82 מיליון שקל.

לילך אשר / צילום ארכיון: תמר מצפי

בנק לאומי רשם ברבעון השני רווח נקי של 923 מיליון שקל - גידול של כ-2% ביחס לרבעון המקביל (וגידול חד יותר ביחס לרווח של 843 מיליון שקל בנטרול השפעתה של לאומי קארד אשתקד). זאת, בעוד דיסקונט רשם רבעון שיא מבחינתו, עם רווח רבעוני של 545 מיליון שקל, שמשקף גידול של כ-29% ביחס לרבעון השני של 2018. למעשה, ברבעון השני של 2019 רשם דיסקונט כמעט את כל הרווח השנתי שרשם ב-2014 - שנת כניסתה של אשר-טופילסקי לתפקידה כמנכ"לית הבנק.

מכירת לאומי קארד חיזקה את התוצאות

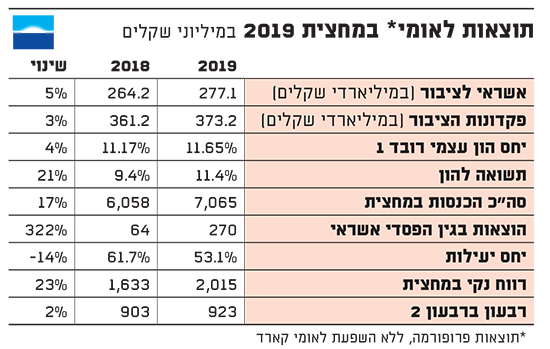

בשקלול תוצאות הרבעון הראשון השנה, התוצאות של שני הבנקים משופרות אף יותר. כך, לאומי רשם במחצית הראשונה של 2019 רווח נקי של כ-2.015 מיליארד שקל - עלייה של כ-23% ביחס למחצית המקבילה אשתקד. התשואה להון של לאומי במחצית הראשונה של 2019 עמדה על שיעור של 11.4%, בהשוואה לתשואה של 9.9% בתקופה המקבילה אשתקד.

עם זאת, תוצאות לאומי הושפעו במחצית הראשונה מכמה מהלכים חד-פעמיים. אחד המהלכים העיקריים נרשם כבר ברבעון הראשון, והוא המכירה המוצלחת של לאומי קארד, שנהפכה לחברת מקס. המכירה הביאה לבנק לאומי רווח לאחר מס של יותר מ-200 מיליון שקל ברבעון הראשון. בבנק מפרטים בדוחות כי "בנטרול השפעת מכירת לאומי קארד, התשואה להון במחצית הראשונה של 2019 עמדה על 10.2%, בהשוואה ל-9.4% במחצית הראשונה אשתקד".

לצד זאת, ברבעון השני היו ללאומי עוד כמה השפעות חד-פעמיות, שבמידה רבה קיזזו האחת את השתיים האחרות. מדובר, מצד אחד, ברווחים של כ-120 מיליון לפני מס (כ-80 מיליון שקל לאחר מס) כתוצאה ממכירת החזקות לאומי בחברות סופר-פארם ושב"א. מנגד, הבנק רשם הוצאה חד-פעמית ברובה, ובהיקף דומה, בגין ההסכם הקיבוצי עם עובדיו.

תוצאות לאומי במחצית 2019

מכירת סופר-פארם תרמה לרווחים

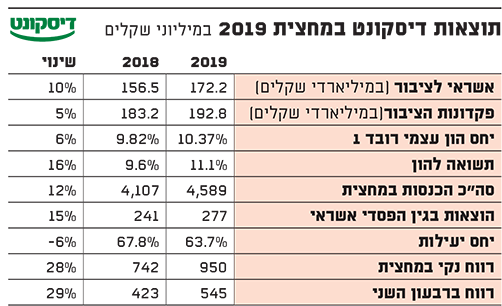

בסיכום המחצית הראשונה של 2019 רשם דיסקונט רווח נקי של כ-950 מיליון שקל, הגבוה בכ-28% מהרווח שנרשם במחצית הראשונה של 2018, כשהבנק מציג במחצית השנה תשואה להון בקצב שנתי של 11.1%. עם זאת, גם דיסקונט נהנה ממכירת סופר-פארם ומהנפקת שב"א. המימושים בדיסקונט עם סופר-פארם ושב"א שתרמו לבנק רווח של כ-35 מיליון שקל לאחר מס.

כאמור, המערכת הבנקאית מסכמת רבעון חזק, כאשר מקרב הבנקים הגדולים רק הפועלים עוד לא פירסם את תוצאותיו. ההסבר לכך הוא השפעות חיצוניות כמו המדד, שתרם עשרות מיליוני שקלים לרווחי כל אחד מהבנקים המדווחים, וגם צמיחה בבסיס הפעילות של הבנקים - האשראי לציבור, שמניב את ההכנסה העיקרית (מריבית), לצד השפעות מנוגדות בעמלות.

תוצאות דיסקונט במחצית 2019

כך, מצד אחד דיסקונט ממשיך לצמוח ובאגרסיביות, בדומה לבנק מזרחי טפחות, כשגם לאומי צומח, אבל באופן טבעי פחות. זאת, בגלל המקומות השונים שבהם נמצאים הבנקים האלה, הן ברמת תיאבון הסיכון הפרטנית והן בגלל הכתבות רגולטוריות, כאשר לאומי גדול בהרבה. כמו כן, דיסקונט כבר כמה שנים מתאושש משנים קשות, בעוד לאומי הוא בנק מוביל, שצומח תוך שמירה על רמת הוצאות טובה.

דברים אלה באים לידי ביטוי, בין השאר, בכך שנכון לסוף יוני החזיק דיסקונט בתיק אשראי לציבור בהיקף של כ-172.2 מיליארד שקל, המהווה גידול של כ-10% ביחס ליוני אשתקד, וגידול של כ-4.5% ביחס לסוף 2018. האשראי האמור מהווה כ-89.3% מסך פקדונות הציבור בבנק, וזאת לעומת שיעורים של 85.4% ושל 87.2% בסוף יוני 2018 ובסוף 2018, בהתאמה.

במחצית הראשונה השנה רשם דיסקונט הוצאות בגין הפסדי אשראי בהיקף של 277 מיליון שקל, כאשר ההוצאות בגין הפסדי אשראי ביחס ליתרה הממוצעת של האשראי לציבור שומרות על יציבות בשיעור של 0.32%.

ללאומי תיק אשראי של 277.1 מיליארד שקל, שגדל בכ-5% מיוני אשתקד ובכ-2.2% מסוף 2018. שיעור האשראי לפקדונות שמרני יחסית לזה של דיסקונט וגם של מזרחי טפחות, כצפוי, ועומד כיום על 74.3%, בדומה למה שהיה בתום הרבעון המקביל אשתקד ובסוף 2018.

במחצית הראשונה השנה רשם לאומי הוצאות בגין הפסדי אשראי בהיקף של כ-270 מיליון שקל, שמשקפים זינוק בשורה זו. זה קורה בגלל הרבעון השני ולמרות "ריקברי" שנרשם ברבעון הראשון. בכל אופן. מדובר עדיין בשיעור הוצאות בגין הפסדי אשראי מסך תיק האשראי של 0.19% בלבד (לעומת 0.05% בתקופה המקבילה).

מצפים לחודש חזק במשכנתאות

עוד נציין כי גם דיסקונט וגם לאומי, כמו בנקים רבים אחרים, גדלים במשכנתאות, כך שנראה כי הרבה משקיעים ורוכשי דירה ראשונה שישבו על הגדר, כנראה חוזרים למשחק - דבר המורגש, לדברי גורמים בשוק, גם בחודשי הקיץ, כשאוגוסט צפוי להיות חזק במיוחד בהיבטי משכנתאות חדשות.

היבט אחר שדיסקונט רושם בו שיפור עקבי, ואילו לאומי מציג תוצאות טובות מאוד, הוא היעילות. כך, בלאומי מדווחים על "המשך מגמת השיפור ביחס היעילות", שמודד את ההוצאות ביחס להכנסות, כשהבנק מציג במחצית השנה יחס יעילות יוצא דופן, וכנראה טוב מכדי להיות מייצג, של 53.1% במחצית הראשונה של 2019, בהשוואה ליחס של 61.7% במחצית המקבילה.

בבנק לאומי מפרטים כי "בנטרול השפעת לאומי קארד, עמד יחס היעילות במחצית הראשונה של 2019 על 55.5%, בהשוואה ל-62.0% בתקופה המקבילה אשתקד", כשהם מזכירים כי "בימים אלה השיק הבנק תוכנית פרישה מרצון של כ-250 עובדים עד לסוף שנה זו". גם בדיסקונט מדובר ביעילות עולה, כשהם מתגאים בכך ש"יחס היעילות ממשיך להשתפר ועומד על 61.4% לעומת 65.6% ברבעון המקביל".

כמו כן, לאומי מציג עתה יחס הון עצמי רובד 1 של 11.65% במחצית הראשונה של 2019, בעוד לדיסקונט יחס הון עצמי רובד 1 לרכיבי סיכון שעומד על 10.37%.

ולסיום, בדיסקונט יש עוד משהו מיוחד בדוחות: זהו הבנק היחיד שמחזיק עדיין בחברת כרטיסי אשראי, כאל. עם זאת, הבנק ממשיך להציג שיפור בפעילותו בישראל, ולא רק בפעילויות החברות הבנות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.