סדר היום העולמי עמוס בהרבה סוגיות קיומיות: בלימת הקורונה, שיקום הכלכלה הגלובלית שנפגעה במשבר, החזרת התעסוקה, מלחמות סחר ומאבקים פוליטיים. גם בתוך המיסוך הדחוס הזה, קשה להתעלם מהרעש שמייצר שוק הרכב החשמלי בחודשים האחרונים.

אין סוף הכרזות של גורמי ממשל ורגולציה, שחקנים עסקיים ומי לא, יוצרים את הרושם כי אנו על סיפה של מהפכה תעשייתית ותחבורתית, שתאיץ את הצמיחה בעולם, תשנה את אורחות החיים והניידות של ההמונים ותייצר לרבים עושר, בדומה למה שעשו הטלפונים החכמים בעשור הקודם.

כבר ראינו בשנים האחרונות טרנדים טכנולוגיים מבטיחים בתחום הרכב, שיצרו "באזז" גלובלי, גרפו עשרות מיליארדי דולרים בהבטחה לשנות את העולם וטרם סיפקו את הסחורה. אנחנו גם ותיקים מספיק כדי לזכור את סיפור עלייתה המסחררת של "בטר פלייס" ודעיכתה המסחררת לא פחות בתחילת העשור הקודם. אבל מכיוון שמשבר הקורונה שינה - ועדיין משנה - סדרי עולם מן הראוי לבצע מבחן מציאות עדכני לפוטנציאל האמיתי והממשי של שוק הרכב החשמלי ולהפריד בין הבאזז לבין המציאות.

החלום של טסלה: המציאות משתנה

יכולנו להתחיל את מבחן המציאות בבחינת ההתקדמות של טכנולוגיית כלי הרכב והסוללות, או בחידושי הרגולציה, או בשימושיות - כלומר זמינות רשתות הטעינה, או בנכונות הקהל לאמץ את הטכנולוגיה. אבל הבנת התמונה הרחבה מחייבת להתחיל את המבחן דווקא בשוק ההון. ליתר דיוק בכמה מספרים פוערי עיניים, שלקוחים מעולמה המוזר והמרתק של חברת טסלה שמוביל אלון מאסק.

המספר הראשון הוא 277 מיליארד דולר: זה שווי השוק אליו נסקה החברה אמש - לאחר שרשמה שיא בשווי שוק של 326 מיליארד דולר במהלך המסחר אתמול - למרות סימנים ברורים למיתון גלובלי ולמרות דעיכה בביקוש לרכב חדש בחמש יבשות.

רק לשם פרופורציה: השווי הזה מציב את טסלה באחוזון ה-98 של כלל החברות במדד S&P 500, לא רק בתחום הרכב, הרבה לפני הדירוג של טויוטה, פולקסווגן ועוד כמה יצרניות ענקיות שמובילות את התעשייה.

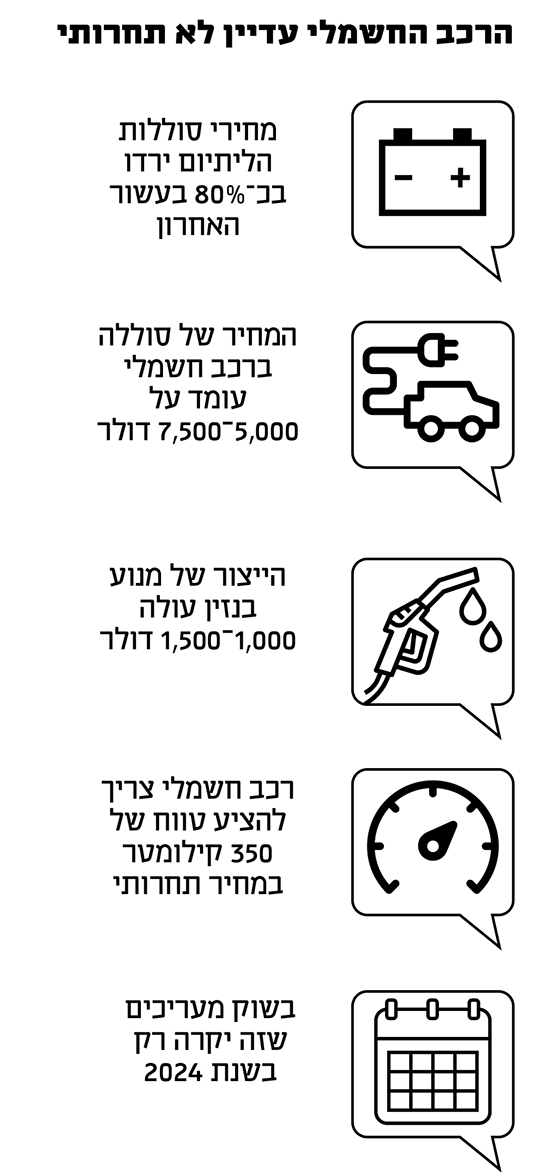

הרכב החשמלי עדיין לא תחרותי

המספר השני לקוח מהקצה השני של הסקאלה: 18 מיליון דולר. זה הרווח הרבעוני האחרון, שהציגה טסלה בחודש מרץ, ושהניע ראלי של מאות אחוזים במניה שלה בעיצומו של המשבר, למרות השבתה של ייצור הרכב במפעל המרכזי של טסלה בקליפורניה. בניכוי הרווח המזערי והרווח ברבעון שלפניו, מסתכמים ההפסדים המצטברים של החברה מאז הקמתה בכ-6.6 מיליארד דולר.

והנה עוד מספר אחד לסיכום: 700 אלף כלי רכב. זהו היקף המכירות הגלובלי הצפוי של טסלה ב-2021, שחוזים כיום האנליסטים האוהדים ביותר של החברה.

להערכתם, היקף המכירות הזה משקף לטסלה שווי שוק של כ-300 מיליארד דולר לפחות. לשם השוואה: מדובר בשווי גדול פי שמונה בערך מהשווי הנוכחי של ב.מ.וו, למשל, שמכרה בשנה שעברה 2.5 מיליון כלי רכב, רשמה רווח נקי של כ-5.4 מיליארד אירו ומחזיקה בליין דגמים גדול פי חמישה.

יש מי שמתייחס למספרים ההזויים של טסלה כאל תמחור עתידי של שוק הרכב החשמלי כולו. אחרים רואים בהם מקרה פרטי של מניית בועה, שמנוהלת על ידי גאון מדיה ומורצת על ידי סוחרי בורסה, שמנצלים שוק גלובלי בלתי יציב ונעזרים ברוח גבית מהמוני מעריצים של המותג ושל העומד בראשו, ברשתות החברתיות.

אבל יהיה המקור אשר יהיה, תופעה בהיקף כזה, ולא משנה מה מקורה, יוצרת עובדות בשטח ומשפיעה על כיוון ההתפתחות של כל ענף הרכב החשמלי בעולם.

אלון מאסק / צילום: Aly Song, רויטרס

מחסום הרווחיות: משוכה פסיכולוגית

לא בכדי בחרנו לפתוח במערכת היחסים בין שוק הרכב החשמלי לבין שוק ההון. נכון להיום הפיתוח והייצור של רכב חשמלי "עממי" עדיין נחשב לפעילות ששורפת הרבה יותר כסף ממה שהיא מייצרת ולכן מחייבת מקורות מימון חיצוניים פעילים.

אמנם ככל שכלי הרכב ממוצבים בצורה יותר יוקרתית גדל הפוטנציאל לראות רווח מרכב חשמלי, אבל העובדה היא שאפילו טסלה, שנמצאת בביזנס כעשור ומחיר הדגם הזול ביותר שלה מתחיל כיום בסביבות ה-40 אלף דולר לפני מס, עדיין נלחמת להציג רווחיות מרבעון לרבעון.

הלוגיקה התעשייתית/עסקית, שהופכת ייצור רכב חשמלי עממי להפסדי, די ברורה: רכב שאינו רכב יוקרה, חייב להשיג מאסה קריטית של מכירות כדי להתחיל להרוויח אבל כדי לשכנע את ההמונים לעבור מרכב בנזין לרכב חשמלי היצרן חייב להציע טווח נסיעה עם שימושיות מקבילה לרכב בנזין רגיל, פלוס מינוס. כלומר לכל הפחות טווח של כ-300-400 קילומטר בין טעינות בתנאי אמת שכוללים עליות, פקקים, שימוש במזגן וכו’.

בהערת אגב נציין, שרף המינימום הזה לא משקף בהכרח את הקילומטראז’, שאותו נוסעים רוב הלקוחות בפועל - התושבים בערים הגדולות בעולם צולחים בממוצע רק כמה עשרות קילומטרים ביום.

הטווח הזה חיוני בגלל שלקוחות רבים שמחזיקים בבעלות על רכב אחד, מעניקים משקל נכבד לשיקול "מה יקרה אם": "מה יקרה אם אצטרך לנסוע הלוך ושוב ליעד מרוחק", או "מה יקרה אם לא אמצא נקודת טעינה זמינה", או "אם השכנים בבית המשותף לא יאפשרו לי להתקין עמדת טעינה פרטית וכו’".

בקיצור, הטווח של הרכב החשמלי הוא עדיין משוכה צרכנית ופסיכולוגית, שמעכבת את החדירה של הרכב החשמלי לשוק ההמוני.

מנקודת המבט של היצרנים, זו גם משוכה יקרה מאוד. רוב כלי הרכב החשמליים צורכים בימינו בממוצע ב-15 קילוואט-שעה ל-100 קילומטרים. השגת טווח ריאלי ממוצע של 350 קילומטר דורשת התקנת סוללה עם קיבולת של לפחות 45-50 קילוואט שעה. מחירי סוללות הליתיום לרכב אמנם נמוכים כיום בכמעט 80% משהיו בתחילת העשור, אבל המשך ירידת המחיר נתקל במחסום של עודפי ביקוש והצפי הוא שהביקוש ילך ויגדל פי תשעה עד 2025.

זו הסיבה לכך שמחירי הסוללות מתייצבים כיום סביב 150 דולר לקילוואט-שעה, אפילו אחרי ירידה של כ-20% במכירות הרכב החשמלי ב-2020 בשל משבר הקורונה.

במילים אחרות, כדי שרכב חשמלי עממי יציע את טווח הנסיעה המינימלי שנדרש לצליחת רף החדירה לשוק צריך לצייד אותו בסוללה, שעולה ליצרן כ-5,000-7,500 דולר. לשם השוואה, עלות הייצור של מנוע בעירה פנימית (בנזין) טיפוסי מודרני נעה כיום בין 1,000 ל-1,500 דולר. יתר על כן הסוללה היא רכיב מתכלה ויש עליה אחריות יצרן ארוכה, שנדרשת כדי לשכנע לקוחות לבצע את המעבר לרכב חשמלי, לפיכך לעלות הבסיס של היצרן נוספים עוד רכיבים בלתי ידועים כמו עלות החלפת הסוללה במקרה של שחיקת הקיבולת (ירידה בטווח הנסיעה) כתוצאה מטעינה מהירה תכופה, עלות מיחזור הסוללה בתום התקופה, שעשויה להיות מוטלת על היצרנים בעתיד ועוד.

כדי שעלויות הייצור של רכב חשמלי ישתוו לאלו של רכב בנזין מקבילים, מחירי הסוללות יצטרכו לרדת ל"מספר הקסם" של 100 דולר לקילוואט והערכת הקונצנזוס היא שזה כנראה יקרה לא לפני 2024, וגם זה בהנחה שהעולם יחזור לנורמליות טרום-קורונה.

פער העלות: מה יקרה למחיר הנפט

אחד התחשיבים המרכזיים במודל העסקי של "בטר פלייס" זצ"ל, היה חיסכון משמעותי במחירי הנסיעה של הרכב החשמלי בהשוואה לרכב בנזין, שבאמצעותו ניתן לקזז משמעותית את פער העלות העודפת של רכישת הרכב לעומת רכב בנזין.

לפיכך נותרו שני גורמים מרכזיים, שסוגרים כיום את פער העלויות בין רכבי החשמל לרכבי הבנזין ומעניקים מוטיבציה להמשך פיתוח השוק: סובסידיות ותמריצים ממשלתיים ממשלתיות נדיבות, שאותן מעניקים מדינות מפותחות רבות, והשאת ערך לבעלי המניות (ע"ע טסלה).בפועל מחירי הדלק הפגינו בעשור החולף מגמה כללית של ירידה ומשבר הקורונה "קבר" את מחירי הנפט בצורה יסודית. אמנם המחירים חזרו לעלות מאז השפל, וסביר להניח שכבר לא נראה בקרוב חבית נפט ב-20 דולר ומטה או עלות של פחות מאירו לליטר 95 אוקטן בתחנות באירופה, כמו בשיא משבר הקורונה. אבל אם מחירי הנפט יתייצבו לאורך זמן סביב הרף הנוכחי, 30-40 דולר לחבית, או שיחזרו לרדת עקב הרעה באווירה הכלכלית, הם ייצרו מוטיבציה שלילית להעדפת רכב חשמלי על פני רכב בנזין.

משבר הקורונה דווקא העניק תנופה לסובסידיות לרכב חשמלי כאשר מספר מדינות מפותחות החליטו לנתב את תקציבי השיקום לתעשיית הרכב לכיוון של מכוניות חשמליות.

החל מחודש יוני גרמניה, צרפת, בריטניה, ספרד, אוסטריה ומדינות נוספות הגדילו את הסובסידיות לרכב חשמלי בכ-2,000 אירו בממוצע לאזור של 5,000-7,000 אירו לרכב, אם כי לפחות בחלק מהשווקים היצרנים/משווקים נדרשים לממן חלק מהסבסוד. במקביל הודיעו ממשלות על הקצאת תמריצים להקמת עמדות טעינה.

למרות הנדיבות הנוכחית של הרגולטורים בעולם המפותח, ולמרות הלובי של יצרנים, פוליטיקה היא דבר לא ודאי. קשה למצוא יצרן, שיכול להצדיק השקעות עתק ברכב חשמלי "עממי" רק על בסיס גחמות של פוליטיקאים ושל רגולטורים והנה שתי דוגמאות: בעיצומו של משבר הקורונה, נקט ממשל טראמפ במהלכים שמטרתם ביטול רפורמות הרכב "הירוקות" שגיבש ממשל אובמה, והעניק ליצרני הרכב בארה"ב הקלות משמעותיות והגדיל את התחרותיות של רכבי הבנזין על חשבון החשמליות.

אפילו בסין, בית היוצר הגדול בעולם לרכב חשמלי עממי, החלה הממשלה להפחית בשנתיים האחרונות משמעותית את הסובסידיות לרכב חשמלי וכתוצאה רשמו המכירות בשוק הזה צניחה משמעותית ב-2019.

לא כולם טסלה: מנסים לרכוב על הגל

לפיכך "סם החיים" של מיזמים חדשים בתחום הרכב החשמלי הוא גיוסי הון אינטנסיביים, שמבוססים על הסנטימנט החיובי של שוק ההון כלפי הרכב החשמלי וטסלה.

גם יצרני רכב גדולים וממוסדים פונים כיום לשוק ההון ומדגישים את מגמת "החישמול" שלהם במטרה לזכות בחלק מ"אבק הכוכבים" שמעניקים המשקיעים לטסלה. כך, למשל, בחודש שעבר יצאה GM ל-ROADSHOW בין לאומי שבמרכזו הכרזה על כוונתה להפוך את חטיבת קאדילק לסוג של "טסלה ממוסדת": מותג רכב חשמלי יוקרתי, שנהנה מגיבוי של מערך ייצור, ספקים, בקרת איכות ורשתות שיווק, שלטסלה אין עליהם תשובה. מהלכים דומים מבוצעים על ידי קבוצת פולקסווגן, ב.מ.וו, טויוטה ועוד.

בינתיים הניסיונות הללו מצליחים בצורה חלקית מאוד. מניות חברות הרכב הגדולות והמבוססות עדיין לא נהנות מהחיבוק החם שמקבלת טסלה ורובן נלחמות כיום לשריין לעצמן קווי אשראי כדי לצלוח את משבר הקורונה. מנגד לא מעט חברות צעירות, רובן עם קשר סיני כזה או אחר, מתחום הרכב החשמלי "רוכבות על הגל" ומצליחות לגייס סכומים משמעותיים אפילו בעיצומו של המשבר, כאשר המשקיעים מקווים לעשות סיבוב דומה לזה שעשו מחזיקי המניות של טסלה.

בשורה התחתונה את מה שלא עשו לרכב החשמלי שלושה עשורים של רגולציה ירוקה, עושה כיום מניע הרבה יותר בסיסי: תאוות בצע. האם ההמונים, שאוהבים לדבר על העתיד המזהיר של הרכב החשמלי יפתחו את הארנק הפרטי כדי לרכוש רכב, שיחס המחיר/שימושיות שלו יהיה מוגבל בשנים הקרובות? זו כבר שאלה אחרת.

סגמנט קטן אבל צומח: איך להתייחס לנתוני החדירה של הרכב החשמלי בארץ?

איך כדאי להתייחס לנתוני החדירה של הרכב החשמלי לישראל? חצי הכוס המלאה היא שבשנתיים האחרונות נרשם בישראל זינוק משמעותי במכירות. במחצית הראשונה של 2020 נמכרו בישראל יותר מ-800 כלי רכב חשמליים פרטיים, צמיחה של כ-30% לעומת אשתקד, למרות הרבעון האבוד של הקורונה. בקצב הזה המכירות עשויות להכפיל את עצמן ביחס לנתון ב-2019, שגם הוא ייצג קפיצה של מאות אחוזים.

הג’יפון החשמלי של SAIC. לא רק לאלפיון / צילום: shutterstock, שאטרסטוק

עוד אינדיקטור חיובי הוא שינוי הדרגתי בתמהיל הלקוחות. אם בשנה שעברה עיקר המכירות היו של רכבי יוקרה חשמליים לאלפיון העליון וכלי רכב לציים מוסדיים עם אג’נדה סביבתית וסבסוד ממשלתי, השנה מובילים את המכירות מותגים עממיים, במחירים נגישים יחסית, ובראשם הג’יפון החשמלי של SAIC ורכב הפנאי של GAC הסינית.

חצי הכוס הריקה היא שבישראל עדיין מדובר בכחצי אחוז מהשוק, לעומת ממוצע של כ-4% מהשוק באירופה בתקופה המקבילה עם שיעור חדירה של כ-15% בחודש מאי ושיעורי חדירה מצטברים של 7.5%-12% במדינות כמו גרמניה, הולנד ובריטניה. הנתונים הללו רחוקים מאוד מהתחזית של משרד האנרגיה לחדירה של 5% ב-2022.

לקצב האימוץ האיטי, בניטרול משבר הקורונה, יש כמה סיבות. הראשונה היא שיחס המחיר/טווח של המכוניות החשמליות שנמכרות כרגע בארץ - בממוצע כ-140 אלף שקל לרכב עם טווח על הנייר של כ-300 קילומטר - עדיין מגביל את הביקוש בעיקר ללקוחות עם אג’נדה סביבתית, לרוב לקוחות מבוססים, שמחזיקים בבעלותם גם רכבי בנזין רגילים. ציי הרכב, שמהווים מנוע מכירות משמעותי מאוד בישראל, עדיין בוחנים בחשדנות את הטרנד החדש. במיוחד לאור העובדה, שזרם ההכנסות הצפוי ממנו, בעיקר בתחום התחזוקה, נמוך משמעותית משל רכב בנזין.

סיבה נוספת היא קצב ההקמה האיטי יחסית של תחנות טעינה מהירות, שיכולות לגשר על פערי הטווח של הרכב החשמלי בנסיעות בין עירוניות ארוכות. הממשלה אמנם הקצתה לנושא תקציב מיוחד בעבר, אך בהיעדר תקציב מדינה סדיר וסדרי עדיפויות לא ברורים, קצב הביצוע בפועל איטי. גם סוגיית עמדות הטעינה הביתיות עדיין מגבילה את רוב הלקוחות למי שבבעלותם בית פרטי או מקום חניה שמור בבית משותף שבו גם יש ועד בית אוהד.

בטיוטת חוק ההסדרים החדשה, שפורסמה לאחרונה, מוצע לאמץ תקנות שיקלו על התקנת עמדות טעינה פרטיות בבתים משותפים. עד שזה יקרה לקוחות רבים, במיוחד בגוש דן, שנשענים על "חניה מזדמנת ברחוב", נמצאים מחוץ למעגל אלא אם כן הם בונים על עמדות טעינה ציבוריות. נציין שהבעיה הזו תחמיר בשל הצפיפות האורבאנית הגדלה והמגמה הממשלתית להקטין את מספר מקומות החניה בפרויקטים חדשים למגורים.

לבסוף, בעוד שבאירופה ובמזרח מדינות מכניסות כיום את היד עמוק לכיס כדי לסבסד את הרכב החשמלי, אצלנו היד הממשלתית נתקעת באמצע הדרך. אמנם מס הקנייה הנוכחי של 10% מגלם הטבת מס של 30-40 אלף שקל ברכב חשמלי ממוצע ועדיין חלק מההטבה הזו "הולך לאיבוד" בדרך לכיסו של הצרכן וממילא בתוך שנתיים היא תתחיל להתכווץ בהדרגה. וזה עוד לפני שלוקחים בחשבון את הפאניקה הצפויה של האוצר במקרה של הצלחת יתר, שתאיים על ההכנסות מדלק.

ואז הגיעה הקורונה: לאן נעלמה טסלה ישראל?

יחסית לחברה בינלאומית, ששווי השוק שלה עקף החודש את זה של אינטל, ניסיונות הכניסה של טסלה לשוק הישראלי בשנה האחרונה התבצעו עד כה בצורה חובבנית מאוד, כאילו שמדובר בסטארט-אפ בתחילת דרכו.

כפי שנחשף ב"גלובס" החברה תכננה במקור לחדור לשוק הישראלי בתחילת 2020 וביצעה מהלכים שונים כולל פרסום מודעות לגיוס כוח אדם, שכירת אולם תצוגה ויבוא רכבי הדגמה. אולם היא כשלה בהכנת שיעורי הבית ולא העריכה נכון את נחישותו של משרד התחבורה שלא להגמיש את התקנות ולחייב את החברה בהחזקת מוסך בבעלותה, כחלק מהתנאים לקבלת רישיון יבוא סדיר. כתוצאה נאלצה טסלה להסתפק כצעד זמני בקבלת רישיון יבוא "זעיר", שמוגבל ל-20 מכוניות בשנה.

על פי נתוני הרישוי, השנה היא רשמה ברישוי עצמי בינואר את כל עשרת רכבי ההדגמה שיובאו, רובם מדגם טסלה 3.

אז הגיע משבר הקורונה והתוכניות נדחו שוב. על פי הידוע לנו כרגע, החדירה של טסלה לישראל, שמנוהלת מהמטה האירופאי של החברה באמסטרדם, עדיין מתוכננת להתבצע עד דצמבר. בימים אלה מנהלת החברה, באמצעות נציגתה בישראל עדי גיגי, משא ומתן לשכירה/רכישה של מוסך באזור רחוב המסגר.

אם המהלך יניב פירות - ובהנחה שלא יחולו התפתחויות שליליות במצב הבריאותי בארץ - טסלה ישראל תוכל לעבור את שלב קבלת הרישיון הסדיר ויבוא הרכב מהר יחסית, במיוחד לאור העובדה שכבר יש לה אתר שיווק אונליין "רדום" שמוכן לפעולה.

כמובן שכל זה לא מבטיח לה הצלחת מכירות מסחררת מעבר לגרעין הקשה של כמה עשרות מעריצי מותג מבוססים, שמחכים ליום הזה כמו לביאת המשיח. עם מחירים התחלתיים שינועו סביב 250-300 אלף שקל לדגם ה-3, טסלה תמשיך להיות רכב נישה יוקרתי.

האם טסלה היא בועה?

18 מיליון דולר: הרווח של החברה ברבעון האחרון

6.6 מיליארד דולר: ההפסד של החברה מאז הקמתה

700 אלף: מספר המכוניות שטסלה צפויה למכור ב-2021

320 מיליארד דולר: שווי השוק של החברה בוול סטריט