למה אנחנו מדברים על פנסיה?

לחצו כאן, זה חשוב

אנחנו שמחים להציג בפניכם את מדריך הצרכנות הפיננסית של "גלובס": "האותיות הקטנות - מדריך מעשי לכיס שלכם". השבוע נעסוק באחד המוצרים הכי יקרים שנקנה אי פעם, וגם הכי חשובים: פנסיה. ננסה להבין למה אנחנו לא מבינים בפנסיה (אפילו כלכלני משרד האוצר); איך צריך לקרוא את דוח הפנסיה וכיצד מגדילים את החיסכון; אילו חסכונות פנסיוניים יש ומהם ההבדלים ביניהם; ואיך אפשר להיערך לקראת פרישה לגמלאות. בסדרות הבאות אנו שואפים להמשיך ולספק לכם, הקוראים, מידע וכלים בגובה העיניים אודות מוצרים ותהליכים שהם חלק בלתי נפרד מהחיים שלנו (ובעיקר מהכיס שלנו).

חשוב לזכור שמאפייני ההשקעה והחיסכון של כל אחד מאיתנו שונים בתכלית ומושפעים מפרמטרים כמו גיל, מצב משפחתי, גובה ההכנסה ועוד. לכן רצוי להיעזר באנשי מקצוע רלוונטיים ובכל מקרה אין לראות בכתוב במדור זה כהמלצה.

ואחרי הכול, אנו חותרים לכך שתוכלו להבין את המציאות טוב יותר, לבחור טוב יותר ולדעת לשאול את השאלות הנכונות עבורכם. קריאה מועילה.

יש לכם שאלה, תובנה או רעיון? מוזמנים לכתוב לנו: otyot-ktanot@globes.co.il.

פעם ברבעון מגיע אליכם הביתה, או במייל, דוח שמפרט בפניכם מה המצב של החיסכון הפנסיוני שלכם. פעם בשנה מגיע הדוח השנתי. האמת היא שלא צריך לחכות לדוחות כדי לראות מה מצב הפנסיה, כל הפרטים האלה נמצאים גם באתר האינטרנט של החברה שמנהלת את החיסכון שלכם.

דוח פנסיה

האם אתם קוראים את הדוח? במבט ראשון מדובר במסמך די מבהיל ולכן יש הרבה מאוד אנשים שדוחפים אותו למגירה ושם הוא נשאר. לפי מחקר של פרופ' דוד לייזר, שהצגנו אתמול, סביר להניח שרוב הישראלים לא קוראים את הדוח הזה.

עצימת עיניים לא תעזור וכדי לדעת מה מצב הפנסיה שלכם, אתם חייבים להבין את הדוח. הנה הדברים הכי חשובים שכדאי לשים לב אליהם. נסייג ונזכיר שהטקסט האמור לא מהווה המלצה ביטוחית או פיננסית, ולכל אחד הצרכים אינדיבידואליים שלו.

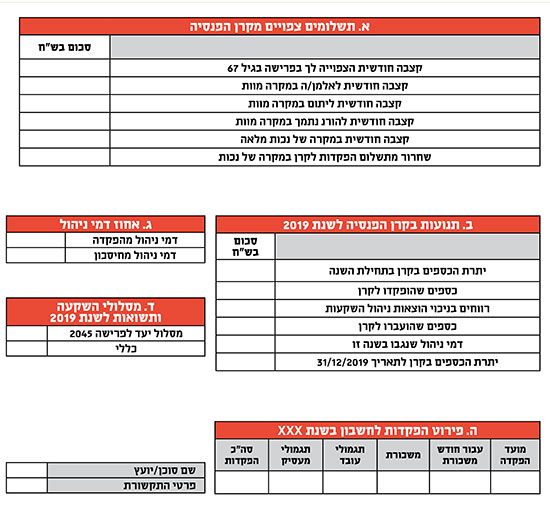

קצבה חודשית צפויה

רוצים לדעת מה תהיה קצבת הפנסיה שלכם אחרי שתפרשו מהעבודה, בהנחה שתעבדו עד אז באופן רציף ותשמרו על אותה רמת שכר פחות או יותר? את הנתון הזה דווקא לא תמצאו בדוח. מה שכן תוכלו לדעת הוא איזה קצבה תקבלו אם הכסף שחסכתם עד היום ימשיך לצמוח בשיעור שנתי מסוים, לרוב 3% עד 4%.

הסכום שיופיע בסעיף הזה נמוך משום שהוא לא מביא בחשבון את ההפקדות העתידיות. ככל שאתם צעירים יותר, כך הפער בין הסכום שמופיע בדוח לבין הפנסיה שלכם בפועל, יהיה גדול יותר. מי יכול לחלץ את הנתון האמיתי (אבל משוער)? יועצים פנסיוניים וסוכני ביטוח יוכלו לעזור לכם בכך. יש גם מחשבונים אינטרנטיים שיכולים לתת מושג כללי. ברמה התיאורטית, בפנסיה צוברת, אלה הפנסיות שמוצעות היום בשוק, הקצבה יכולה להגיע ל-100% מהשכר ומעבר לכך. ככל שחוסכים יותר - מה טוב.

קצבה חודשית לאלמן/ה במקרה מוות

לא נעים לחשוב על המוות, אבל מה לעשות, הוא חלק מהחיים, וללא ספק חלק מהפנסיה. קרן הפנסיה כוללת בתוכה גם שני ביטוחים: ביטוח למקרה שחלילה תמותו (ביטוח מוות, או "שאירים"), וביטוח למצב שבו לא תוכלו יותר לעבוד (נכות, או אובדן כושר עבודה). אם חלילה תמותו, קרן הפנסיה תשלם קצבה לבן או לבת הזוג שלכם, כדי לפצות את התא המשפחתי על אובדן ההכנסה. אתם יכולים לקבוע מה יהיה הגובה שלה, בטווח של 40%-60% מהשכר או ההכנסה הנוכחיים (ככל שהאחוז נמוך יותר, כך אתם משלמים על הביטוח פחות, וזה אומר שנשאר יותר בחיסכון).

הקרן תשלם קצבה לילדים עד גיל 21, בגובה של 30%-40% מהשכר שלכם. וכאן מגיע הטיפ הכי חשוב: אם אין לכם בן או בת זוג, או ילדים, ודאו שאתם לא משלמים על "ביטוח שאירים" שלא לצורך. אתם יכולים לבחור את מסלולי הביטוח. במסלול מוטה חיסכון, קצבת הפרישה שתקבלו תהיה גבוהה יותר, על חשבון הקטנת קצבת הנכות וקצבת השאירים שיהיו נמוכות יותר. בביטוח מנהלים המנגנון בנוי מעט אחרת. נציין כי בביטוח מנהלים יש סכום חד פעמי שניתן לאלמן/ה, ולא קצבה.

קצבה חודשית במקרה של נכות מלאה

אם חס וחלילה תהפכו לנכים ולא תוכלו לעבוד יותר כלל (לקרן הפנסיה יש ועדה שקובעת את אחוזי הנכות), תקבלו קצבה של עד 75% מהשכר המבוטח הנוכחי שלכם. בנכות חלקית, הפיצוי החודשי יקטן בהתאם.

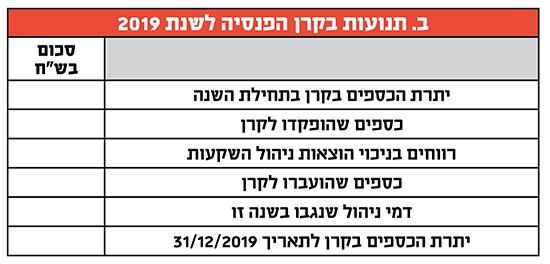

תנועות בקרן או בפוליסה בתקופת דיווח

בנוסף לכסף שהופקד לקרן, הסכום שחסכתם, זה המקום לראות מה ירד מהחיסכון שלכם והקטין אותו ברבעון או בשנה החולפים. ייתכן שתראו הפסדים בגלל ירידות בשוק ההון, כפי שקרה באחרונה בחודשי הקורונה. לצד זאת, תראו את הסכומים שירדו מהחיסכון בגלל דמי ניהול, ואת הסכומים ששילמתם עבור הביטוחים: מוות ונכות. בקרן פנסיה סכומי הביטוחים אינם ניתנים למיקוח, כי הם נמכרים במחירי עלות.

דמי ניהול בתקופת הדיווח

דמי ניהול הם משהו שתמיד אפשר לנסות ולהתמקח עליו. על מה הכי כדאי להתמקח? על דמי הניהול מהחיסכון. לפי היועץ הפנסיוני ומנכ"ל מירב פנסיה, אבי אייכלר, "לדמי הניהול האלה יש את הפוטנציאל הכי גדול להשפיע לשלילה על החיסכון שלנו. הם עובדים במודל של ריבית דריבית. כל שנה, ככל שהחיסכון גדל, וככל שדמי הניהול גבוהים יותר, כך הם ‘אוכלים' יותר מהחיסכון. אפשר לדמיין מעין ‘פקמן' שאוכל עוד ועוד. תשלום של דמי ניהול מקסימליים יכול לחתוך 20%-25% מהפנסיה". מחישוב שערך אייכלר עבור "גלובס" עולה שאם משווים בין שני עובדים "זהים" בגילם, שכרם (10,000 שקל בחודש), בקרן הפנסיה ובגיל הפרישה העתידי, פער בין תשלום דמי ניהול ממוצעים לבי תשלום דמי ניהול מקסימליים - למשל - מגיע ליותר מ-300 אלף שקל בחיסכון כעבור עשרות שנים. דמי הניהול המקסימליים בקרן פנסיה הם 6% מההפקדות ו-0.5% מהחיסכון. בביטוח מנהלים מדובר ב-4% מההפקדות ו-1.05% מהחיסכון.

אחוז דמי ניהול

דמי ניהול הם, למעשה, "המחיר של החיסכון הפנסיוני". יש דמי ניהול על ההפקדה, הסכום הזה יורד מההפקדה השוטפת מדי חודש, ויש דמי ניהול על הצבירה, שזה כל מה שצברתם עד היום. דוח הפנסיה יראה לכם איך נראים דמי הניהול שאתם משלמים ביחס לדמי הניהול הממוצעים בקרן. אבל מה לגבי דמי הניהול שאנשים משלמים בקרנות אחרות? הם יותר יקרים, יותר זולים? כדי לדעת זאת אתם יכולים להיכנס לאתר פנסיה.נט של רשות שוק ההון, ושם מופיעים דמי הניהול הממוצעים בכל קרן וקרן. השוואות לגבי ביטוחי מנהלים מצויות באתר ביטוח.נט. אתר מחשבון דמי הניהול של רשות שוק ההון מראה אם יש חברות שמציעות דמי ניהול נמוכים יותר בהשוואה לאלה שאתם משלמים.

מסלול ההשקעה

קרנות הפנסיה וביטוחי המנהלים מאפשרים לבחור בין מסלולי סיכון שונים. החיסכון שלכם הרי מושקע בשוק ההון. הסיכון הוא תוצאה של הגדרת המסלול כתלוי גיל. ההשקעות במסלולים לבני 50 ומטה סולידיות פחות בהשוואה לאלה של בני 50 ומעלה, שכן האחרונים עומדים לקראת פרישה, וצריך להגן על הכסף שלהם הרבה יותר.

פירוט ההפקדות

זה המקום שבו אתם רואים כמה אתם שמים בחיסכון הפנסיוני מדי חודש, וכמה המעסיק. אתם מפקידים 6%-7% מהשכר, והמעסיק מפריש עוד 16% מקסימום, מתוכם 8.3% במקסימום מיועדים לפיצויי פיטורים, שהם חלק מהחיסכון. חושבים למשוך את הפיצויים כי אתם בין עבודות? אפשר למשוך עד כ-12 אלף שקל מהפיצויים בכל שנה בלי לשלם מס, אבל יש לכך מחיר כבד: משיכה של הסכום עלולה לגרוע שליש עד 40% מכל מה שחסכתם בזמן העבודה אצל המעביד הנוכחי.

האם אתם יכולים להגדיל את ההפקדות? המעסיק חייב לתת לכם מינימום של 6.5% ב"תגמולי מעסיק", ויש גם מקסימום: 7.5% שמגיעים מכיסו. האם אפשר לנסות להתמקח על זה? תמיד אפשר לנסות. וזה גם בידיים שלכם: אתם יכולים להפקיד מינימום של 6% או מקסימום של 7%, מה שיגדיל לכם את הפנסיה בעתיד. האם אתם חייבים לחסוך לפנסיה? כן, אם אתם בני 21 ומעלה. כך זה לפי חוק פנסיה חובה מ-2008.

האם המעסיק חייב להפריש לכם לפנסיה מיד? לא, הוא יכול להתחיל להפקיד רק אחרי חצי שנה מתחילת העבודה, אם זו העבודה הראשונה שלכם או אם לא שמרתם על הפנסיה כפעילה במעבר בין עבודות, מה שמכונה "הסדר ריסק בין מעסיקים". כאן חשוב לבדוק שסך כל ההפקדות לחיסכון חופפות להפקדות שיורדות מהשכר שלכם לטובת הפנסיה, כפי שמופיע בתלוש. אם אתם עצמאים, באופן טבעי כל ההפקדות מגיעות מכם.

משכורת

איזה סכום מופיע תחת ההגדרה "משכורת" בטבלת פירוט ההפקדות? הסכום הזה הוא מה שמכונה "שכר פנסיוני". האם בשכר הפנסיוני נכללות גם שעות נוספות שאתם מבצעים או שרק שכר הבסיס? זו סוגיה קריטית, כי ההפקדות לחיסכון, גם שלכם וגם של המעסיק, מהוות חלק יחסי מהשכר הזה. ככל שהוא גבוה יותר, כך החיסכון שיהיה לכם גדול יותר. ואם יש פער בין השכר בתלוש לשכר הפנסיוני, זה משהו שצריך לדבר עליו עם המעסיק.

פרטי סוכן הביטוח

רוב המעסיקים עובדים עם סוכן ביטוח, והוא זה שנמצא בקשר עם הגורם שאחראי לפנסיה של העובדים. האם אתם חייבים סוכן? לא, אתם יכולים להתנהל לבד מול חברת הביטוח. האם הסוכן תורם לכם? לא בהכרח.

למעסיקים נוח לעבוד עם סוכן, מאחר שיש לו יכולת לארגן את העובדים ולוודא שהם מקבלים את המגיע להם, מבלי שהוא עצמו צריך לעשות את כל העבודה הזו.

מדוע הסוכן לא בהכרח תורם לכם? כי הוא מתחלק בדמי הניהול שאתם משלמים עם הגוף המוסדי (שמנהל את החיסכון), וזה אומר שאם תנסו להתמקח על דמי הניהול מולו, לא בהכרח יהיה לו אינטרס לצאת למלחמה הזו. ואם תנסו להתמקח לבד? יש סיכוי לא רע שתצליחו, במיוחד אם תראו תנאים טובים יותר שמציעה קרן אחרת, למשל אחת מקרנות ברירת המחדל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.