אלכס ברייזר הוא המשנה למנכ"ל מכון ההשקעות של בלקרוק, ענקית ההשקעות הבינלאומית. הוא מכהן בתפקידו מזה שנה וחצי, והגיע למגזר הפרטי אחרי 21 שנה בבנק המרכזי של בריטניה, תקופה שכללה בין היתר אירועים כמו מגיפת הקורונה והברקזיט - מה שמסביר למה יש לו שיער כסוף, צוחק ברייזר (44).

● התחזית של מנכ"ל בית ההשקעות הגדול בעולם לגבי הריבית בארה"ב

● הכי גבוהה מאז 2006: המספרים מאחורי העלאת הריבית, והאם הגענו לשיא?

● קפיצה של 185 מיליארד דולר ביום: המניה שהדהימה את וול סטריט

בשבוע שעבר, הוא הגיע לביקור קצר ועמוס פגישות בישראל, במסגרתו התפנה לראיון עם גלובס. מכון ההשקעות, הוא מסביר, עוסק במחקר המשרת את מנהלי הקרנות ואת הלקוחות ויוצר תשתית לבניית תיקי השקעות. אנחנו מתחילים את השיחה במונח ששב וחוזר בסקירה האחרונה שלו: אנחנו נמצאים בפתחו של "משטר חדש" בשווקים.

אלכס ברייזר | תעודת זהות

אישי: בן 44, נשוי פלוס 2, מתגורר בלונדון

מקצועי: המשנה לראש מכון ההשקעות של בלקרוק. לשעבר מנהל יציבות פיננסית בבנק המרכזי של אנגליה. בעל תואר שני בכלכלה מאוניברסיטת קיימברידג'

עוד משהו: "אני בעיקר נהג מונית לשני בנים, זה העיסוק העיקרי שלי. בין לבין אני מסתכל על הכלכלה העולמית"

למה הכוונה?

"קל לחשוד באנשים שמכריזים על 'משטר חדש', או ש'הפעם זה שונה', אבל אנחנו באמת מאמינים שמדובר במשטר חדש. אנחנו אחרי 20־30 שנה של מה שמכונה 'ההתמתנות הגדולה' (The Great Moderation), תקופה של אינפלציה נמוכה ויציבה, וצמיחה גבוהה ויציבה. במבט לאחור, מה שאפיין את התקופה הזאת לא הייתה מדיניות (כלכלית) מעולה, אלא מזל. פוטנציאל ההיצע הכלכלי גדל בהתמדה: סין השתלבה במערכת הסחר העולמית, הייתה אספקת אנרגיה בשפע, וגם היצע עבודה. כך שהמשימה של הבנקים המרכזיים באותה תקופה הייתה לייצב את הצמיחה. בכל פעם שהצמיחה החלה לרדת, הם פשוט היו צריכים לתמוך בה באמצעות הורדת ריבית, ובהמשך באמצעות 'הקלה כמותית'. וככה הם גם ייצבו את האינפלציה".

ועכשיו?

"עכשיו אנחנו במשטר קצת אחר. בשווקים המפותחים, עברנו משפע של היצע למחסור. רואים את זה למשל בהיצע העבודה: כולם סובלים מירידה בגודל כוח העבודה, בצורה כזו או אחרת. ראינו את זה באספקת האנרגיה באירופה, ואנחנו מתחילים לראות את זה בחיווט מחדש של שרשראות האספקה מסביב לעולם: במקום להתמקד רק ביעילות כלכלית, נוספים שיקולים גיאופוליטיים.

"מכל הסיבות האלה, אנו נמצאים במשטר חדש, שמעוצב על ידי יותר מגבלות היצע. בארה"ב, באירופה ובבריטניה, זה מכניס בנקים מרכזיים לעמדה שונה לחלוטין מזו שהיו בה במהלך 'ההתמתנות הגדולה'".

באיזה אופן?

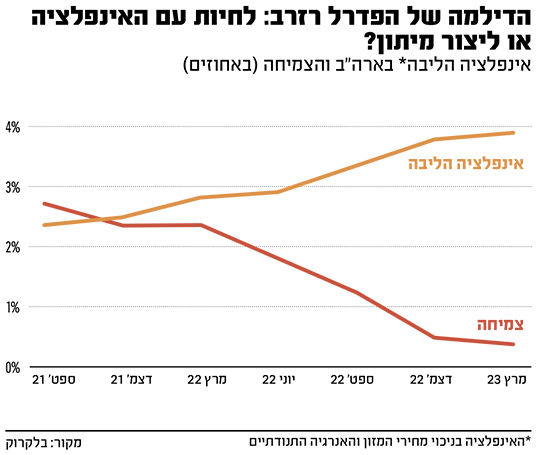

"מגבלות ההיצע האלה מציבות בפניהם ברירה קשה: או ללחוץ על הבלמים ולהאט את הכלכלה, או לסבול אינפלציה מאוד מתמשכת. התוצאה היא משטר יותר תנודתי ואינפלציוני, שבו הבנקים המרכזיים הם כבר לא הכוח המייצב שהיו פעם".

לא כוח מייצב אלא כוח שמרסן את הכלכלה?

"מה שחדש כאן, והתהווה לאורך 18 החודשים האחרונים, הוא שכאשר הם מוצאים את עצמם מול מגבלות של היצע עבודה, הבנקים המרכזיים במדינות המתקדמות הם לא השפעה מייצבת על הכלכלות שלהם. למעשה, הם יוצרים האטה די בכוונה, כדי להתמודד עם האינפלציה. וזה טרייד אוף קשה לניהול, שהם לא היו רגילים אליו בתקופת 'ההתמתנות הגדולה'".

"התרחיש המרכזי שלנו - מיתון בארה"ב ואירופה"

עדות למחיר שהעלאות הריבית יגבו מהכלכלה, ברייזר מוצא בתחזיות העדכניות של הפדרל ריזרב. "באופן גובר והולך, הפד חוזה שהאינפלציה תהיה די 'דביקה' בשנה הבאה, ושהכלכלה תיכנס למיתון לקראת סוף השנה הנוכחית. הניסוחים שלו בעצם מדברים על כך שמשהו כזה דרוש על מנת להוריד את האינפלציה בחזרה לעבר היעד של 2% בשנה".

במסיבת העיתונאים האחרונה שלו, יו"ר הפד ג'רום פאוול אמר שהוא אישית לא מסכים עם הערכות החזאים של הפד, וחושב שאפשר להגיע ל'נחיתה רכה' של הכלכלה, ללא מיתון. אם אני מבין נכון, אתם כן חוזים מיתון, ולא רק בארה"ב.

"התרחיש המרכזי שלנו הוא שיהיה מיתון מתון בארה"ב ובאירופה בהמשך השנה. בשווקים המפותחים, ראינו את מחזור העלאת הריבית המהיר ביותר מאז שנות ה־80, לרמות ריבית 'מרסנות', שיבלמו את הכלכלה. בהרבה מקרים, יש סימנים לכך שההשפעות של ההידוק המוניטרי כבר מתבססות, בפער הזמנים הרגיל (בין העלאת הריבית להשפעה שלה, א"פ)".

ג'רום פאוול, יו''ר הפדרל ריזרב. ניצב בפני דילמה / צילום: Associated Press, Jacquelyn Martin

"מדוע בינתיים הצמיחה לא האטה עד כדי כך? בארה"ב, זה כי הצרכנים עדיין מוציאים את החסכונות שצברו במהלך הקורונה. לקראת סוף השנה, בדיוק כשלצרכן האמריקאי ייגמרו החסכונות האלה, תורגש שיא ההשפעה של העלאת הריבית על ההשקעות העסקיות ותנאי האשראי.

"ואילו באירופה, היה זינוק רגעי בצמיחה שנבע מכך שזעזוע האנרגיה לא היה גרוע כמו שאנשים חששו לפני 3־6 חודשים. עדיין, הבנקאים המרכזיים יצאו למחזור העלאת הריבית המהיר ביותר מאז שנות ה־80, לרמות שיגרמו בהכרח לנזק כלכלי. במובן מסוים, זה מה שהבנקים המרכזיים מכוונים אליו על מנת להוריד את האינפלציה".

זה לא באג, זה פיצ'ר?

"ואגב, בגלל זה אנחנו לא מצפים שהבנקים המרכזיים יבואו להצלה כשהצמיחה תאט. הם יראו בזה פיצ'ר של המדיניות שלהם, ולא באג. כך שהריביות יישארו גבוהות יותר לאורך זמן ממושך יותר".

אני מבין שאתה לא מסכים עם מי שטוען שכשהמיתון יגיע, נראה את הריביות יורדות.

"לא, וזה היבט של המשטר החדש. במשטר (הישן) שבו הבנקים המרכזיים תומכים בצמיחה כל הזמן, יש מתאם הפוך בין אגרות חוב למניות. כשהצמיחה מאטה, מחירי המניות מסתגלים כלפי מטה, ואז הבנק המרכזי נחלץ לעזרה באמצעות הורדת ריבית, שדוחפת למעלה את מחירי אגרות החוב".

מה שנקרא, חדשות רעות זה חדשות טובות.

"בדיוק. ואנשים התרגלו לזה. במשטר החדש, שבו מיתון הוא סוג של פיצ'ר מבחינת הבנקים המרכזיים, הם לא יבואו לעזרה. וזה משנה משמעותית חלק ממתאמי ההשקעה. במהלך 'ההתמתנות הגדולה', לתיק נכסים של מניות ואג"ח היה מייצב טבעי: כשמחירי המניות נפלו, מחירי האג"ח עלו. בשנים האחרונות, המתאם הזה לא חזק כבעבר, כי הבנקים המרכזיים כבר לא נחלצים להצלה בזמן ההאטה. במובן מסוים הם הגורם להאטה".

הבנקים המרכזיים, מחדד ברזייר, יעמדו בפני דילמה: האם ליצור את המיתון שנדרש לשיטתו על מנת לעצור את התחממות הכלכלה שהביאה לאינפלציה, או שיבחרו לחיות עם אינפלציה מתמשכת? התשובה לדעתו, בהינתן העלאות הריבית שכבר מאחורינו, היא שהבנקים המרכזיים יגרמו למיתון, אבל לא מאוד עמוק. "כך שהאינפלציה תהיה די דביקה, אבל כן תרד לעבר היעד של 2%, גם אם לא כל הדרך".

כלומר מיתון "מתון" והשתלטות על האינפלציה, פחות או יותר.

"למרות שבראייתנו, במיוחד בארה"ב, בטווח הארוך כנראה נחייה עם אינפלציה שיותר קרובה ל-3% מאשר 2%" - בגלל שנראה יותר מקרים של מגבלות היצע שידחפו את האינפלציה כלפי מעלה".

לניתוח הזה צריך להוסיף עוד התפתחות מהחודשים האחרונים: קריסה של שורת בנקים איזוריים (ובהם למשל סיליקון וואלי בנק). ברייזר אינו רואה משבר בנקאות באופק: ההון העצמי במערכת הבנקאות הרבה יותר גבוה היום בהשוואה ל־2008 למשל, מה שמאפשר לבנקים לספוג יותר זעזועים. אבל הוא כן רואה את הבנקים האיזוריים, למשל, מקשיחים את תנאי מתן האשראי, כשהמשמעות היא "הידוק" נוסף של התנאים הפיננסיים, "וזה משהו שיעזור לפד לעשות הפסקה בהעלאות הריבית שלו, עכשיו כשכבר הגענו לריבית של 5.25%, בגלל שזה יתרום להאטה בכלכלת ארה"ב".

המשקיעים צריכים להיות אקטיביים וזריזים

איך כל זה משפיע על השקעות? אחת ההשלכות העיקריות שברייזר מדבר עליהן היא הצורך בגישה אקטיבית יותר. "מה שעבד טוב מאוד במשטר הישן היה פשוט 'להגדיר ולשכוח'", אומר ברזייר. כלומר, לבנות תיק השקעות קבוע עם תמהיל כלשהו של מניות ואגרות חוב (נניח, 60% מניות ו־40% אג"ח), ולא לעשות הרבה מעבר לזה.

"במשטר החדש", הוא מסביר, "לא בהכרח נראה את המגמה הבלתי פוסקת כלפי מעלה במחירי האג"ח והמניות שהתרגלנו אליה. נראה הרבה יותר תנודתיות, הרבה יותר עליות וירידות. וזה אומר, בראייתנו, שתיק השקעות יצליח הרבה יותר טוב בימינו אם הוא די זריז, מותאם ואקטיבי.

"אנחנו מתארים משטר כלכלי די קשה, אבל החדשות הטובות הן שזה יוצר הזדמנויות השקעה די מעניינות, וראינו את זה ב־12־18 החודשים האחרונים. כאשר יש תנודתיות, הרבה עליות וירידות, צצות אי התאמות בין האופן שבו קבוצות נכסים שונות מתומחרת. וזה יוצר הזדמנות למשקיעים אקטיביים וזריזים להיכנס וליצור תשואות יתר. ראינו את זה למשל בבביצועים של אג"ח צמודות לאינפלציה לעומת אג"ח לא צמודות".

יש דור שלם שלמד שהדבר הכי טוב שאתה יכול לעשות עם הכסף הוא השקעה פסיבית. כלומר לשים אותו בקרן פסיבית ולשכוח ממנו.

"צריך להבדיל בין השימוש בקרנות סל, לבין כמה אתה זריז בשימוש בהן. קרנות סל הן דרך נהדרת וזולה להשיג גישה להרבה שווקים חשובים. אבל השאלה היא, האם אתה קונה קרן סל מניייתית וקרן סל אג"ח, ופשוט יושב עליהן? או שאתה קונה קרן סל מנייתית וקרן סל אג"ח ברמה גבוהה למדי של פירוט - למשל קרן אג"ח לטווח קצר, קרן אג"ח לטווח ארוך, קרן שווקים מתעוררים - ומנסה לנצל את ההפרשים בין האופן שבו הנכסים השונים האלה מתומחרים. זה הרבה יותר חשוב בימינו. העניין הוא לא אם הקרן עצמה פסיבית או אקטיבית, אלא גישת השקעה הרבה יותר זריזה מבעבר. היא יכולה להשתמש בקרנות מנוהלות אקטיבית על מנת להיות זריזה, או להשתמש במבחר קרנות סל ועדיין להיות די זריזה".

אפשר כמובן לטעון שמנקודת המבט של ענקית השקעות כמו בלקרוק, יש יתרון בגישה אקטיבית יותר להשקעות: קרנות שמנוהלות אקטיבית גובות יותר דמי ניהול מקרנות סל. ברייזר, מצידו, מזכיר שגם החיים של מנהלי ההשקעות יהיו קשים יותר במציאות החדשה, בוודאי בהשוואה לסביבת העבר בה מחירי הנכסים פשוט עלו בעקביות. מבחינת בלקרוק (שמציעה גם קרנות פסיביות וגם אקטיביות), הוא אומר, הדגש הוא להציע ללקוחות מגוון רחב של מוצרים מסוגים שונים ובשווקים שונים, ש"יאפשר להם זריזים יותר".

אחת העצות שלכם היא לא לקנות בשפל (Don't buy the dip).

"במבט לאחור, בזמן ההתמתנות הגדולה, לקנות בשפל זה משהו שעבד די טוב. בכל פעם שהצמיחה ירדה ומחירי הנכסים נפלו, ידעת שהבנקים המרכזיים ייכנסו לתמונה והשווקים והכלכלות ימריאו שוב - והשאלה הייתה מתי זה יקרה. כאמור, אנחנו במשטר שונה שבו הבנקים המרכזיים הם אלה שיוצרים את ההאטות. זה לא משטר שבו בכל פעם שמשהו נופל, אתה קונה אותו.

"וזה חוזר לנקודה של להיות אקטיביים יותר. יהיו מקרים שבהם נכס אחד יהיה מתומחר בזול לעומת נכס אחר, אפילו עם אותה תחזית. זה יוצר הזדמנות להטות את תיק ההשקעות, וליצור קצת תשואה עודפת. בסביבה שבה הכלכלה יותר קשה ומאתגרת, נכסים שונים מתמחרים דברים מסוימים באופן שונה. אתה רואה את זה עכשיו, למשל, באופן שבו שוקי המניות בכלכלות המתקדמות לא מתמחרים את מלוא ההאטה בהמשך השנה, ואילו בשווקים המתעוררים מתמחרים תוצאת מאקרו הרבה יותר גרועה. זו עשויה להיות הזדמנות השקעה זמנית".

אגרות החוב חזרו לקדמת הבמה

מה לגבי תזות השקעה קונקרטיות יותר? ברייזר מציע כמה מסקנות לאור הניתוח שלו. הראשונה היא שבסביבת הריבית הנוכחית, בה אג"ח קצרות טווח מניבות תשואה של 5%, "אגרות החוב חזרו". כשלאור התחזית לריביות גבוהות יותר לאורך זמן ממושך יותר, ההמלצה של ברייזר היא להתמקד באג"ח קצרות טווח, ובנוסף להן באג"ח צמודות לאינפלציה, שלא מתמחרות כרגע במלואו את 'המשטר החדש' עליו הוא מדבר.

בנוסף, ברייזר מתאר שני סוגים של הזדמנויות במניות. הראשון, כאמור, הוא בשוקי המניות בשווקים המתפתחים (בהשוואה לשוקים המפותחים). כמו כן, "במשטר של אינפלציה מעט יותר גבוהה, יש בטווח הארוך יתרון במניות כצורה של גידור בפני אינפלציה, כי חברות מסוגלות להעלות מחירים - ואנחנו מחפשים ספציפית חברות שיש להן כוח תמחור".

מה קרה לדגל הקיימות של בלקרוק

לסיום, אני שואל את ברייזר על השקעות ESG, כלומר השקעות אחראיות, בדגש על קיימות. זה היה אחד מהדגלים אותם הניפה בלקרוק ואחד מהנושאים שלארי פינק, מנכ"ל החברה, נהג להבליט. אלא שתחום ה־ESG, ובלקרוק יחד איתו, הפך ליעד למתקפה של מחוקקים רפובליקנים, עוד גלגול של 'מלחמות התרבות' באמריקה. בלקרוק מצאה את עצמה מתגוננת - ובאתר החברה אפשר כיום למצוא הבהרה ולפיה "אנחנו לא מחרימים את תעשיית האנרגיה".

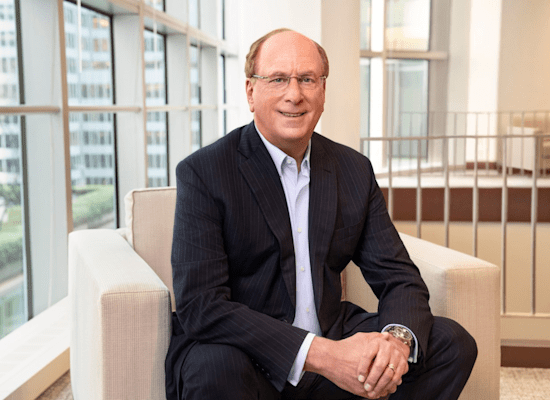

לארי פינק, מנכ''ל ענקית ההשקעות בלקרוק / צילום: יח''צ בלקרוק

זו התפתחות די מדהימה, אני מעיר באוזני ברייזר, שדווקא לא מסכים. בלקרוק, הוא אומר, מתמקדת בשני דברים: לתת ללקוחות שלה אפשרות לבחור בין מוצרים שונים, כאלה שכוללים יעדי ESG וגם כאלה שלא, ובנוסף, לנסות להשיג את הביצועים הפיננסיים הטובים ביותר. בבסיסו של דבר, ברייזר שב ומדגיש את המסר העדכני של החברה, "זה לא הכסף שלנו, זה הכסף של הלקוחות שלנו".