הכותב הוא יו"ר מיטב השקעות

אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

היכן ניתן להרוויח יותר בהשקעה ל-10 שנים -

במניות בנקים, באג"ח בנקים או באג"ח ממשלת ישראל? השאלה הזו לכאורה מוזרה. איך אפשר להשוות בין שלוש הצעות השקעה שונות כל כך זו מזו ברמת הסיכון שלהן?

● הפער בין בורסת תל אביב לוול סטריט הולך וגדל. האם המגמה תימשך? | ניתוח

● הבנקים במוקד: האם יוכרזו בקרוב כ"קבוצת ריכוז"?

ננסה בכל זאת להשיב על השאלה הזו, שקיבלה כעת טוויסט עם הצהרת שר האוצר, בצלאל סמוטריץ', על כוונתו להטיל מס על הרווחים העודפים של הבנקים, שהביאה בעקבותיה ירידה של קרוב ל-5% במדד הבנקים בתוך יומיים.

דוחות הרבעון הראשון של 2023 של חמשת הבנקים הגדולים הצביעו על רווחיות יוצאת דופן - גם במונחים של הרווחיות ההיסטורית שלהם וגם במונחים של הרווחיות הנוכחית של בנקים בעולם, למשל בארה"ב.

הבנקים הישראליים השיגו סביב 16.5% תשואה על ההון, תשואה שהייתה אופיינית לבנקים האמריקאיים לפני שנים רבות, וכמעט כפולה מהתשואה שהבנקים בישראל השיגו עד לפני כשנתיים.

הרווחיות הנוכחית שלהם אינה מייצגת, והיא נובעת מצבר גורמים שלא כולם עתידים לחזור בשנים הקרובות, ובוודאי שלא באותה עוצמה.

מה זה אומר מבחינת המשקיעים ומניות הבנקים? האם המשקיעים, שהם גם הצרכנים של הבנקים, ומשלמים את מחיר רווחיותם, יכולים בכובעם כמשקיעים ליהנות מהבוננזה? או שמא הם צריכים להיות זהירים, שכן זו כאמור רווחיות שאינה מייצגת?

ההנחה: תשואה שנתית של 10% על ההון

נתמקד במניות שני הבנקים הגדולים: לאומי והפועלים. הרווחיות החריגה שלהם היא, כאמור, כזו שככל הנראה לא תשוחזר בעשר השנים הקרובות, ולכן נניח לצורך הזהירות שהבנקים ישיגו בעשר השנים הקרובות תשואה שנתית ממוצעת של 10% על ההון שלהם.

מניות שני הבנקים הגדולים נסחרות כיום בשווי שוק שמייצג כ-87% מההון העצמי שלהם. המשמעות היא שמבחינת המשקיע ברמה הזו הוא רואה לפניו תשואה שנתית של 11.5% (כמובן, בהנחה שהבנקים אכן ישיגו תשואה שנתית בשיעור של 10%), תשואה נאה מאוד לכל הדעות.

● מנהל החדשנות בבנק ישראל, דני חחשווילי, בין המועמדים המובילים לתפקיד המפקח הבא

● משקיעים ובכירים בחברות שהתמזגו לספאק הרוויחו מיליארדים לפני שהבועה התפוצצה

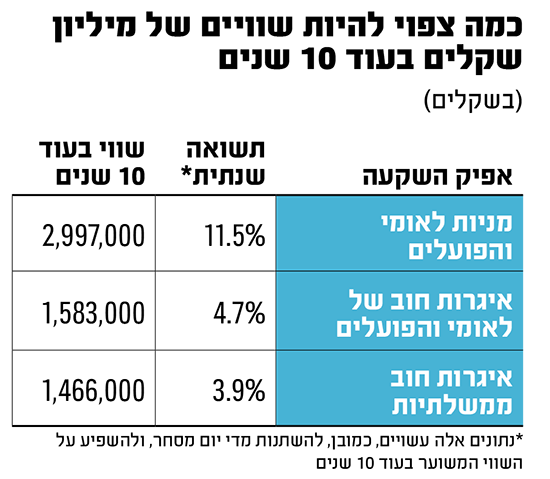

בהנחה שהמשקיע מתייחס להשקעה הזו כהשקעה לטווח ארוך, נניח כתוכנית חיסכון לעשר שנים, התשואה המצטברת המשוערת שהוא ישיג בתום עשר שנים תהיה 197%. כלומר, אם הוא ישקיע היום 1,000,000 שקל במניות שני הבנקים, אמור לעמוד לרשותו בעוד עשר שנים סכום של 3,000,000 שקל כמעט. הכול, כמובן, לפני מס.

מהן האפשרויות האחרות העומדות בפני משקיע שמסתכל על השקעתו כתוכנית חיסכון לעשר שנים?

הוא יכול להשקיע באג"ח ממשלת ישראל ל-10 שנים, שהתשואה השנתית שלהן עומדת כיום על כ-3.9% ברוטו. הסכום שיהיה לו בעוד עשר שנים על השקעת 1,000,000 שקל יהיה 1.466 מיליון שקל לפני מס, כלומר פחות מחצי ממה שישיג מי שישקיע במניות הבנקים. זו כבר מתמטיקה טהורה, ולא השערה מלומדת.

ומה יקרה אם תשקיעו לא במניות של הבנקים ולא באג"ח ממשלתיות, אלא באג"ח של הבנקים?

איגרות החוב שלהם לתקופה של כ-10 שנים אמורות לספק תשואה של כ-4.7% בשנה, מה שאומר שהשקעה של כ-1,000,000 שקל אמורה להיות שווה בסוף התקופה כ-1.583 מיליון שקל, טוב יותר מאיגרת חוב ממשלתית, אבל הרבה פחות טוב מהמניות של הבנקים.

הרבה איומים מרחפים מעל הבנקים הישראליים

השקעה במניות בנקים אמורה להיות המניבה ביותר מבחינת המשקיע, אבל היא אכן יותר מסוכנת, שהרי יש לא מעט איומים על הבנקים הישראלים. להלן כמה מהם.

● תחרות מצד גופי טכנולוגיה ענקיים מחו"ל שיותר ויותר חודרים לתחום הפיננסי, ומתקשרים היטב עם הדור הצעיר, הדיגיטלי. לזה צריך להוסיף את התחרות הצפויה מצד בנקים דיגיטליים מקומיים.

● תקשורת שמבקרת בחריפות את הבנקים, שמרוויחים, בשנה האחרונה במיוחד, הון עתק. הביקורת היא על כך שהם אינם ממהרים לשתף בהון הזה את הציבור, בדמות של מתן ריביות גבוהות יותר, וממשיכים לגבות ריביות רצחניות מציבור הלווים.

נסיון העבר מלמד שהתנהלות זו מושכת אש ויכולה להוביל לצעדי חקיקה שיפגעו ברווחיות הבנקים, בין שבדרך של מיסוי עודף ובין שבדרך של התערבות חקיקתית, שאינה קשורה בהכרח רק במיסוי. סימן ראשון לכך ראינו בימים האחרונים, עם הפרסום על פניית רשות התחרות לבנקים בדרישה למידע והסברים לגבי ריביות הזכות והחובה שלהם.

● מגמה של הפחתת ריבית. מגמת העלאת הריבית אומנם תרמה מאוד לרווחיות הבנקים, שכן ריבית החובה עלתה חזק מאוד, בעוד שריבית הזכות עלתה הרבה פחות - וגם יותר לאט. אבל בדיוק באותו אופן מגמה של הפחתת ריבית עלולה לפגוע בהם. עם זאת, זה לא יהיה בסימטריה מלאה, ויהיה גם גורם מקזז של רווחיות גבוהה יותר מנכסים פיננסיים וריאליים שבהם הבנקים משקיעים.

● ויש גם סיכון חיצוני. אם המערכת הבנקאית העולמית תיקלע למשבר דוגמת 2008, יש סכנה אמיתית אפילו לשרידות של הבנקים הישראליים, כי בעולם הגלובלי, ובמיוחד בשירותים הפיננסיים, קיימת סכנה גדולה של "הדבקה". הרשתות החברתיות, והקלות והמהירות שבהן ניתן למשוך כספים מן הבנקים "בלחיצת כפתור", מעצימות את הסכנה.

● מיתון הוא בעיניי הסכנה הגדולה ביותר למערכת הבנקאית, שרגישה מאוד להתפתחויות במשק המקומי והעולמי. פירושו ירידה בכוח הקנייה של הצרכנים, שיעור אבטלה גבוה, פגיעה ברווחיות של גופים עסקיים, גידול בשיעור פשיטות הרגל, הפסדי אשראי לבנקים וגידול בהפרשות.

כריות הביטחון שמסייעות לבנקים

ואחרי שאמרנו את כל זה, ראוי לומר שהבנקים הוכיחו בעבר יותר מפעם אחת שהם יודעים להתמודד עם אתגרים ואיומים חיצוניים, ויש להם כמה כריות ביטחון. למרות תהליך ההתייעלות שהם ביצעו בשנים האחרונות, עדיין יש עוד מקום לצמצום במספר העובדים, שהיה מאוד מנופח לפני כעשור ויותר, והחידושים הטכנולוגיים יקלו מאוד על המשך התהליך הזה.

לבנקים יש הרבה נדל"ן. הם סוגרים סניפים ומעבירים את המטות שלהם לאזורים זולים מהותית בדמי הניהול והארנונה. התהליך הזה מלווה לעיתים קרובות גם במכירתם של הנכסים האלה. בנוסף, יש להם השקעות, חלקן מוצלחות מאוד, בחברות עסקיות.

אז אחרי שסקרנו את הסיכונים המאיימים על הבנקים, נחזור לשולחן החישובים. אז נכון שההשקעות שציינו אינן שוות סיכון. ממש לא. כאשר משקיעים בנכס מסוכן יותר, דורשים פרמיה על הסיכון הנוסף, והשאלה היא תמיד מהי הפרמיה.

במקרה שלנו הפרמיה היא ההפרש בין 11.5% לשנה במניות בנקים ובין 3.9% לשנה באיגרות חוב ממשלתיות, כלומר 7.6% לשנה.

הפרמיה שנכון להדביק לסיכון הנוסף הזה היא כ-4% בשנה, כלומר, נותרנו עם 3.6% פרמיה, שמייצגת חוסר איזון וכשל שוק שאותו יכולים המשקיעים לנצל, והוא שווה בחישוב מצטבר על פני עשר שנים כ-424,000 שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.