ביום ראשון זינקה מניית הבורסה בת"א ב־8.5% לשיא של יותר משנה, המשקף לבורסה המקומית שווי שוק של כ־2.1 מיליארד שקל. הסיבה לקפיצה היא הסכם אליו הגיע בשבוע שעבר דירקטוריון הבורסה עם הבנקים, ולפיו האחרונים ימכרו את החזקותיהם בבורסה אחרי שנתיים של ניסיונות לשכנעם לעשות זאת, ולא מעט סכסוכים בין הצדדים, בד בבד עם הכרזה על חלוקת דיבידנד גדולה.

● המניה הקטנה שמזנקת בבורסת תל אביב בעקבות המתקפות של החות'ים

● "מתחיל לקרות פה משהו": התחזית של בית ההשקעות הגדול בעולם

● ניתוח | סיכום שנה בגמל: בתי ההשקעות בראש הטבלה, ומי בתחתית

ההסכמה של הבנקים למכור את החזקותיהם, המהוות כ־18% ממניות הבורסה, צפויה להפוך לבוננזה גדולה עבור הבורסה עצמה. על פי החוק להפרטת הבורסה משנת 2017, המחיר המקסימלי שיכולים הבנקים לקבל עבור כל מניה הוא 5.08 שקלים, בעוד שכעת עומד מחיר המניה על כ־23 שקל - כמעט פי 5. כך, תמורת המניות שמחזיקים חמישה חברי בורסה - בעיקר הבנקים הפועלים, מזרחי טפחות והבינלאומי (כל אחד מחזיק 4.9%), הם יקבלו קצת יותר מ־87 מיליון שקל שיתחלקו על פי שיעור ההחזקה של כל אחד מהם.

לסכום זה יש להוסיף את חלקם של הבנקים בדיבידנד מיוחד שהוכרז כאמור, בסכום של 231 מיליון שקל, שתחלק הבורסה בתחילת 2024. כלומר המוכרים יתחלקו בדיבידנד של כ־41 מיליון שקל. בכך תחרוג הבורסה למעשה ממדיניות אי חלוקת הדיבידנד שלה.

יתרת הסכום שיתקבל ממכירת מניות הבנקים, בסך יותר מ־300 מיליון שקל (על פי שער המניה כיום), תיכנס לקופתה של הבורסה עצמה, כשהיא מחויבת על פי ההסכם להשקיע אותו בטכנולוגיה (בהליכים טכנולוגיים בבורסה).

בבורסה, בהובלת המנכ"ל איתי בן זאב, טוענים כי עצם כך שבנקים מחזיקים במניות מהווה ניגוד עניינים. בין היתר מאחר שגם הבנקים וגם הבורסה מציעים שירותי ברוקראז', הם מתחרים ביניהם בתחום המימון - הבנקים באמצעות הלוואות והבורסה בגיוסי אג"ח, וכן לבנקים יש אפשרות מכוח ההחזקה שלהם להשפיע על עמלות הבורסה וחלוקת הרווחים ביניהם.

3 גופים זרים מחזיקים בכ־34% מהמניות

על פי ההסכם בין הצדדים, מי שינהל את הליך המכירה של מניות הבנקים בבורסה הוא בית ההשקעות לידר שוקי הון, והוא קיבל ייפוי כוח ל־12 חודשים כדי למצוא רוכשים. פרק הזמן הארוך יחסית נועד לאפשר ללידר למקסם את הרווח עבור הבורסה ולא למכור מתוך לחץ. "זו עסקה נהדרת לבורסה", אומרים בלידר, "מעבר לזה שנפתרו הסכסוכים עם בעלי המניות הישנים, הבורסה תקבל את התמורה העודפת בסך מאות מיליוני שקלים".

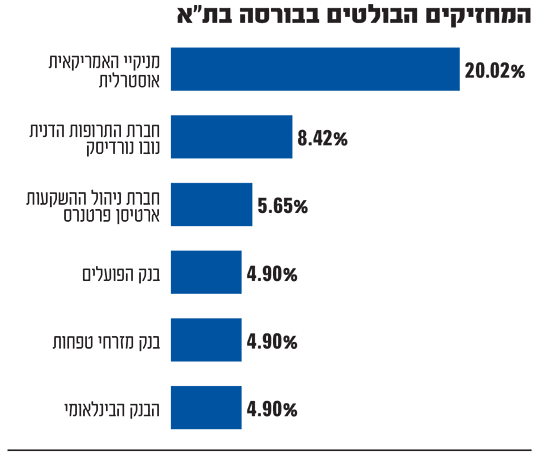

נזכיר כי בקיץ 2018 נמכרו 72% ממניות הבורסה בת"א שהוחזקו בידי חברי הבורסה, ובעיקר הבנקים. קרן ההשקעות האוסטרלית־אמריקאית מניקיי רכשה כ־20% מהמניות, שבהן היא עדיין מחזיקה כיום, והיתרה התחלקה בין כמה גופים זרים ונמכרה בהנפקה. נכון להיום מחזיקים שלושה גופים זרים בעלי עניין בכ־34% ממניות הבורסה.

באשר לזהות המשקיעים שעשויים לרכוש את מניות הבנקים שיוצאו לשוק, בלידר מעריכים ביקוש "הן מצד משקיעים זרים והן מצד משקיעים מקומיים". זאת מאחר ש"הבורסה הוכיחה בשנים האחרונות שיש הצדקה לשווי הגבוה שבו היא נסחרת. אם לפני כמה שנים היה נראה שהיא נסחרת במכפילים גבוהים, ההנהלה סיפקה את הסחורה ומדובר בעסק בצמיחה שמגדיל את מקורות ההכנסה שלו, ובסופו של דבר אין לו מתחרים".

ברבעון השלישי של השנה עמדו הכנסות הבורסה על 95.5 מיליון שקל, עלייה של 11% לעומת הרבעון המקביל אשתקד. הרווח הנקי יותר מהכפיל את עצמו לכדי 18 מיליון שקל, בעיקר הודות לזינוק של 36% ברווח מפעילות הבורסה. כ־40% מהכנסות הבורסה מגיעות מעמלות מסחר וסליקה.

החזקה מוסדית נמוכה ביותר

בנוסף, הבורסה היא אחד העסקים הפחות תנודתיים שיש, ואפשר לומר שהיא מרוויחה מהתנודתיות הזו כיוון שככל שמתבצעות יותר פעולות מסחר, כך החברה מקבלת יותר עמלות. כלומר עבור בעלי המניות שלה העסק גם צומח וגם עם סיכון קטן יחסית לפגיעה בהכנסות.

יתרון נוסף שעומד לזכות הבורסה הוא שכיום היא מהווה את אחת החברות שההחזקה של המוסדיים הישראלים בה נמוכה מאוד. המשמעות היא שהמניות שיצאו לשוק צפויות להיות סחירות, כך שגם משקיעים שאינם גופים מוסדיים (הנוטים להחזיק בסחורה לתקופות ארוכות) יוכלו לרכוש אותן, וגם הגופים המוסדיים עצמם יוכלו לקנות את מניות הבורסה. זאת מבלי להגיע לסף הפיכה לבעלי עניין - רף שלא תמיד הם רוצים לחצות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.