בחודשים האחרונים נדמה היה שהראלי בוול סטריט חסר מעצורים ובפרט במניה אחת - אנבידיה. ענקית השבבים הדהימה את המשקיעים פעם אחר פעם בתקופה האחרונה והפכה למלכה של הבורסה האמריקאית. אחרי שעלתה בכ־240% בשנה שעברה, מתחילת השנה ועד יום שישי האחרון היא זינקה בעוד 92% והפכה לחברה השלישית בגודלה בעולם. רק לפני שבועות בודדים, אחרי פרסום הדוחות שלה, אנבידיה הציגה את עליית השווי היומית הכי גבוהה אי פעם, כשהוסיפה לערכה 270 מיליארד דולר ביום אחד.

● ניתוח | תשואה של 85% בשנה: כך תיחשפו לטרנד שמדהים את וול סטריט

● משאירה אבק לאנבידיה: המניה שזינקה ב-1,000% בשנה

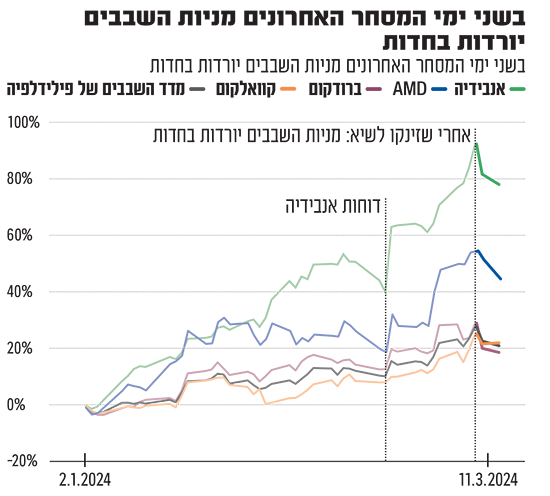

ההצלחה של אנבידיה משכה איתה למעלה את תעשיית השבבים כולה ומניות הענף הפכו לטרנד הכי חם בשוק. מדד השבבים של פילידלפיה, המורכב מ־30 חברות שבבים, עלה בכמעט 30% מתחילת השנה ועד סוף השבוע האחרון, ומניות כמו AMD שעלתה ב-53%, ברודקום (30%), וקוואלקום (28%) זינקו בשיעורים דו־ספרתיים. אבל מיום שישי המגמה התהפכה ומניות השבבים כולן נצבעו אדום. בשני ימי המסחר הראשונים השבוע, מניית אנבידיה צללה כמעט ב־12%, AMD ביותר מ־12%, ברודקום ב־6%, וקוואלקום ב־2.5%. הירידות האלו גררו למטה גם את מדד השבבים המוביל, שירד באותם ימים ביותר מ־5%. מה הוביל לשינוי בסנטימנט המשקיעים והאם המסכים האדומים מסמנים על סיומו של הטרנד החם של השנה? או שמדובר בתיקון חד פעמי?

נכון לנעילת המסחר ביום שלישי התמונה שוב התהפכה, כשמניית אנבידיה זינקה בכ־7%.

הדוחות שגררו את הסקטור למטה

מה שהחל את הירידות במניות השבבים היה פרסום דוחות של שתי חברות בתחום: ברודקום ומארוול. הציפיות מביצועי שתי החברות היו גבוהות, בין היתר בשל העובדה ששתיהן מוכרות שבבי רשת המיועדים לשימוש בעיבוד במחשוב המבוסס בינה מלאכותית. כלומר, שתיהן סומנו כמרווחיות פוטנציאליות מהשקעות הענק בטכנולוגיה החמה בשוק. השבבים שמייצרות ברודקום ומארוול לא מחליפים את השבבים של אנבידיה, אלא מהווים חוליה חשובה בהקמת תשתיות מחשוב מבוססות AI. אבל למרות הפוטנציאל, התחזיות להמשך היו נמוכות מהציפיות של השוק. במקרה של ברודקום, שחקנית הרבה יותר משמעותית בשוק שנסחרת לפי שווי של 600 מיליארד דולר, ההכנסות בגזרת המוליכים למחצה של החברה (ביטוי של סגמנט ה־AI) פספסו את תחזיות האנליסטים.

בנוסף, הדוחות של ברודקום ומארוול הזכירו לשוק את מה שאולי הוא כבר ידע: למרות הביקושים הגדולים לשבבים הקשורים לבינה המלאכותית, התעשייה כולה לא בהכרח צומחת. "שבבי הבינה המלאכותית הם עדיין חלק קטן מהביזנס", אומר סרגיי וסצ'ונוק, אנליסט בכיר מבית ההשקעות אופנהיימר. "בברודקום הם אמורים להוות שליש מסך מכירות השבבים, ובמארוול עוד פחות מזה". הוא מסביר כי ברודקום למשל, משרתת מגוון מאוד רחב של תחומים, כמו למשל שוק הסלולר, שלא נמצא בצמיחה.

חברות שבבים נוספות מתמודדות עם האטות בסגמנטים הוותיקים יותר בהם הם פועלים. בוול סטריט ג'ורנל למשל פרסמו כי חברת AMD מתמודדת עם האטה במכירות שבבים עבור מחשבים ביתיים (PC) וקונסולות משחקי וידאו.

"יש תחושה שעלינו מהר מדי וגבוה מדי"

לדברי וסצ'ונוק הנתונים האלו הובילו לסוג של התפכחות בשוק: "יש סנטימנט חזק כלפי שוק השבבים כולו ועכשיו מתחילים להבין שלא הכל ורוד ולא הכל צומח". הצמיחה הנוכחית מאכזבת אפילו יותר בקונטקסט הנוכחי - אחרי עליות משמעותיות במחירי המניות של חברות השבבים.

"אני חושב שמה שאנחנו רואים עכשיו בוול סטריט, זה שמתחילים סימנים של דוט.קום בירידה של המון מניות", מעריך שחר כהן, מנכ"ל ומייסד לוסיד קפיטל, המנהלת קרנות גידור המתמחות בטכנולוגיה. "במניות שקשורות לבינה מלאכותית, יש תחושה שעלינו מהר מדי וגבוה מדי. החברות האלה בסוף מוכרות ציוד שהוא עסק מחזורי. כל שבב של אנבידיה למשל, אורך החיים שלו הוא כ־4 או 5 שנים, אז אני חושב שצריך מאוד להיזהר מלתת לחברות האלה מכפילי שיא על רווחי שיא כי יכול להיות שבעוד שנה נראה ירידה במכירות של אנבידיה".

וסצ'ונוק מאופנהיימר מוסיף כי סיבה נוספת שיכולה להסביר את הצניחה במניית אנבידיה היא שאנשים המחזיקים במניות שלה "מנצלים כל הזדמנות של חוסר ודאות בתור סיבה למימוש". הוא אומר כי ברגע שהשיאים הגדולים והמסכים הירוקים נצבעו פתאום אדום, אחרי 9 שבועות רצופים של עליות, המשקיעים רצו למכור. "המגמה נשברה, וכשמגמה נשברת מתחילים הרבה מימושים וזה יוצר תנודות בשוק. אפילו קטליזטור מאוד קטן - כמו תביעה שולית ולא רלוונטית, יכול להוות שינו בסנטימנט המשקיעים, ובמניות כמו אנבידיה הסנטימנט משחק תפקיד משמעותי". וסצ'ונוק מתייחס לסיבה נוספת לירידות בשוק השבבים בימים האחרונים - תביעה שהוגשה נגד אנבידיה.

שלושה סופרים הגישו בסוף השבוע האחרון תביעה נגד ענקית השבבים בטענה להפרת זכויות יוצרים. הסופרים בריאן קין, אבדי נזמיאן וסטיוארט אונאן טוענים כי הטקסטים שלהם היו חלק ממערך נתונים של כמעט 197 אלף ספרים שעזרו לאמן את NeMo, פלטפורמה של אנבידיה שנועדה לאפשר לארגונים לבנות ולאמן מודלים של בינה מלאכותית יוצרת (Generative AI). אותם ספרים אמנם הוסרו מהפלטפורמה באוקטובר האחרון "בשל הפרת זכויות יוצרים שדווחו", לפי החברה, אבל לטענת השלושה עצם ההסרה מהווה מעין "הודאה באשמה".

אזהרה מ"אפקט דומינו" במדד הנאסד"ק כולו

שינוי הכיוון של מניות השבבים משפיע לא רק על הסקטור עצמו, אלא על השוק כולו. אחרי עליות של כ־10% במדד הנאסד"ק, מסוף השבוע האחרון וביומיים הראשונים של המסחר השבוע, המדד מוטה הטכנולוגיה ירד ביותר מ־2.5%. גם המדד המוביל בארה"ב, ה־S&P 500 נצבע אדום וירד קלות במעל ל־1%. אם המגמה השלישית במניות השבבים תימשך, מזהיר וסצ'ונוק מאופנהיימר, הירידות הקלות הללו עלולות להפוך להרבה יותר חדות.

"בעבר, שבבים תפסו נתח של בין 10%־12% מהשווי של כלל סקטור הטכנולוגיה במדד הנאסד"ק. עכשיו הם מהווים נתח של כשליש, בעיקר בזכות אנבידיה. אז אם עכשיו היא תרד, אין ספק שתהיה לזה השפעה משמעותית על מדד הנאסד"ק". להערכתו, אם הירידות יימשכו, "יהיה אפקט של דומינו כמו שראינו בדרך למעלה, נראה גם בדרך למטה. כשמגיעות ירידות, עוצמת הירידות היא תמיד יותר אלימה מעוצמת העליות. העליות הינן תהליך ארוך ומתון יותר אבל ירידיות באות בבום".

אינטל: מניית השבבים שמתנהגת אחרת

מניית השבבים שהתנהגה הפוך מהמגמה בימים האחרונים הייתה אינטל. מתחילת השנה נראה כי היא מניית השבבים היחידה שמאכזבת את המשקיעים כשירדה בכמעט 6%, אבל ביום שני היא נצבעה ירוק עם עלייה של 3% בזמן ששאר הסקטור ירד."אינטל אינה קשורה לכל אותן מגמות של צמיחה שהניעו את השוק למעלה", אומר וסצ''נוק. "היא בפיגור רציני בכל מה שקשור בפיתוח שבבים באופן כללי ובבינה מלאכותית ספציפית. אז אם עכשיו הירידות בשוק קשורות לזה שיש מימושים במניות שקשורות לבינה מלאכותית, אינטל כאמור, אינה קשורה למגמה הזאת".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.