אודות הפודקאסט "כוחות השוק"

"כוחות השוק", פודקאסט ההשקעות החדש של גלובס. בפודקאסט, המתפרסם אחת לשבועיים, אנחנו שואפים לארח קולות מעניינים מהתעשייה, לנתח את הנושאים הבוערים שעל הפרק ולספק מידע לכל מי שחי ונושם שוק הון.

השיחות מתפרסמות באתר ובעיתון גלובס, ולכל אחת נלווה שאלון קצר על העדפות השקעה, תחזיות והמלצות.

נשמח לקבל תגובות והצעות למייל ל-bar-la@globes.co.il.

שנת 2024 הייתה שנה יוצאת דופן עבור הבורסה לניירות ערך בתל אביב. למרות המלחמה המתמשכת, הבורסה הציגה ביצועים מרשימים עם תשואות דומות לאלו שהציגה וול סטריט. גם הבורסה עצמה, כחברה הרשומה למסחר, סוגרת שנה פנומנלית עם תשואת מניה של קרוב ל־130% ועם הבעת אמון מהמיליארדר ביל אקמן, מהמשקיעים המובילים בעולם, שרכש 5% מהמניות.

● מנהל ההשקעות שממליץ: הסקטורים שצפויים לככב בשנת 2025

● אל תישענו על S&P 500: הטיפים של צבי סטפק ל-2025

מי שעומד בראש המערכת ואחראי במידה לא מבוטלת להצלחה הוא המנכ"ל איתי בן זאב. בראיון לפודקאסט "כוחות השוק" של גלובס הוא מספר על החוסן המפתיע של הכלכלה הישראלית, מסביר למה המשקיעים הזרים חוזרים דווקא עכשיו, מבקר את התנהלות המוסדיים שמעדיפים להשקיע בחו"ל, לא חוסך ביקורת מאגף התקציבים באוצר ומגלה מה יאפשר בקרוב לבורסה להיפתח בימי שישי.

בן זאב (49) נכנס לתפקידו הנוכחי לפני שמונה שנים אחרי קריירה ארוכה בבנק לאומי בשורת תפקידים, ולפני כן בבית ההשקעות האמריקאי מריל לינץ'.

איתי בן זאב

אישי: בן 49, נשוי + 4, גר בתל אביב

מקצועי: מנכ"ל הבורסה לניירות ערך בתל אביב מ־2017. בעברו כיהן כראש חטיבת שוקי הון בבנק לאומי וכבנקאי השקעות במריל לינץ' ישראל. תואר ראשון במשפטים מאוניברסיטת תל אביב

עוד משהו: אוהד הפועל תל אביב

הפערים מול התחזיות וההשלכות של המלחמה

בשנה האחרונה כאמור הבורסה מציגה תשואות גבוהות מאוד, וביתר שאת בחודשים האחרונים מאז "מבצע הביפרים" שהטה את פני המערכה בלבנון. מדד הדגל ת"א 125 עלה ביותר מ־28% מתחילת השנה כשהוא מותיר מאחור אפילו את ה־S&P 500 האמריקאי. ועדיין במבט ארוך יותר, אם בוחנים את השנתיים האחרונות, תל אביב עדיין בתשואת חסר.

"אם היינו מנהלים את השיחה הזאת לפני שנה וחצי ואומרים שזה מה שהולך לקרות לישראל, כל כלכלן ומנהל השקעות היה מסביר למה הבורסה תרד ב־20%-30% ולמה שער הדולר־שקל יהיה סביב 4.5-5. הביצועים בבורסה שלנו, בכל בורסה, משקפים מפגש של הרבה מאוד אנשים שקונים ומוכרים, ולכן יש משמעות לתוצאות. מדינת ישראל נמצאת היום במצב אסטרטגי הרבה יותר טוב ממה שהייתה מצויה בו לפני שנה או שנתיים", אומר בן זאב.

איך אתה מסביר את הפער בין התחזיות לביצועים בפועל?

"כשמסתכלים על השוק המקומי, רואים קודם כל את המילה שלדעתי הכי מאפיינת אותנו - חוסן. אין עוד מדינה בעולם שהייתה מסוגלת לתפקד באופן שבו כולנו תפקדנו. שיעור האבטלה פה נמוך, שיעור הילודה פה הכי גבוה בכל מדינות ה־OECD. חוץ מזה, המדינה עצמה היא מדינה עם כסף - גם גופים מוסדיים, גם הכסף שאנחנו רואים של הציבור הרחב, והחברות פה בסך הכל מנוהלות בצורה טובה".

בן זאב מוסיף בהקשר זה כי נוצרה הזדמנות עסקית. לדבריו, "אחרי האסון של 7 באוקטובר והתגובה הראשונית של ירידות חדות בבורסה, רמות המכפילים היו מאוד נמוכים. זאת אומרת, פערי התמחור בינינו לבין ארצות הברית היו מאוד משמעותיים, וראינו גם גופים זרים שהתחילו לחזור וגם גופים מקומיים שניצלו את ההזדמנות. אני חושב שבאיזשהו מקום זה משהו שצריך להראות לכולנו - שמי שנמצא פה במדינה יכול להרגיש יותר שלם, יותר בטוח ויותר מפרגן למה שאנחנו כחברה אזרחית ועסקית עושים פה כל הזמן".

המשקיעים הזרים אולי חוזרים, אבל אנחנו עדיין בנטו שלילי מאז תחילת המלחמה.

"הרבה אנשים לא מבינים את כמות הכסף שיש בעולם שזמינה להשקעות. אלו מספרים מטורפים. לישראל, בגלל המאפיינים שלה, יש הרבה מאוד יתרונות על פני שווקים אחרים. חלק מהתפקיד שלנו זה לעודד משקיעים זרים להשקיע בכלכלה הישראלית כי כולנו פה נהנים מזה. עם זאת, הכספים שנכנסו בחודשים האחרונים עדיין רחוקים ממה שיכול להמשיך להיכנס פה בשנים הקרובות, אם המדינה תלך למקומות נכונים".

נתוני המאקרו של ישראל חזקים, אבל חברות הדירוג הבינלאומיות הורידו את הדירוג של המדינה כמה פעמים השנה. איך אתה מסביר את הפער הזה?

"מרווח הסיכון של המדינה, כפי שהשתקף ב־CDS (ביטוח מפני חדלות פירעון, ב"ל ונ"א) ובאיגרות החוב הממשלתיות, גילם את העובדה שישראל הפכה להיות מקום יותר מסוכן. אני שמח שהיום אנחנו נמצאים במקום שבו המרווחים האלה הצטמצמו. בסופו של דבר, כשמסתכלים על הפרמטרים הכלכליים של המדינה, כולם מסכימים שהאאוטלוק, הכיוון של הכלכלה פה, הוא בפירוש חיובי".

הקוף על הגב של הבורסה עלול לחזור

בשנת 2023, בזמן שוול סטריט הציגה תשואות פנומנליות, הבורסה בתל אביב נותרה הרחק מאחור. הסיבה המרכזית: החקיקה מרחיקת הלכת לשינויים במערכת המשפט והמחאה הציבורית שקמה בעקבותיה. בן זאב אומר כי "אם אותם 'רעשי רקע' יחזרו ביתר שאת, זה עשוי להשפיע".

מה יקרה בשנה הבאה אם נראה שוב דברים דומים לאלו שהיו פה ב־2023, שוב יהיה לחץ על הבורסה?

"הדברים שאתה מדבר עליהם גרמו לכך שבגלל כל הרעש שהיה פה, לא מעט גופים מוסדיים מקומיים הוציאו כספים החוצה. בנוסף, הרבה מכלי התקשורת באופן טבעי דיברו, מה שגרם גם ללא מעט אנשים בשנת 2023 וב־2024 להוציא אפילו את החיסכון הפנסיוני ל־S&P 500. חלקם בכלל לא מבינים את הסיכונים.

"אין ספק שאם ההנהגה והפוליטיקאים בישראל יפסיקו לריב אחד עם השני וכולם יתמקדו באיך לקחת את המדינה למקום טוב יותר, יהיה לנו עתיד טוב יותר. 'רעשי רקע' תמיד יכולים להיות, בטח במקום כמו שלנו, אבל בסופו של דבר רוב המשקיעים מסתכלים על הנתונים עצמם ולא על מה כלי התקשורת כותבים בצורה כזאת או אחרת".

ומה לגבי דירוג האשראי, אתה מאמין שהוא יעלה יחסית מהר?

"אני חושב שאם לא יהיו את הרעשים האלה, הדירוג אמור לעלות. התשובה היא כן".

"התחרות שלנו -לא מול ארה"ב"

לפני שבועות ספורים, המיליארדר ביל אקמן, מייסד ומנהל קרן הגידור פרשינג סקוור, השתתף בוועידת ישראל לעסקים של גלובס בראיון מצולם, ואמר כי "מבחינה עסקית, ישראל היא המקום הטוב בעולם להיות בו".

אתה אולי קצת משוחד, אבל אתה מסכים עם האמירה הזו?

"לביל אקמן יש תמונת מבט יותר רחבה משלי על כל מה שאפשר לעשות בעולם. אני יכול להגיד שגם בינואר, כשנפגשנו במסגרת אותה הצעה של מניות, ההסתכלות על ישראל כבר הייתה כמקום שטוב לעשות בו עסקים. כשמסתכלים על איך הכלכלה שלנו והחברה שלנו תפקדו בשנה כזאת, זה נותן הרבה מאוד אמון והערכה ליכולות של המדינה. בעיני אין ספק שאנחנו אחד המקומות בעולם שהכי טוב להשקיע בהם".

לפחות בפרספקטיבה היסטורית, ארה"ב מציגה לאורך זמן ביצועים טובים יותר.

"התחרות שלנו היא לא מול ארה"ב. תבדקו ב'משרוקית' של גלובס כמה דונלד טראמפ ופוליטיקאים אמריקאים אחרים מדברים על כלכלה, וכמה הפוליטיקאים שלנו - תגלו פער תהומי.

"חלק מהסיבה שהשוק האמריקאי עולה כל השנים, מעבר לגודל שלו, זו העובדה שכמעט לכל צעיר או צעירה יש את ההבנה ואת הידע שאם אתה משקיע במדדים לאורך זמן, זה מייצר לך תשואות חיוביות. דרך אגב, אנחנו רואים שינוי בדור הצעיר במדינת ישראל בשנתיים־שלוש האחרונות. לא רק שהם מבינים, הם מבינים בענק. זה כבר לא הדור שלי שפחד לשאול. אלה חבר'ה בני 20 פלוס שמדברים על הכנסה פסיבית, רוצים שהכסף יעבוד בשבילם. הביצועים של רבים מהם מצוינים, לפעמים יותר טובים ממנהלי השקעות שנמצאים בתחום עשרות שנים", הוא אומר.

אחד הנושאים שמטרידים את בן זאב הוא ההעדפה הגוברת של הגופים המוסדיים להשקיע בחו"ל על חשבון השוק הישראלי.

המוסדיים טוענים שהם גדולים מדי לשוק המקומי - היקף הנכסים שלהם גדל ב־100 מיליארד שקל בשנה רק בכספי פנסיה והשתלמות, ולכן הם נאלצים לצאת לחו"ל. מה דעתך על הטענה הזו?

"רפורמת בכר יצרה מצב שמבחינת החסכונות שהם מנהלים, והעובדה שמדובר על מספר מועט של גופים מבחינה מספרית, הם גדולים על השוק הישראלי. אבל באותה נשימה, לפעמים זה מרגיש לי שאצל חלק מהם זה כמו סוג של בון טון - 'אנחנו משקיעים בחו"ל'. של מי הכסף הזה? שלכם ושל כל עם ישראל. תחשבו שעכשיו הם יגידו - בואו ניקח מאה אחוז מהכסף ונשקיע אותו רק בחו"ל, לא משקיעים בישראל יותר בכלל. מותר להם. הם יכולים לעשות מה שהם רוצים עם הכסף".

התפקיד שלהם הוא קודם כל להניב תשואה לחוסך.

"איזה עתיד אתה משאיר לילדים שלנו אם הכול יושקע רק בחו"ל? אין בעולם דוגמה לגופים מוסדיים שמשקיעים 100% מהכסף בחו"ל - זה בדיוק ההפך. באוסטרליה ובקנדה הגופים המוסדיים מחפשים קודם כל איך להשקיע במדינה שלהם, כי פה הם חיים וכי הכסף הוא של האזרחים.

"יתרה מזאת, הגופים המוסדיים בחו"ל, שחלקם הרבה יותר גדולים מהישראלים, בנויים אחרת - יש להם קרנות מתמחות. בתוך כל גוף מוסדי יש קרן שמתמחה ברשתות מזון, קרן שמתמחה בפיננסים, קרן שמתמחה בנדל"ן. כל קרן כזו מתחרה באחרות, וכשאתה מנהל קרן של מיליארד־שניים דולר, כל נקודת בסיס בתשואה חשובה.

"אצלנו אין את המבנה הזה ואין את התחרות הזאת, ולכן זה משפיע על הנזילות ועל הרעב בשוק. אותם מנהלי השקעות שטוענים שאין מספיק נזילות בבורסה בתל אביב - הם בעצמם חלק מהסיבה לכך".

יש מוסדיים שאומרים שהם מכוונים את התיק שלהם ל־90/10 (90% בחו"ל, 10% בישראל).

"נכון. ודרך אגב, גם כשת"א 125 בשנה כזאת עבר את ה־S&P 500, לא ראיתי מישהו מהם בא ואומר 'חבר'ה, תעצרו, אני עכשיו משנה את זה, אני רוצה להשקיע יותר בשוק המקומי'".

כי הם לא יכולים, הם גדולים מדי?

"זה תירוצים. זו בדיוק הנקודה שאני מנסה להגיד. אולי זה דורש יותר מאמץ, אבל מי שרוצה - יכול".

הסטת חסכונות למדד S&P 500

בשנים האחרונות יותר ויותר ישראלים מעבירים את החסכונות שלהם למסלולי ה־S&P 500. אם עד לפני שנים ספורות מדובר היה בשברירי אחוזים מהנכסים המנוהלים בפנסיה או בקרנות ההשתלמות, כיום השיעור מתקרב ל־10%.

אתם לא בדיוק אוהבים את התופעה הזו, נכון?

"זה לא עניין של אוהבים או לא. מה שמטריד אותי הוא שמשקיעים צריכים להבין את הסיכונים. אני לא בטוח שחלק מבינים את החשיפה המטבעית - בעוד שווקים טובים עולים לאורך זמן, במטבעות יש תנודות חדות לשני הכיוונים. כבר היו לא מעט ישראלים שהפסידו רק בגלל התנועה בשער החליפין. בנוסף, כשאתה מרכז את ההשקעות שלך במדד אחד, זה לא בריא מבחינת פיזור סיכונים".

כמעט בכל תקופת זמן שנבחן ה־S&P 500 השיג ביצועים עודפים על תל אביב. זה גם מדד מגוון - 500 החברות הכי גדולות בארה"ב, שפועלות מסביב לגלובוס.

"בעיניי ההשוואה ל־S&P 500 פחות רלוונטית. יש הרבה מדינות בעולם שדומות יותר לישראל - מספיק שתיקח מדינות באירופה. לא חייבים להשוות דווקא לשוק האמריקאי שהוא הכי גדול והכי נזיל. שלא ישתמע לא נכון - אני לא אומר לאף אחד לקחת 100% מהכסף שלו ולהשקיע בבורסה בתל אביב. צריך פיזור, זה בסדר. אבל להגיד 'רק S&P 500' ולא משנה מה? זה לא נכון לכולם".

"מונופול? מי שרוצה יכול להקים בורסה"

איך זה לנהל חברה בלי בעל שליטה, כשרוב בעלי המניות הם זרים?

"הבורסה היא חברה ללא בעל שליטה. בסופו של דבר, יש ממשל תאגידי בישראל שמייצר מתח בריא בין מנכ"ל, דירקטוריון ובעלי מניות. אנחנו ציבוריים כבר 5 שנים וחצי, ואני חושב שעד עכשיו הדברים עובדים בצורה טובה".

אבל גם אתם מונופול.

"אנחנו השוק שבו אפשר לקנות ולמכור מניות, אגרות חוב ונגזרים במסגרת החוק שרשות ניירות ערך קידמה ואושר בכנסת ב־2017. אבל קיימת תשתית בחוק שמאפשרת לכל מי שרוצה להקים בורסה שנייה בישראל. אין שום מניעה - אם יש לך מספיק כסף, אתה יכול ללכת לרשות ניירות ערך, להגיש בקשה ולקבל אישור".

זה לא כזה קל.

"גם מה שאנחנו עושים לא כזה קל. שום דבר הוא לא כזה קל".

לאור הביצועים שלכם והעובדה שרוב בעלי המניות הם זרים, אתם שוקלים הנפקה בחו"ל?

"בכלל לא. להיסחר בנאסד"ק או ב־NYSE זה יקר פי 6-5 מאיתנו. מעבר לכך, יש לנו כבר היום משקיעים זרים. אנחנו לא רואים שום ערך מבחינתנו להירשם בחו"ל. להיפך - אני דווקא אשמח אם חברות טכנולוגיה גדולות שנסחרות רק בניו יורק יבואו אלינו לרישום כפול".

תתחילו להתרגל למסחר גם בשישי

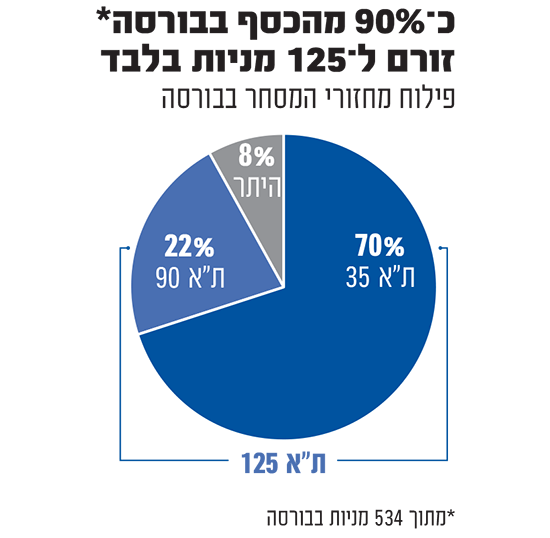

אחת הבעיות המאפיינות כיום את הבורסה המקומית היא שכ־70% ממחזורי המסחר מרוכזים ב־35 המניות הגדולות. בנוסף, 92% מהמסחר מתרכזים ב־125 החברות הגדולות. שאלנו את בן זאב כיצד ניתן להתמודד עם הבעיה.

"חלק ממאמצי השיווק והפיתוח שלנו נועדו להביא יותר כלים ויותר משקיעים. יש לנו שיחות עם רשות ניירות ערך, שיש לנו אינטרס משותף איתה להגדיל את הנזילות והסחירות. אנחנו עושים רפורמה גדולה בעשיית שוק, במטרה לצמצם את מרווחי הקנייה־מכירה כדי לעזור ליותר משקיעים להיכנס.

"אבל זה מאתגר מאוד, כי מבנה השוק בישראל שונה משווקים אחרים. היסטורית, אין פה חינוך פיננסי כמו במקומות אחרים. אין לך את אותה כמות יועצים בבנקים כמו שהייתה לפני עשר שנים, וגם היועצים בבנקים עברו יותר למודלים של ייעוץ בקרנות נאמנות ולא במניות בודדות כמו פעם. זה לא פשוט לפצח את האתגר הזה".

איך המעבר למסחר בימי שישי, החל מעוד שנה, ישפיע על הנזילות בבורסה?

"המעבר לשני עד שישי לא בטוח ישפר את המצב בטווח הראשוני. זה מהלך משותף שלנו עם רשות ניירות ערך ובנק ישראל, שנובע מההבנה שאנחנו חלק מהעולם. כל העולם סוחר משני עד שישי, ואנחנו יודעים ממשקיעים זרים שהעובדה שאנחנו פתוחים בראשון מפריעה להם. בטווח הארוך זה יביא ליותר משקיעים זרים ויגדיל את הסיכוי שנוכל להיכנס למדדים כמו MSCI אירופה. זה יביא כסף פסיבי לשוק, שבתורו מושך אחריו גם קרנות אקטיביות".

איך זה יעבוד מבחינה טכנית, במיוחד בהתחשב בשבת?

"נסגור את המסחר ב־14:00 ביום שישי, עוד לפני שחדרי העסקאות של הבנקים נסגרים. ככה לא תהיה בעיה עם השבת. חלק מהתהליכים כמו סליקה של קרנות נאמנות שקורים היום בסוף יום המסחר יעברו ליום ראשון, שבו כבר לא יהיה מסחר".

איך הצלחתם להעביר מהלך כזה מול ועדי העובדים? זה נראה בלתי אפשרי לפני עשור.

"המלחמה חידדה את ההבנה שאנחנו צריכים את העולם איתנו. אי אפשר להתנהל לבד ולהגיד 'יהיה בסדר'. המערכת הפיננסית בישראל השתנתה מאוד, במיוחד אחרי הקורונה. גם העובדים המאוגדים מבינים שהם רוצים שהמקום יצליח. כשיש יחסי אמון ושיח פתוח, מגיעים להבנות.

"אני מכיר את זה מכל הכיוונים - גם בבנק לאומי הייתי עובד מאוגד בהתחלה. יש לזה יתרונות ברמת הוודאות לעובדים. בסוף, כשחברה מרוויחה ומצליחה, כל בעלי העניין נהנים. האינטרס הוא משותף, וכל עוד מבינים את זה ואין מניעים זרים - מוצאים פתרונות".

האכזבה מאגף התקציבים באוצר

לקראת סיום, שוחחנו על תקציב המדינה שעובר בימים אלו בכנסת, יותר נכון על הדברים שאין בו.

המיסוי על הבורסה גבוה יחסית (25%), בעוד אפיקי השקעה כמו נדל"ן זוכים לפטורים והטבות שונות במס. איך אתה רואה את זה?

"הציפייה שלי הייתה שדווקא בשנה כזאת, אגף התקציבים והאנשים בירושלים יתאמצו לעודד השקעות בשוק ההון המקומי. אחרי הקורונה ראינו מדינות שהבינו שצריך לתמרץ את השוק המקומי - אצלנו זה לא קרה. אפשר היה אפילו להוריד את המס רק על ניירות ערך ישראליים. אחרי שמונה שנים של אינטראקציה מול ירושלים, אחד הדברים שהבנתי הוא שבישראל, בניגוד לארה"ב, זה לא מביא קולות בסוף לאף פוליטיקאי. כשמסתכלים על כלכלה ושוק ההון, אף אחד כנראה לא מצביע בשביל זה".

מה היית מצפה מירושלים לעשות?

"אני חושב שצריך לגבש אסטרטגיה ל־7-5-3 שנים. איפה אנחנו רוצים להיות, איך מגיעים לשם? זה מה שכל חברה עסקית עושה. בסוף הבורסה זה הבית של הכלכלה, זה שוק ההון. אז למה לא להשתמש בזה שאנשים ישקיעו יותר? למה זה לא קורה? לא באמת הצלחתי להבין".