האם הזהב יבריק בפעם השלישית? המתכת הצהובה חווה את הפריצה השלישית שלה ב-50 השנים האחרונות, לאחר ששתי הפעמים הקודמות הסתיימו בהתרסקות יקרה. ההיגיון בכך שהזהב ממשיך למשוך אפילו יותר כסף לאחר שנה של זינוקים במחירו הוא פשוט: כי הפעם זה שונה.

● אחד השחקנים הוותיקים בשוק ההון מציג - חמש תחזיות ואזהרה חמורה

● האם הגיע הזמן למכור את S&P 500 - ועוד 4 כתבות על המצב בשווקים

אין צירוף מילים יותר מסוכן מזה עבור משקיעים במניות, באג"ח ובמטבע זר, כפי שהדגימו הפרופסורים כרמן ריינהרט וקן רוגוף שנתנו אותן ככותרת לספרם, שכותרת המשנה שלו הסגירה את העלילה: "800 שנים של טיפשות פיננסית".

זהב נועד להיות פטור מכל הרע הזה - הנכס הבטוח האולטימטיבי למול טיפשות הממשלה והבנקים. ובתקופה שהטיפשות גאתה, מחיר הזהב הוכפל בשנתיים האחרונות. הסכנה היא שנוצר בשוק הזהב עודף ספקולטיבי, כזה שמנפח בועות בחלקים אחרים של המערכת הפיננסית.

ערך הזהב הוכפל או יותר תוך שנתיים גם בשנים 1979-80 ו-2010-11. בשתי התקופות, משקיעים חששו שהפדרל ריזרב (פד) יאפשר לאינפלציה לשחוק את ערך הדולר. בשנות ה-70 החשש היה שהפד נתון לשליטת הנשיא, כפי שקרה בפועל בתקופתו של ריצ'רד ניקסון.

לאחר המשבר הפיננסי של 2008-2009, משקיעים גדולים וכלכלנים בעלי נטייה ימנית חששו שרכישת אג"ח האוצר, כאמצעי לעידוד הכלכלה, תוריד את ערך המטבע ותביא לאינפלציה.

בשתי התקופות שהוזכרו, הדאגות הללו התבררו כחששות סרק. בתחילת שנות ה-80 ערכו של הזהב נחתך בחצי בשנתיים, כאשר הפד נתן עדיפות להתמודדות עם האינפלציה, למרות המיתון הכפול. נדרשה לזהב יותר מרבע מאה כדי לחזור לשיאו מינואר 1980, ולאחר התאמה לאינפלציה - מחיר המתכת חזר לשיאו רק מוקדם יותר השנה. ממש "ערך יציב" לטווח ארוך. משיאו ב-2011, מחיר הזהב ירד במשך חמש שנים. בהמשך חזר לרמה זו בשנת 2020, אך ירד ממנה שוב לפני שנתיים.

יש סיבות טובות לחשוב שהפעם זה עשוי להיות שונה, אך גם סימנים מדאיגים להתפתחות ספקולציות.

הטיעון הבסיסי בנוגע לזהב הוא שהעולם זקוק לחלופה לדולר. המעבר לזהב החל עם הקפאת עתודות רוסיות לאחר שרוסיה פלשה לאוקראינה, מהלך שגרם לבנקים מרכזיים במדינות מתפתחות לתהות עד כמה ההתחייבות של ממשלות המערב יהיו בטוחות בעת משבר.

זרימת משקיעים השנה לסחורה הזהובה נבעה מדאגה ביחס לעצמאות הבנק המרכזי בארה"ב, מחשש מהיקף החוב הממשלתי התופח, ומכך שפוליטיקאים יבחרו בדרך הקלה של אינפלציה על פני פירעון חובות. במטבעות זרים טמונים סיכונים פוליטיים משלהם, כפי שמוכיחה ממשלת צרפת.

הדילמה של הפד: מיתון או אינפלציה

כל הדאגות הללו היו קיימות גם בשתי העליות הגדולות האחרונות. בשתי הפעמים, החששות התבררו כלא מבוססים. בשנת 1980, יו"ר הפד פול וולקר העלה את הריבית והשתמש במיתון כפול (מצב של מיתון, התאוששות ממנו ושוב מיתון) כדי לרסק את האינפלציה. בשנות ה-2010 התברר כי אפילו ריביות שליליות בחלקים גדולים של העולם לא הספיקו כדי לייצר אינפלציה.

"לו הייתי חושב שגרסה חדשה של פול וולקר עומדת להחליף את יו"ר הפד ג'יי פאוול, הייתה זו סיבה טובה להאמין שהזהב יירד", אומר סבסטיאן ליון, מייסד ומנהל ההשקעות הראשי של Troy Asset Management , חברת בוטיק לונדונית המחזיקה זהב פיזי כאחד ממכשירי ההשקעות שלה. הוא לא מצפה ליו"ר ניצי בפד, וחושב שהזהב נמצא בשוק שורי ארוך-טווח, ולכן מחזיק יותר מעשירית מקרנותיו בזהב.

את הסיבות להחזקת זהב אפשר לחלק לטווח ארוך וטווח קצר.

בטווח הארוך מדובר ב"debasement trade", אסטרטגיית גידור מפני שחיקת המטבע. הרעיון הוא שממשלות שנמצאות בחובות ושחלשות מבחינה פוליטית יעשו בסופו של דבר את ההיפך מוולקר, ויבחרו באינפלציה על פני מיתון. זהב מספק ביטוח מפני ריביות נמוכות מדי לזמן רב מדי בטווח הארוך.

הדבר שאני חושש ממנו, הוא שמחיר הביטוח עלה כל-כך מהר: האם הסיכון באמת עלה במידה כה רבה, כל-כך מהר? או שמא ספקולנטים מהמרים שאנשים אחרים חושבים שהסיכון עלה פתאום, מסתכלים זה על זה וקונים כדי להצדיק קנייה נוספת?

בטווח הקצר, הסיבות מוטלות יותר בספק. הזהב זינק באוגוסט, לאחר שיו"ר הפד ג'רום פאוול אותת בנאומו בג'קסון הול על כך שהוא עובר ממיקוד באינפלציה למיקוד בתעסוקה. "התפנית של פאוול" העלתה את הציפיות להורדות ריבית - וזו סיבה ברורה לקנות זהב אם אתם חושבים שהכלכלה כבר מתחממת. ואכן מאז ועד יום חמישי, הזהב עלה ב-28%.

הזהירות יצאה מהאופנה

עם זאת, שוקי האג"ח והדולר מתנגדים לכך נחרצות. במקום להביא בחשבון אינפלציה נוספת, משקיעי האג"ח הביאו בחשבון אינפלציה נמוכה יותר, וצידדו בפאוול. הדולר נותר ללא שינוי, לאחר מכירת חיסול אכזרית מוקדם יותר השנה. מדד S&P 500 עלה ב-4%, אך הוא הובל על ידי חברות הטכנולוגיה הגדולות המבוססות על בינה מלאכותית, וכמות המניות שירדו הייתה כמעט זהה לכמות המניות שעלו - שוב, לא סימן לכך שמשקיעים מנסים להגן על עצמם מפני אינפלציה.

מה שכן הצליח מאז התפנית של פאוול הן מניות ספקולטיביות. קרן הסל The Ark Innovation עלתה ב-18%, מדד Russell Microcap למניות זעירות עלה ב-13%, ולפי מדד MSCI Barra למניות אמריקאיות עם תנודתיות נמוכה, שירד ב-3%, נראה שהזהירות יצאה מהאופנה.

הניחוש שלי הוא שהזהב נסחף בלהט הספקולטיבי הרחב יותר, והקונים האחרונים נמשכים יותר לעליית המחיר מאשר לפחד מאינפלציה.

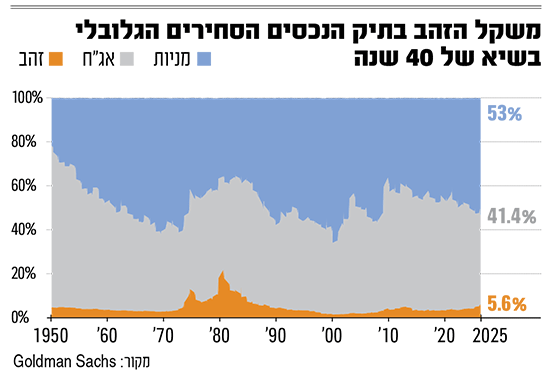

ספקולציות יכולות תמיד להרחיק לכת עד שתיווצר בועה ותתפוצץ. הזהב כבר זינק מ-4% מנכסי ההשקעה העולמיים ל-6% בשנתיים, הנתח הגבוה ביותר מאז 1986, על פי מחקר של אסטרטגים מגולדמן זאקס. במקרה הקיצוני של 1980, אז נוצרה בועה על גבי אינפלציה דוהרת, הזהב הגיע לשיא של 22% מההשקעות.

ההנחה המרכזית שלי היא עדיין שבוחרים ופוליטיקאים יגלו שהם שונאים אינפלציה אפילו יותר מכפי שהם שונאים העלאות מסים או קיצוצים בהוצאות. אך אם הפעם הזו באמת שונה, הדולר נידון למפח נפש, וזהב יכול להפוך שוב לחלק גדול מאוד מתיקי ההשקעות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.