המסחר הלוהט ביותר בתחום מטבעות הקריפטו הצטנן. ובעוד חלק מהמשקיעים אומרים "אמרנו לכם", אחרים דווקא מגדילים עוד יותר את ההשקעה במהלך הפופולרי של למכור מניות או ללוות כסף, ואז להשקיע אותו בביטקוין, את'ר ומטבעות קריפטוגרפיים אחרים.

טרנד זה מוכר כ"חברות אוצר", ובמסגרתו משקיעים ניפחו תמחורים של מניות החברות, בהן ראו דרך להגדיל את ההימורים שלהם בשוק הקריפטו התנודתי.

● ניתוח | בוול סטריט קרנות הביטקוין הפכו ללהיט. בארץ הן בקושי מגייסות משקיעים

● "חברות אוצר": הטרנד החדש שכובש את וול סטריט חצה רף של 100 מיליארד דולר

חלוצת הטרנד הייתה חברת תוכנה זעירה בשם MicroStrategy, שבהובלת מנהלה מייקל סיילור הפכה בשנת 2020 ללווייתן ביטקוין, שנקרא כיום Strategy. אבל כאשר מחירי הביטקוין ומטבע האת'ר של חברת את'ריום צונחים, כך גם מניות סטרטג'י והחקייניות שצצו לה עם השנים.

משיא של כ־128 מיליארד דולר ביולי, נחתך שוויה של סטרטג'י לכ־70 מיליארד דולר כיום.

בין המשקיעים הגדולים שנפגעים מהירידות האלו בשוק ניתן לציין גם את פיטר ת'יל, משקיע ההון סיכון הנודע שהשקיע במספר חברות אוצר, כמו גם באנשים פרטיים שנסחפו לתהילת המניות הללו.

סיילור מסטרטג'י נותר אופטימי כדרכו, והכריז ברשתות החברתיות כי 'ביטקוין נמכר כעת במחירי מבצע'. הספקנים בשוק לא הופתעו מהירידה הזו, בהתחשב בכך שחברות אוצר נסחרות לרוב בפרמיה על ערכו של נכס הבסיס (מטבעות/טוקנים) שהן מחזיקות.

"כל הקונספט לא הגיוני בעיניי - אתם פשוט משלמים 2 דולר עבור שטר של דולר אחד", אמר ברנט דונלי, נשיא Spectra Markets. "ברור שבסופו של דבר הפרמיות האלה יצטמקו".

כאשר חברות אוצר הקריפטו הופיעו לראשונה, הן סיפקו נתיב למשקיעים מוסדיים, שלא יכלו בעבר לגשת בקלות לקריפטו, להשקיע. קרנות סל על קריפטו שהפכו לזמינות בשנתיים האחרונות מציעות כעת את אותו הפתרון.

הנציגה הישראלית גם חוטפת: זוז פאוור נחתכה במעל 80% | שירי חביב־ולדהורן

בזווית המקומית חוותה את הנפילה בשוק חברת זוז פאוור, שבסוף חודש יולי האחרון הודיעה על הפיכתה לחברת אוצר שמחזיקה במטבעות ביטקוין.

זוז פאוור, שנקראת כיום זוז אסטרטגיה, הייתה בעבר חברת אנרגיה מתחדשת שהונפקה בבורסה בתל אביב בגל ההנפקות של 2021. לפני שנה וחצי היא השלימה מיזוג ל־SPAC והחלה להיסחר גם בנאסד"ק.

לאחר שמניית זוז פאוור נפלה במהלך השנה לשפל, החברה הודיעה כי היא "בוחנת אפשרויות אסטרטגיות". כאמור בסוף יולי היא הודיעה על הפיכתה לחברת אוצר המשקיעה בביטקוין, במהלך שכלל גם גיוס הון משמעותי, ומאז המניה נפלה ביותר מ־80% עד השבוע.

בגל החברות שקמו בניסיון לחקות את סטרטג'י עם החזקה במטבע קריפטו, זוז פאוור היא הראשונה בבורסה המקומית שנכנסה לטרנד.

במהלך אוקטובר הודיעה זוז על רכישה של עוד 88 מטבעות ביטקוין בתמורה ל־10 מיליון דולר, ולאחר רכישה זו היא מחזיקה ב־1,036 ביטקוין, בשווי נוכחי של מעל 110 מיליון דולר.

עם זאת, שווי השוק שלה בנאסד"ק מגיע ל־103 מיליון דולר בלבד. גם לאחר הודעה על כוונה לבצע רכישה עצמית ממניותיה בהיקף של עד 50 מיליון דולר, בכפוף לדרישות רגולטוריות, לא ניכרה השפעה חיובית על מחיר המניה.

מכות דווקא מהממשל

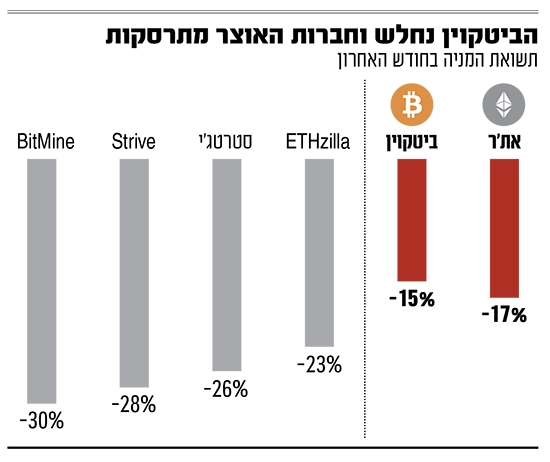

בחודש האחרון ירדה מנייתה של BitMine Immersion Technologies, חברת אוצר המחזיקה מטבעות את'ר בכמות גדולה, אשר נתמכת על ידי ת'יל ומנוהלת על ידי האסטרטג הוותיק מוול סטריט, טום לי, ביותר מ־30%.

ETHzilla, ששינתה מוקד עסקי מביוטכנולוגיה לחברת אוצר־את'ר, שגם בין משקיעיה נמנה פיטר ת'יל, ירדה ב־23% בחודש החולף.

לפני כן, במשך רוב השנה מחירי המטבעות הדיגיטליים נסקו, בהובלת ממשל טראמפ הידידותי לקריפטו. ההייפ סביב חברות האוצר העלה עוד יותר את מחירי הטוקנים, אך הריצה השורית הזו נקטעה באבחה ב־10 באוקטובר, עם הכרזת המכס המפתיעה של הנשיא טראמפ נגד סין. זו הובילה למכירה המונית של מטבעות, כשגם השבתה ממושכת של הממשל, וחוסר ודאות סביב המדיניות המוניטרית של הפדרל ריזרב, הכבידו בתורם על המחירים בשוק.

הביטקוין עצמו איבד 15% מערכו בחודש האחרון. מניית סטרטג'י ירדה ב־26%, ואילו קרן הסל MSTU של מת'יו טאטל, שהושקה במטרה להשיג תשואה כפולה מזו של סטרטג'י, ירדה ב־50%.

"חברות אוצר הן בעצם נכסי קריפטו ממונפים, כך שכאשר הקריפטו יורד, הן יירדו עוד יותר", אמר טאטל. עם זאת הביע ביטחון כי "ביטקוין הוכיח שהוא לא הולך לשום מקום, ושאתה מתוגמל על קנייה שלו כשהמחיר בצניחה".

שורט על סטרטג'י

יש לפחות משקיע גדול אחד שמתאים את תיק ההשקעות שלו ליום שאחרי הנפילה של מניות אלו. ג'ים צ'אנוס, שסגר את קרנות הגידור שניהל בשנת 2023, אך עדיין סוחר בכספו שלו ומייעץ ללקוחות, מכר בשורט את מניית סטרטג'י וקנה ביטקוין, בטענה שלא הגיוני שמשקיעים ישלמו עבור החברה של סיילור, כשהם יכולים לקנות ביטקוין בעצמם. בסוף השבוע המליץ ללקוחות "להרגיע את המסחר הזה".

בראיון מתחילת השבוע הזה, טען כי המחיר של מניות חברות האוצר עדיין גבוה מדי, בין היתר משום שהמניות שומרות על ערך גבוה יותר מזה של הקריפטו שחברות אלו מחזיקות. עם זאת צ'אנוס סבור שהרמות כבר אינן מופרזות כשהיו, אחרי ש"התזה התממשה במידה רבה".

"רבות מהחברות תקועות"

המחיר של מניות של חברות אוצר הוא עדיין גבוה מדי, הוא אמר בראיון ביום ראשון, בין היתר משום שמניותיהן שומרות על ערך גבוה יותר מזה של הקריפטו שחברות אלו מחזיקות, אך הרמות כבר אינן מופרזות כפי שהיו, לדבריו: "התזה התממשה במידה רבה", כתב ללקוחות.

סביר להניח שרבות מן החברות שגייסו מזומנים לרכישת מטבעות קריפטו לא יתמודדו עם משברים בטווח הקצר, כל עוד החזקות הקריפטו שלהן שומרות על ערכן. חלקן גייסו כל כך הרבה כסף, שהן עדיין יושבות על הרי מזומנים שבהם יוכלו לקנות קריפטו במחירים נמוכים יותר, או אפילו לרכוש חברות יריבות.

אך חברות המתמודדות עם הפסדים יתקשו למכור מניות חדשות כדי לקנות עוד קריפטו, אומרים אנליסטים, מה שעלול להפעיל לחץ על מחירי המטבעות ולהעלות שאלות בנוגע למודלים העסקיים של חברות כאלה.

"רבות מהן תקועות", אמר מאט קול, מנכ"ל Strive, חברת אוצר ביטקוין. החברה גייסה כסף מוקדם יותר השנה כדי לקנות ביטקוין במחיר ממוצע הגבוה ב־10% מרמתו הנוכחית. מניית Strive צנחה ב־28% בחודש האחרון, אך קול סבור כי היא ממוצבת היטב "כדי להחזיק מעמד בתנודתיות", אחרי שגייסה לאחרונה כסף באמצעות מניות בכורה במקום ללוות.

קול גריינד, בן 29 מסיאטל, רכש מניות BitMine בשווי כ־100 אלף דולר כשהחברה החלה לאגור את'ר מוקדם יותר השנה. הוא הפסיד כ־10,000 דולר על ההשקעה עד כה. עם זאת גריינד מתכוון להגדיל החזקותיו, ומוכר אופציות של BitMine כדי לקזז הפסדים.

הוא מייחס את אמונתו בחברה לפופולריות הגוברת של הבלוקצ'יין של את'ריום - הרשת שמנפיקה את טוקן האת'ר - ולהשפעתו של טום לי.

"אני חושב שהקשרים והפרסום שלו עזרו למניה להרקיע שחקים מאז שהוא השתלט", אמר על לי, שבילה 15 שנים ב-JPMorgan Chase, וכיום הוא שותף מנהל ב־Fundstrat Global Advisors ומופיע לעתים קרובות בטלוויזיה כפרשן עסקי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.