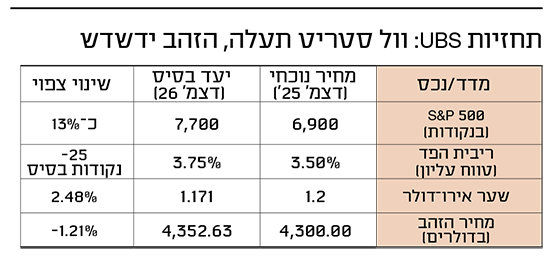

UBS: להגדיל חשיפה למניות ולחפש הזדמנויות בסין

בבנק השוויצרי UBS מסמנים את 2026 כשנת "מהירות המילוט": שנת מבחן שבה השווקים ינסו להשיג מומנטום כדי להתגבר על משקולות של חוב עולמי, דמוגרפיה מאתגרת ותהליכי דה־גלובליזציה.

● האם אחרי שנה פנטסטית הגיע הזמן להקטין חשיפה למניות?

● בנגלדש הכריזה על יום אבל לאומי, והאיומים של סין מחריפים

הכוחות המניעים העיקריים הם מהפכת ה־AI, תמיכה פיסקלית והקלה במדיניות המוניטרית. האם הם יספיקו?

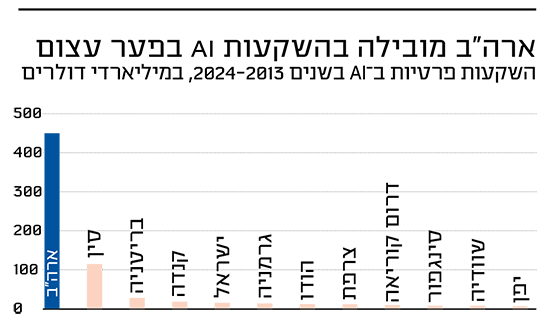

ב־UBS מציינים כי חדשנות מונעת AI דחפה את השווקים ב־2025; מגזר טכנולוגיות המידע לבדו מהווה 28% ממדד המניות העולמי MSCI AC World. מגמות חזקות בהוצאות ההון והאצה בקצב האימוץ צפויות להמשיך לתמוך בצמיחת מניות הקשורות ל־AI. עם זאת, ב־UBS מדגישים גם ארבעה סיכונים לכלכלה העולמית: האטה או אכזבה בקצב התקדמות או אימוץ טכנולוגיות AI; התעוררות מחודשת של אינפלציה; החרפה ביריבות האסטרטגית בין ארה"ב לסין; ועליית חששות מחוב ריבוני או חוב פרטי.

1קטר ה־AI יוסיף למשוך: בבנק מעריכים כי גם ב־2026 AI תהווה מנוע הצמיחה העיקרי בשווקים הגלובליים. "תוך מודעות לסיכוני בועה, ניתן להקצות עד 30% מתיק מניות מפוזר למגמות מבניות, כגון בינה מלאכותית, כלכלת הגיל השלישי וכן אנרגיה ומשאבים", הם כותבים.

2להגדיל חשיפה למניות: הסביבה הכלכלית תומכת בשוקי המניות, הצפויים לעלות בכ־15% עד סוף 2026. בארה"ב, צמיחה יציבה ומדיניות פיסקלית ומוניטרית תומכות צפויות להיטיב עם מגזרי הטכנולוגיה, השירותים הציבוריים, הבריאות והבנקים, עם סבירות לעלייה גם בשוקי סין, יפן ואירופה. אך כדי לגדר סיכונים בבנק ממליצים על החזקת סכום נזיל כדי להימנע ממכירה כפויה בירידות ועל חשיפה לאג"ח איכותיות ולזהב לצורך יציבות - ובנוסף, לגוון את התיק באמצעות השקעות אלטרנטיביות.

3חפשו הזדמנויות בסין: ב־UBS מציינים כי "מגזר הטכנולוגיה של סין בולט כהזדמנות מובילה ברמה גלובלית. נזילות חזקה, זרימת משקיעים פרטיים ועלייה צפויה של 37% ברווחי החברות ב־2026 צפויות להמשיך ולתמוך בתנופה בשוקי המניות הסיניים. חשיפה רחבה יותר לאסיה, במיוחד להודו וסינגפור, יכולה להוסיף יתרונות פיזור, כמו גם חשיפה לשווקים מתעוררים".

4הסחורות יספקו תשואות אטקרטיביות: בבנק צופים תשואות אטרקטיביות בשוק הסחורות על רקע "חוסר איזון בין היצע לביקוש, סיכונים גיאו־פוליטיים מוגברים ומגמות ארוכות טווח כמו המעבר העולמי לאנרגיה נקייה". הם מצביעים על "הזדמנויות ספציפיות בנחושת, אלומיניום ובסחורות חקלאיות, בעוד שהזהב נותר נכס מגוון בעל ערך".

5הדולר ייחלש, אלו המטבעות המועדפים: ב־UBS צופים כי הדולר האמריקאי ייחלש על רקע הפחתות הריבית הצפויות. בבנק מעדיפים בין השאר את האירו, על רקע צמצום פערי הריביות והתאוששות מדורגת בכלכלת היבשת, את הדולר האוסטרלי בין היתר הודות ליצוא לסין ואת הקרונה הנורווגית בשל הקורלציה לתחום האנרגיה.

ומה לגבי קריפטו? בבנק זהירים ומסויגים, מצביעים על התנודתיות הרבה וכותבים כי "עבור אלו המאמינים בפוטנציאל לטווח ארוך, הקצאה קטנה בשיטת 'קנה והחזק' עשויה להיות הולמת". הם מדגישים כי יש לעשות זאת "כך שגם הפסד מוחלט לא ישפיע באופן מהותי".

דויטשה בנק: שוק הנדל"ן יכביד על סין. ומי תככב?

הנחת המוצא של הבנק הגדול בגרמניה היא שהכלכלה העולמית תשדר חסינות גם ב־2026. אבל הם מציינים כי נדרש ניהול סיכונים אקטיבי על רקע שורת גורמי סיכון מוכרים וחדשים כאחד. בין היתר, המצב במזרח התיכון, ההתפתחויות במלחמת רוסיה־אוקראינה והמתיחות בין סין לטייוואן. החששות מפני התעוררות מחודשת של האינפלציה נותרו גם הם דחופים. גם בתחזית שלהם מילות המפתח הן בינה מלאכותית ותנודתיות.

1לא רואים סימני בועת AI: להערכתם, ההתפתחויות הנוכחיות ב־AI נשענות על נתוני יסוד איתנים. החברות מייצרות רווחים משמעותיים ותזרימי מזומנים חזקים, המאפשרים להן לממן את השקעות הענק מתוך נזילות קיימת. הבנק צופה צמיחה בשיעור דו־ספרתי ברווחי החברות בכל אזורי השוק המרכזיים, אך מזהיר כי אכזבה מהציפיות עלולה להוביל להשפעה מיידית על שוקי ההון ולגרור תיקוני מחירים. לסיכום, הבנק רואה במגזר צמיחה מבנית ולא בועה פיננסית, אך ממליץ למשקיעים להיזהר בבחירת החברות הספציפיות.

2ארה"ב תוביל את הצמיחה העולמית: התפוגגות השלכות השבתת הממשל והאי־ודאות סביב מדיניות הסחר צפויות לתמוך בצמיחת הכלכלה האמריקאית. בין היתר יתרמו לצמיחה הצרכנים החזקים, מאזני החברות האיתנים, המשך השקעות הענק ב־AI וחבילת צעדים פיסקליים. בנוסף, בבנק מצפים כי הפדרל ריזרב יבצע שלוש הורדות ריבית של 25 נקודות בסיס כל אחת ב־2026, מה שיביא את הריבית ל־3.00%-3.25% ויקל עוד יותר על תנאי המימון.

3באירופה יתמקדו בצעדים מוניטריים ופיסקליים: בשל מבנה הכלכלה, באירופה ייהנו פחות מהשקעות הענק ב־AI. חסמי סחר מתמשכים בשוק המשותף מעכבים עוד יותר את פוטנציאל הצמיחה, בעוד הרפורמות המבניות מתקדמות לאט מדי לפי הבנק. לכן, המיקוד יהיה בצעדים מוניטריים ופיסקליים שאמורים לתמוך בצמיחה בטווח הקצר והבינוני. גרמניה צפויה להפיק תועלת מהשקעות רחבות היקף בתשתיות ובביטחון. זהו סימן חיובי לאחר חמש שנות קיפאון כלכלי, שאמור לסייע גם למדינות כמו צ'כיה ופולין ללכת בעקבותיה.

4שוק הנדל"ן יכביד על סין. יפן תככב: כלכלת סין, על אף הפוגת הסחר מול ארה"ב ותעשיית ה־AI החדשנית, עשויה לאבד מומנטום. זאת בעיקר בשל משבר הנדל"ן המתמשך, המעיב על רמת הצריכה של משקי הבית. לעומת זאת, ביפן ראשת הממשלה מובילה תוכנית להרחבת ההוצאות הממשלתיות, הקלות במס והשקעות המיועדות להמריץ את השוק המקומי - והעניין של משקיעים בינלאומיים כבר רשם עלייה משמעותית.

5הדולר יעשה קאמבק: 2025 הייתה שלילית במיוחד לדולר האמריקאי, שנחלש בחדות מול סל המטבעות, ובשיא איבד כמעט 15% מול האירו. בדויטשה בנק טוענים כי מוקדם להספיד אותו וצופים כי בסוף 2026 רמתו מול האירו תהיה דומה לזו הנוכחית. בעדו פועלות העליות בוול סטריט, השקעות עתק ב־AI ורגיעה יחסית בעימות מול סין. מנגד, על עוצמתו עלולים להכביד צמצום פערי הריביות מול אירופה והשקעות גדולות מתוכננות ביבשת, החוב התופח והחשש לעצמאות הבנק המרכזי. להערכתם הכוחות הללו מבטלים זה את זה נכון לעכשיו.

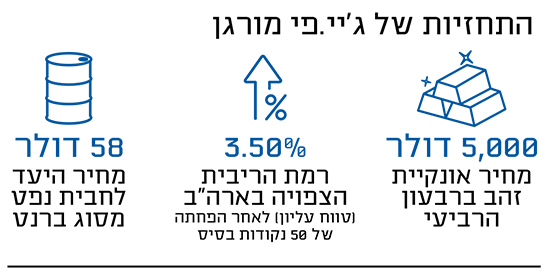

ג'יי.פי מורגן: סיכוי של 35% למיתון בארה"ב ובעולם

בבנק הגדול ביותר בארה"ב מעריכים כי 2026 תוגדר על ידי התנגשות בין מדיניות מוניטרית לא אחידה של הבנקים המרכזיים, התרחבות מגזר ה־AI והתגברות הקיטוב בשווקים בין חברות הפעילות בתחום לאלו שאינן. גורמים אלו, עם סדר היום המדיני המתפתח בארה"ב, ימשיכו לעצב מחדש את הנוף המאקרו־כלכלי והפיננסי העולמי.

השורה התחתונה אופטימית. הם צופים צמיחה גלובלית עמידה, בעיקר הודות לגורמים הכוללים תמיכה מוקדמת של תמריצים ממשלתיים, לצד הקלה בנטל הריבית. עם זאת, הסיכונים לירידות נותרים גבוהים, "בהינתן סנטימנט עסקי חלש וההאטה המתמשכת בשוק העבודה".

1השווקים שיעלו בשיעור דו־ספרתי: בבנק אופטימיים לגבי מניות גלובליות ל־2026, וצופים עליות דו־ספרתיות בשווקים המפותחים והמתעוררים. תחזית "שורית" זו נתמכת בצמיחה חזקה ברווחים ובהקלה במדיניות המוניטרית. הם מציינים כגורם חיובי את ההשקעות האדירות והצמיחה המהירה ברווחים בזכות AI: "המומנטום הזה מתפשט גיאוגרפית ולאורך רשימה מגוונת של תעשיות - מטכנולוגיה ותשתיות ועד בנקים, בריאות ולוגיסטיקה".

2השילוב שעלול להוביל למיתון: למרות תחזית הצמיחה, בבנק מזהירים מהאטה בצריכה הפרטית ברבעון האחרון של 2025, ומעריכים כי קיים סיכון של 35% למיתון בארה"ב ובעולם ב־2026. במחלקת המחקר טוענים כי נוצר חוסר איזון בצמיחה, וכי הביקוש עבר לכיוון השקעות טכנולוגיות בעוד שהגידול במקומות עבודה נעצר. עם זאת, צמיחת התמ"ג העולמית צפויה לקבל דחיפה במחצית הראשונה של השנה הודות לתמריצים פיסקליים.

עוד הם מוסיפים כי האינפלציה "הדביקה" צפויה להישאר נושא מרכזי. "האינפלציה התייצבה סביב 3% וכרגע היא לא מראה סימני ירידה משמעותיים", הם מציינים.

3פערי הריביות יתרחבו: הצפי הוא שהצמיחה ברוב השווקים המפותחים תהיה קרובה או מעל הפוטנציאל ב־2026, והדבר עשוי להרחיב את הפערים בין ריביות הבנקים המרכזיים. עוד מוסיפים בבנק כי תשואות האג"ח בשווקים המפותחים צפויות לעלות בהדרגה. אג"ח ארה"ב ל־10 שנים עשויות להגיע ל־4.35% עד הרבעון הרביעי. נכון לכתיבת שורות אלו, התשואה היא 4.15%.

4הדולר ייחלש: התחזית כלפי המטבע האמריקאי שלילית, לאחר שאיבד ב־2025 כ־9% בהשוואה לסל המטבעות. "השילוב של פד המודאג מרפיון בשוק העבודה וסביבת סיכון התומכת במטבעות בעלי תשואה גבוהה אמור להוביל לדולר נמוך יותר באופן כללי. מנגד, קיימת אופטימיות מתונה לגבי האירו, הנתמך בצמיחה בגוש האירו ובהרחבה פיסקלית בגרמניה", מציינים בבנק.

5מחיר הזהב יגיע ל־5,000 דולר לאונקייה: מחלקת המחקר נותרת "שורית" לגבי הזהב, על רקע הגברת הרכישות מצד בנקים מרכזיים וביקוש חזק מצד משקיעים. להערכתם, מחירי הזהב צפויים לזנק ל־5,000 דולר לאונקיה עד הרבעון הרביעי של 2026, ולעמוד על ממוצע של 4,753 דולר לאורך השנה. בנוגע לנפט, הצפי הוא שלא נראה תנודות משמעותיות ביחס למחירו הנוכחי. התחזית היא ל־58 דולר לחבית מסוג ברנט.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.