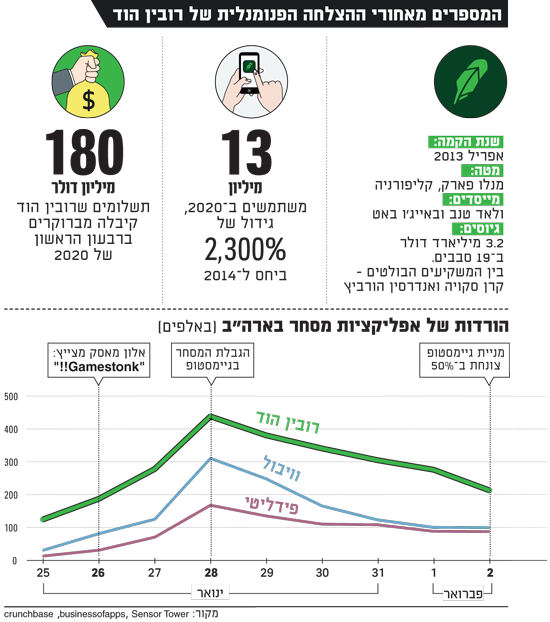

ינואר היה החודש הטוב ביותר בהיסטוריה של "רובין הוד", האפליקציה החינמית להשקעות בשוק ההון האמריקאי. למרות שהוקמה לפני שבע שנים, והיא עדיין מוגבלת לפעילות בארה"ב בלבד, זה היה החודש שבו הפכה למותג עולמי, לתופעה גלובלית, שבו שמה הודפס על שערי עיתונים מציריך ועד ניו יורק. העובדה שהפכה לפלטפורמה המובילה למתקפה לכאורה שביצע ההמון הפשוט נגד קרנות הגידור, סמל למאבק של העניים בעשירים סביב כמה מניות נוסטלגיות, הניבה לה מיליוני משתמשים חדשים. בשיא ההייפ התקשורתי, יותר מ-300 אלף אמריקאים הורידו את האפליקציה של החברה מדי יום.

ינואר היה גם החודש המסוכן ביותר בהיסטוריה של "רובין הוד". המאבק המתוקשר הציב אותה על הכוונת של הרגולטור הפיננסי בארה"ב, ומצד שני הצעדים שביצעה כדי לקרר את הבועות שהיא עצמה סייעה לנפח איימו להפוך אותה ל"מוקצה" בקרב הקהל שאת לבו היא מנסה לכבוש. החברה נאלצה לגייס מיליארדי דולרים בתוך ימים כדי לעמוד מאחורי פקודות הסחר של משתמשיה, השעתה את המסחר בכמה מניות וניסתה ללכת בין הטיפות, כפי שעשתה בעצם מאז שהחלה לפעול בתחום עתיר הרגולציה והעונשים - שוק ההון האמריקאי.

אבל גם אם ההימורים של רבים מלקוחותיה על מניות כמו גיימסטופ או נוקיה הסתיימו במפח נפש, ההימור של "רובין הוד" עצמה להיכנס דווקא לתחום הסבוך נראה כמשתלם. החברה מצאה שדה חדש של פעילות אנושית ממכרת לנסות ולהשתלט עליו, כמו חלוצות דיגיטליות אחרות בשעתן. למעשה, החברה איתרה ופיצחה מאגר חבוי ובלתי מנוצל עד כה של זמן אנושי - השקעה בשוק ההון.

המסחר הופך למשחק, התשלום בתשומת לב

אחרי שינויי החקיקה שהתרחשו בשוק ההון האמריקאי בהדרגה כבר מאמצע שנות ה-70 הלך ונהיה קל וזול יותר לציבור להשקיע במניות מאשר אי פעם לפני כן. פלטפורמות מסחר מקוונות שינו בסוף שנות ה-90 את כללי המשחק, והתהליך ההדרגתי שבו נעלמו העמלות הנגבות מהלקוחות הפרטיים הלך והתקדם עד שהוליד את "רובין הוד", שנוסדה ב-2013, יצאה לשוק ב-2015, והציעה מסחר חינם, מתנות למצטרפים, סחר ללא רף מינימום, ועשתה את כל זאת בכלי ממשק השאובים מעולמות המשחקים הממכרים והרשתות החברתיות.

ולדימיר (ולד) טנב / צילום: Reuters, Brendan McDermid

ב-2010, כ-28% מהאמריקאים השקיעו ישירות בשוק ההון האמריקאי על ידי רכישת מניות. לפי הערכות שונות, השיעור עלה בשנים האחרונות אבל עדיין משאיר שוק גדול מאוד לכבוש. בשנה האחרונה נראה כי הנסיבות הבשילו כדי להפוך את "רובין הוד" לפלטפורמה שיודעת לעשות זאת יותר טוב מכולם: העובדה כי אפשרויות רבות להימורים נחסמו בארה"ב בזמן הקורונה, הסיוע הממשלתי שזרם לתושבים בדמות צ'קים והמהירות שבה תופעות מקוונות צוברות תאוצה - כולם שירתו את החזון של החברה ל"דמוקרטיזציה של הפיננסים לכולם". כ-40% מהמשתמשים באפליקציה הם בין גילאי 19 ל-34.

מאחורי "החופש" הזה להשקיע, באותה אסטרטגיה שאימצו פייסבוק וגוגל לפניה בהצלחה, עומדים אלמנטים ממכרים. המניה הראשונה שמקבל כל מי שנרשם לשירות היא חינם. "יש לך סיכוי של 1 ל-400 לקבל מניית אפל (136 דולר)", מכריז מסך הרישום. מהרגע הזה שבו המשתמש קיבל בחינם מניה נסחרת, הוא הופך ברוב המקרים לשבוי. הוא בודק את המניה באופן קבוע, מסתכל ברווחיו או בהפסדיו. הוא מחובר ל"רובין הוד" באמצעות המשאב שרוב החברות מתחרות עליו כבר עשור - תשומת הלב האנושית, הזמן שלו.

באיג'ו באט / צילום: Reuters, TechCrunch

וגם דרך הארנק שלו. גם לאחר הרישום האפליקציה לוחצת באמצעים שונים להשקיע, מעודדת סחר תכוף (המשתמשים באפליקציה מבצעים פי שמונה יותר פעולות קנייה ומכירה בהשוואה לאחרים), חוגגת רווחים וגם מקדמת את המשתמשים לסחר מסובך ומסוכן יחסית באופציות.

מודל ההכנסות שנוי במחלוקת

נכון לעכשיו, ל"רובין הוד" יש מודל הכנסות שנוי במחלוקת. החברה מעבירה את צבר ההזמנות מהמשתמשים שלה לחברות ברוקרים גדולות יותר, ומקבלת בתמורה תשלום. זהו נושא רגיש מכיוון שהוא מעניק לברוקרים הגדולים יתרון מידע שהם יכולים לנצל כדי להרוויח מזיהוי מגמות. "רובין הוד" אפילו נענשה בעבר באופן סמלי בעשרה מיליון דולר על כך שלא הציגה למשתמשים את המודל הזה בצורה הוגנת. לפי הערכות של חברת המחקר Alphacution, הרוויחה "רובין הוד" כ-700 מיליון דולר ממודל זה בשנת 2020, 13% מהם בדצמבר בלבד, אחרי מגמת צמיחה במהלך השנה.

אבל ייתכן שזה כסף קטן. לחברה יש משהו הרבה יותר בעל ערך בידיים, יש לה את תשומת הלב והמעורבות של מי שהשקיעו באמצעותה את המשכורת החודשית שלהם, ורוצים לעקוב אחרי הרווחים או ההפסדים שלהם. מרגע שתהיה מספיק נפוצה, מרגע שתהפוך את ההשקעה בבורסה לפעילות אנושית והמונית, החברה תוכל אפילו לזנוח את המודל הזה וללכת על אחרים, כולל פרסום, כולל שירותים פיננסיים.

כדי להגיע לשם, לבורסות הפועלות בארה"ב, לשוק ההון כולו, ל"רובין הוד" ודומיה יש אינטרס דומה - להציג את המסחר היומי והמתמשך במניות כפעילות לגיטימית, בעל פוטנציאל רווח אדיר. זאת הייתה השורה התחתונה של הפרסומת ששידרה "רובין הוד" בסופרבול האחרון, שבה הוצגו צעירים, מובטלים וכל מי שלא מקושר מיידית בדמיון לסחר בוול סטריט תחת הכותרת "כל אחד מאיתנו נולד משקיע". זו הסיבה שחלק מהמומחים ממעיטים בסכנה הנשקפת לפעילות של החברה מצד הרגולטור, בגלל זהות האינטרסים.

השווי נסק במקביל למניות, אך לא ירד

כל אלה מסתכמים בכך שלמעשה ינואר היה חודש הרבה יותר מוצלח מאשר מסוכן בעבור "רובין הוד". השווי שלה עלה באותה החדות שבה עלה שוויין של המניות שמשתמשיה קראו לרכוש ברדיט, אך לא ירד. בספטמבר הוערכה החברה בשווי של 11 מיליארד דולר, על סמך סבב גיוס הון פרטי. מאז, מדברים המייסדים על הנפקתה וההערכות הן כי הערך שיוצע יהיה כ-20 מיליארד דולר. בשוק המשני שבו מוערכות המניות שלה (באופן היפותטי בלבד), זינק שוויה בימים האחרונים ל-40 מיליארד דולר.

"רובין הוד", ביחד עם רוח התקופה, עושה יותר מלפתוח אפשרויות השקעה בשוק ההון האמריקאי. היא הופכת את הפעילות הזו לשדה תוכן והתנהגות שלם, באותה מידה שפייסבוק לקחה את מנגנוני הקשר האנושי והפכה אותם לפיד בלתי-נגמר של מידע ופרסומות. שדה תוכן כזה צריך סיפורים.

זו הסיבה שאלון מאסק הוא המשיח, שטסלה מאפילה על כל חברות הרכב יחדיו מבחינת שווי שוק ללא התחשבות בנתונים הפיננסים שלה, ושמניות כמו גיימסטופ עולות ויורדות בחדות. סיפורים טובים מיתרגמים להשקעות מזנקות. זהו העולם החדש של הסחר בעידן "רובין הוד", שהיא בעת ובעונה ואחת המבשרת שלו - וגם ההתגלמות שלו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.