שנת 2022 תיזכר ככזו שבחברות הנדל"ן הציבוריות יעדיפו לשכוח, ומהר. אף חברה לא נותרה חסינה, ואף סקטור לא ניצל.

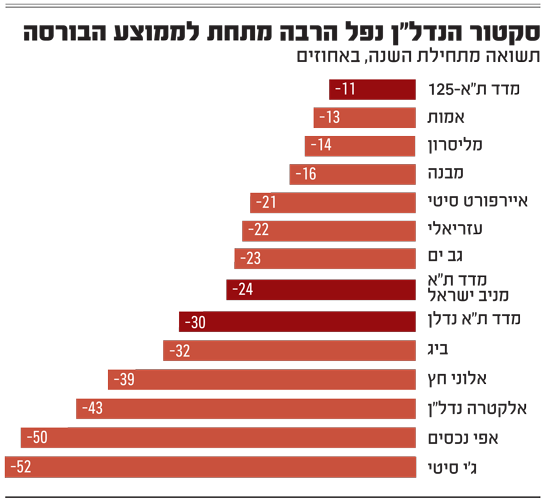

עוצמת המכה שחטף הענף בצל הטלטלה הגלובלית בשווקים, עליית הריבית והאינפלציה הגבוהה הייתה קשה. מדד ת"א נדל"ן רשם ירידה של 30%, כמעט פי שלושה יותר מאשר מדד ת"א-125 . הפגיעה הקשה ביותר הייתה בחברות הממונפות, וככל שהחשיפה לחו"ל הייתה גדולה יותר - הפגיעה הייתה גדולה יותר. האם הסערה הגדולה עדיין כאן ומה צפוי בענף בחודשים הקרובים?

● עליות המחירים דחפו כלפי מעלה גם את הדירות היקרות, אבל החגיגה נגמרה

● הריסה ובנייה בתל אביב: "התוספת לדירות הייתה באחוזים ולא בשטח מוגדר"

● מכרזי ענק ביבנה ובהרצליה ותוכנית המריבה בפתח תקווה: מה צפוי השבוע בנדל"ן

בבית ההשקעות אי.בי.אי מצאו כי החברות הממונפות ניזוקו ביותר מפי שניים מאלו שהגיעו במינוף נמוך יותר למשבר. כך, מניות נדל"ן מניב במינוף גבוה, מעל ל־60%, רשמו תשואה שלילית ממוצעת של 39% בשנה שחלפה, מול תשואה שלילית של 20% למניות במינוף הנמוך. הסיבה לפערים היא החשש בשוק מקושי במחזור החוב של החברות הממונפות, שעשוי להצטרף לעלייה בהוצאות המימון.

נוסף על כך, מצאו באי.בי.אי כי מניות נדל"ן מניב שחשופות יותר לחו"ל, רשמו בממוצע תשואה שלילית של 37% בשנה שחלפה מול תשואה שלילית של 17% באלה שעיקר הנכסים שלהן בישראל. הסיבה לכך, אומרים באי.בי.אי, היא ש"האינפלציה וקצב העלאות הריבית בארה"ב ובאירופה, גבוהות מישראל והחשש הוא שגם שיעורי ההיוון במדינות אלו יעלה באופן חד יותר".

הביצועים החלשים בשנת 2022 מגיעים לאחר שהשנה הקודמת הייתה מעולה. למעשה, מציינים באי.בי.אי, "מחירי מניות חברות הנדל"ן המניב היו בשיאן (בסוף 2021) שכללה זינוק חד במחירי השכירויות, ביקושים חזקים וסביבת מאקרו תומכת". השנה שעברה הייתה פנומנלית במיוחד לאחר המשבר החריף שהגיע בחסות שנת הקורונה (2020). כך, יוצא שענף הנדל"ן המניב יצא ממשבר חריף אחד, ושוב הוא מתמודד עם משבר חדש באופק בשל העלאות הריבית.

באי.בי.אי ציינו כי ברגע שהמשקיעים בעולם הבינו "כי ריביות אפסיות הן נחלת העבר, מניות הנדל"ן החלו לרדת כאשר כל השוק ביצע תמחור מחדש לעולם עם ריבית שעומדת כיום על 3.25%. הירידות היו רוחביות בכל החברות אך השוק קנס חלק מהחברות באופן חד בעיקר כאלו עם חשיפה לנכסים בחול וחברות עם מינוף גבוה".

בין המציאות לנתונים

בבית ההשקעות מציינים כי הסנטימנט השלילי שפקד את הבורסות השנה היה חריף מאוד, וייתכן כי יצר פערים בין תוצאות הכספיות של חברות הנדל"ן המניב לבין הרוח הנגדית מסביבת המאקרו. "מצד אחד אנו נמצאים בסביבת ריבית גבוהה ממה שהתרגלנו אליה עקב זינוק באינפלציה, האטה במשק ואולי אפילו מיתון". מצד שני, "חברות הנדל"ן המניב מציגות דוחות חזקים עם עלייה בפרמטרים התפעוליים, שיפור בשכר הדירה הריאלי, עלייה בחידושי חוזים, תפוסות גבוהות ופרויקטים בייזום אשר מושכרים ברובם".

באי.בי.אי ציינו כי "המטרה בהעלאת הריבית היתה להאט את הכלכלה ולהוריד מחירים. אצל חברות הנדל"ן, הצפי היה שנתחיל לראות את דמי השכירות במשרדים ובמסחר, שזינקו בחדות בשנים האחרונות, מתמתנים ואף יורדים, שתהייה ירידה בתפוסות הגבוהות (שעומדות על כ־98%) ולבסוף גם ירידה בשווי הנכסים".

בפועל, לדבריהם, ההשלכות של העלאות הריבית מתקרבות: "ישנם ניצנים של שינוי, והטון של החברות השתנה כאשר בשיחות המשקיעים כבר אפשר לשמוע על ירידה בביקושים, מו"מ קשה יותר, צמצומים אצל השוכרים ואף קושי בהשכרת נכסים במעגלים השני והשלישי".

הביצועים בשנה שחלפה מלמדים עד כמה המניות מגיבות מהר לתחזיות שליליות. מניית אמות היא בבחינת אחת ה"מצטיינות" של הענף של הנדל"ן המניב, היא ירדה השנה ב־13% בלבד, הודות לחשיפה מועטה לנכסים בחו"ל ורמת מינוף נמוכה.

מניות חברות כמו אפי נכסים , שפועלת רבות במזרח אירופה, ג'י סיטי עם פעילויות קניונים בעולם ואג"ח שנסחרות בתשואה דו־ספרתית, ואלקטרה נדל"ן , שמתמקדת בשוק מקבצי הדיור בארה"ב, שעשוי להיפגע מהזינוק בריבית בארה"ב, רשמו נפילות חדות.

החשש מההרעה וההאטה

המחצית השנייה של השנה הקרובה צפויה להיות קשוחה יותר למניות הנדל"ן המניב בבורסה התל אביבית, בשל החשש מההרעה מול הלקוחות וההאטה הכלכלית. כך מעריכים האנליסטים נדב ברקוביץ וזיו עין אלי מבית ההשקעות. בסקירה לקראת השנה החדשה, הם מציינים כי למרות התרחיש הפסימי, נתוני המאקרו הם אלה שצפויים להכריע, וככל שלא תהיה החמרה משמעותית בסביבת המאקרו, הרי שייתכן וכבר ישנן מניות אטרקטיביות בתחום.

להערכת האנליסטים, ניתן לחלק את השנה הקרובה לשניים. במחצית הראשונה לדבריהם, צפויה להימשך מגמת השיפור בדוחות חברות הנדל"ן המניב. כאשר עיקר ההחמרה תבוא במחצית השנייה. אז, "נתחיל לראות את השפעת סביבת המאקרו על חברות הנדל"ן המניב שיבואו לידי ביטוי בהקשחת מו"מ, השפעה על מחירי השכירויות ועל שיעורי התפוסה". באי.בי.אי סבורים כי "נתוני המאקרו הם אלו שיכתיבו את הטון בשנת 2023", אך לדבריהם, "במידה וסביבת המאקרו לא תוחמר, מניות החברות כבר מתמחרות תרחיש פסימי והעלאת שיעור היוון בנכסים, ולכן ישנן מספר חברות אשר מעניינות להשקעה".

בבית ההשקעות מוסיפים כי קיים בשוק "פער גדול כיום בין שיעורי ההיוון (תמחור הסיכון הגלום בנכסים, ח' ש') שנגזרים משווי המניות לעומת המצב בפועל בשוק הריאלי. פער זה לא יישאר לאורך זמן".

לפי תנאי השוק, מוסיפים שם, שיעורי ההיוון כבר טיפסו בכ־0.5% בממוצע בקרב חברות הנדל"ן המניב בשנה האחרונה. לפי המודלים בבית ההשקעות, הם בוחרים להעלות את שיעורי ההיוון רק ב־0.25%. זאת משום ששם מאמינים "כי למרות סביבת המאקרו המאתגרת שלא נראתה שנים בארץ, דוחות חברות הנדל"ן המניב ימשיכו להיות טובים לפחות עד בחציון הראשון של 2023".

אמות בלטה לחיוב, החברות שפועלות במזרח אירופה לשלילה

מניות הנדל"ן בתל אביב היו אחד משקי החבטות של המשקיעים בשנה החולפת, יחד עם מניות ענף הטכנולוגיה. תחום הנדל"ן המניב ספציפית לימד עד כמה מגיבים המשקיעים במהירות לתחזיות שליליות, ולעלייה בריביות. ה"מצטיינת" בתחום הנדל"ן המניב, העולה מהסקירה של אי.בי.אי, היא מניית אמות שירדה בשנה שחלפה ב־13% בלבד, הודות לחשיפה מועטה לנכסים בחו"ל ורמת מינוף נמוכה.

מניות חברות כמו אפי נכסים, שפועלת רבות במזרח אירופה, ג'י סיטי עם פעילויות קניונים בעולם ואג"ח שנסחרות בתשואה דו־ספרתית, ואלקטרה נדל"ן, שמתמקדת בשוק מקבצי הדיור בארה"ב שעשוי להיפגע מהזינוק בריבית, ירדו ב־50%, 52% ו־43% מתחילת השנה בהתאמה. מניית עזריאלי המשקיעה בעיקר במשרדים בארץ, ירדה "רק" ב־22% כל אחת ומדד נדל"ן ת"א מניב ישראל, ירד ב־24%.

באי.בי.אי מציינים כי חברת אמות רשמה תוצאות חזקות בתשעת החודשים הראשונים של השנה, אולם בשנת 2023, "לא צפויים להיות השלמה של פרויקטים". אמות ציינה בשיחה עם משקיעים לאחר הרבעון השלישי כי "עדיין קיים ביקוש חזק למשרדים אך העלייה בשכר הדירה ב־"מעגל הקורקינטים" (ליבה של ת"א, ח' ש') מתמתן והחברות מקשיחות תנאים במו"מ. במעגלים השניים והשלישיים (הרחב ממרכז ת"א) התגובה מורגשת יותר כאשר שכר הדירה נעצר ויש מעט חתימות על חוזים החדשים".

עזריאלי השתפרה בסקטור המסחרי

ענקית הקניונים עזריאלי הציגה שיפור בסקטור המסחרי והמשרדי. דמי השכירות נטו (NOI) טיפסו ב־20% ובנכסים הזהים עלו ב־9%, אך ההשפעה צפויה להגיע מהתחום החדש יחסית שאליו נכנסת החברה - דאטה סנטרס. באי.בי.אי מציינים כי "הירידות במחיר המניה משקפות חששות בשוק כי הצמיחה בסקטורים המסורתיים תפחת בשנה הקרובה וההשקעה במנועי הצמיחה של החברה ימשיכו לפגוע ברווח התזרימי התפעולי (FFO) גם ברבעונים הקרובים".

חברה נוספת שתושפע מאירוע חיצוני, שלו מחכים רבים בגוש דן - פתיחת הקו האדום של הרכבת הקלה, היא רבוע כחול נדל"ן. החברה מחזיקה בקניון TLV הממוקם בפתח הקו האדום שהיה אמור להיפתח בסוף 2022. הפתיחה נדחתה לשנה הקרובה. באי.בי.אי מציינים כי "בשנה שחלפה המשיכה רבוע נדלן לשפר את קניון האופנה", ומוסיפים כי פתיחת הקו האדום צפויה להוביל ל"שיפור נוסף בתזרים הקניון, אשר מהווה כ־24% משווי נכסי החברה עם שווי של כ־1.7 מיליארד שקל".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.