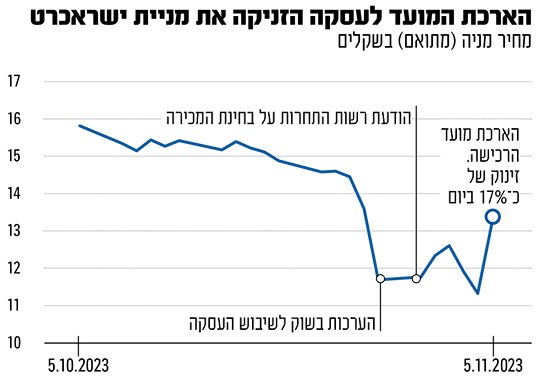

לא מעט פעילים בשוק ההון הספידו בשבועיים האחרונים את עסקת המכירה של ישראכרט לידי קבוצת הביטוח הראל. הערכות אלה הביאו לנפילה דו־ספרתית במניית חברת כרטיסי האשראי - עד היום. ישראכרט והראל הודיעו כי המועד האחרון להתקיימות כל תנאי העסקה, ובכללם קבלת אישור רשות התחרות, הוארך עד ל־31 בדצמבר.

לפי ההודעה הראל אף יכולה להאריך תקופה זו פעם נוספת, עד לסוף חודש ינואר 2024 ואם רשות התחרות תחליט בסופו של דבר שלא לאשר את העסקה, ישנה ארכה נוספת עד סוף ינואר 2025 במהלכה תוכל הראל להגיש ערעור על החלטת רשות התחרות.

רק לפני שבועיים צנחה מניית ישראכרט בחדות לאחר שבשוק החלו להסתובב הערכות כי רשות התחרות לא תאשר את העסקה. החברה, שנסחרה ב־18 באוקטובר סביב שווי של 3 מיליארד שקל, ואמורה להימכר להראל לפי שווי של 3.3 מיליארד - צנחה מאז ועד סוף השבוע שעבר ב־27%, לשווי של כ־2.3 מיליארד שקל.

עיקר הירידות התרחשו ביום חמישי, ה־26.10, אז צנחה מניית ישראכארט בכ־14%. כעבור שלושה ימים דיווחו שתי החברות כי רשות התחרות מבקשת לדחות את המועד האחרון למתן אישורה לעסקה - שהמועד האחרון לסיומה נקבע ל־12 בנובמבר (שבוע הבא). זאת, לאחר ששתי החברות כבר האריכו את המועד המדובר מספר פעמים בהחלטות משותפות לפי פניית רשות התחרות.

ביום ראשון השבוע, לאחר שהצדדים דיווחו על ההארכה הנוספת שניתנה לרשות התחרות לסיים את בדיקתה, ללא שינוי בתנאי ההסכם ביניהם, זינקה מניית ישראכרט בשיעור של כ־17%, שמביא אותה לשווי של כ־2.65 מיליארד שקל - עדיין נמוך משמעותית ממחיר העסקה. יש לציין כי קודם לכן סירבה חברת כרטיסי האשראי למתן הארכה, בשל חשש כי הראל תנסה להוריד את מחיר העסקה. היא נעתרה לכך רק לאחר שהובטח לה כי הראל תדבוק במחיר המקורי.

חברות הביטוח תלויות בשוקי ההון

במכתב ששלח לעובדי החברה, יו"ר הראל השקעות, יאיר המבורגר, פירט את הנימוקים להחלטה להמשיך בעסקה. "אנו מאמינים בפוטנציאל העסקי המשמעותי הקיים בישראכרט", הוא כתב, "ובכך שהעסקה צפויה להערכתנו לייצר להראל תשואה נאה לאורך זמן על ההון העצמי ותגוון את עסקי הראל באמצעות כניסה לתחום פעילות משמעותי נוסף שצפוי להוות מנוע צמיחה משמעותי בעבור החברה".

דבריו מגיעים על רקע התוצאות של חברות הביטוח ברבעונים האחרונים, שממחישים עד כמה הן תלויות במתרחש בשוקי ההון וזקוקות לדרכים שיאפשרו להן לצמוח, גם כשמסכי הבורסה אדומים.

לכן, לא מפתיע שבהראל רוצים להמשיך בעסקה. לשם השוואה, הרווח של ישראכרט עמד ברבעון השני של השנה על 66 מיליון שקל, בעוד זה של הראל הסתכם ב־93 מיליון שקל (הפסד של 423 מיליון ברבעון המקביל אשתקד). זאת, כשברקע ממתינות חברות ביטוח נוספות שעשויות להתמודד על רכישת ישראכרט כמו הפניקס ומנורה מבטחים, כשהאחרונה כבר הגישה הצעת רכישה משלה, אך בעלי המניות של חברת כרטיסי האשראי בחרו בהראל.

ישראכרט לא חייבת להישאר על המדף

גם כיום, יש בשוק עוד מי שמעריכים כי הראל תנסה בסוף להיחלץ מהעסקה. אבל באשר לישראכרט עצמה, אם העסקה לא תצא לפועל, לא בטוח שהיא תישאר על המדף וייתכן שבחברה יעדיפו לחכות לתקופות רגועות יותר בשוק ההון. ישראכרט הינה חברה ציבורית ולא חייבת להימכר, בניגוד למתחרה כאל, שבתוך כשלוש שנים חייבת להימכר על ידי דיסקונט ששולט כיום ב־72% ממניותיה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.