על מוסף ההשקעות של גלובס

מניות, סחורות או נדל"ן - איפה לשים את הכסף בזמן שהשווקים רועדים. כתבי גלובס ומומחים מנתחים היבטים שונים של עולם ההשקעות כשברקע אינפלציה, מלחמה, מגפה ופגיעה בשרשראות האספקה

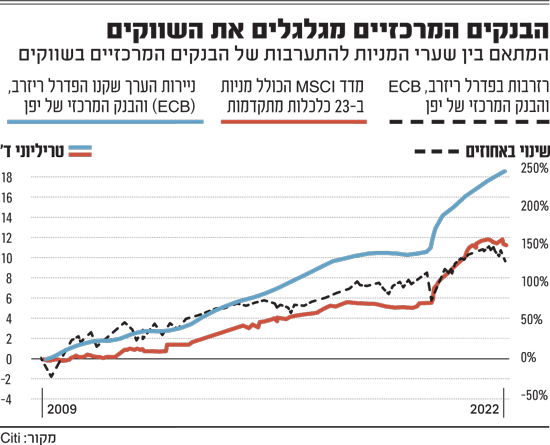

בתחילת חודש יוני השנה הזהיר בראיון ל'גלובס', מאט קינג, אסטרטג השווקים הגלובלי של סיטי, כי המשקיעים לא מעריכים נכון את הדינמיקה ששולטת בשווקים. לפי הניתוח של קינג, המפתח להבנת השווקים בעשור האחרון וגם במבט קדימה, הוא הנזילות שהזרימו אליה הבנקים המרכזיים, ושהולכת ומתייבשת כיום. "בעוד שפעם גאות הנזילות דחפה את הכל כלפי מעלה, עכשיו הגאות הזאת נסוגה". קינג הזהיר אז מפני נפילות בשווקים, שאכן התממשו. אם הוא צודק, התייבשות הנזילות תמשיך לתת את הטון בשווקים, ובכלכלה, גם בחודשים הבאים

הנה שתי שאלות שמעסיקות לא מעט סוחרים בוול סטריט, בנקאים בסיטי של לונדון, כלכלנים בבנקים המרכזיים, וגם סתם אזרחים מהשורה: לאן הולכים השווקים? ולאן הולכת הכלכלה? אלה שאלות הרות גורל, ולא כולם מוכנים לתת תחזית. מאט קינג, האסטרטג הראשי של ענקית הפיננסים Citi , מספר על דיון שהתקיים לאחרונה בין עמיתיו, ועסק בנושאים האלה בדיוק. היו שם אסטרטגיים שעוסקים בשוק המניות האמריקאי, וכלכלנים שמכסים את כלכלת ארה"ב. ואף אחד מהצדדים לא רצה להיות זה שמתחייב על החדשות הרעות.

● אסטרטגיות לבניית תיק השקעות בהתאם לתוכניות הכלכליות שלכם

● תתעלמו מהתחזיות: הכי טוב לא לגעת בתיק ההשקעות

● משקיעים קטנים מספרים: איך שורדים את הסערה בשוק המניות?

בגדול, אומר קינג, "האסטרטגים לא רצו לתת תחזית דובית לגבי שוק המניות, אלא אם הכלכלנים חוזים מיתון. אבל מבחינת הכלכלנים היה סביר יותר לחזות מיתון, אם לאסטרטגים באמת הייתה תחזית דובית. אף אחד מהם לא רצה להיות ראשון".

אבל מבחינת קינג, אחד האנליסטים המוערכים בתעשייה, התמונה הרבה יותר ברורה - ופסימית. לפי קינג, המפתח להבנת הנפילות והטלטלות בשווקים בשבועות האחרונים טמון בגורם מכריע אחד: הנזילות שהזרימו אליהם הבנקים המרכזיים, שבימים אלה הולכת ומתייבשת.

למה הכוונה בנזילות? לפני שניכנס להסברים המפורטים של קינג, אפשר להתעכב על דימוי שהפך לויראלי ברשתות החברתיות, במיוחד בשיא המגיפה, בו המשקיעים הקטנים הסתערו על הבורסות: ג'רום פאוול, יו"ר הפדרל ריזרב, עומד במסיבת עיתונאים כשבידו מדפסת ידנית, וממטיר דולרים לכל עבר. כמו שקראו לזה ברשתות: "מדפסת הכסף עושה בררררררר".

ג’רום פאוול, יו''ר הפד. דימוי המדפסת הפך ויראלי ברשתות / צילום: צילום מתוך הטוויטר

זו באמת הייתה התקופה שבה הפד, הבנק המרכזי של ארה"ב, הזרים טריליוני דולרים לשווקים, כדי לייצב אותם בשיא המשבר הכלכלי שהגיע עם הקורונה. אלא שהיום במקום להדפיס כסף, הפד מנסה לעשות את ההפך, לקרר את השווקים והכלכלה שהתחממו יתר על המידה, באמצעות מה שנקרא 'הידוק' המדיניות שלו. מה זה אומר? גם פה אפשר לפנות לדימוי חדש שהופיע ברשתות, גיף ובו פאוול שואב את המזומנים חזרה אל המדפסת שלו. כשאני מזכיר (בחשש מסוים), את הגיף מהטוויטר באוזניו של קינג, ותוהה אם הוא בעצם די מדויק, קינג משיב בחיוב. וזו, כאמור, הסיבה שבגללה קינג היה משוכנע מזה זמן שהירידות בפתח, ושהן לא יגמרו כל כך מהר. "אם יש לך את זווית ההסתכלות שלי, שלפיה הנזילות היא זו שמניעה את הכל, אז הרבה יותר קל לומר 'כן, אני דובי לגבי השוק, וזה גם מגביר הרבה יותר את הסבירות של מיתון ושל נחיתה קשה" - כלומר, את התרחיש לפיו המאמצים של הבנקים המרכזיים להאט את האינפלציה יובילו גם לריסוק הכלכלה.

אבל הניתוח של קינג מתחיל הרבה לפני הקורונה. בעשור האחרון, אחרי שהריביות שלהם הגיעו לאפס, הבנקים המרכזיים הגדולים בעולם הלכו צעד אחד הלאה, וביצעו מה שנקרא 'הקלה כמותית'. הם קנו ניירות ערך בטריליונים, בעיקר אגרות חוב, הציפו את השווקים בכסף, וכך יצרו "גאות גלובלית של נזילות". אחת התוצאות של גל הנזילות הזה הייתה שהמשקיעים נדחקו מהשקעה בנכסים בטוחים יחסית, להשקעה בנכסי סיכון. למשל, מניות. את התוצאה ראינו בשווקים, שטיפסו מעלה ומעלה. למעשה, קינג משוכנע שזהו המפתח להבנת התנהגות השווקים בעשור האחרון. אבל שובה של האינפלציה בשנה החולפת נתן את האות לסיום החגיגה. קינג, מצידו, מתריע כבר תקופה שהמצב הולך להתהפך, שמי שנדחק עם כל היתר להשקעה בנכסי סיכון הולך להיפגע. "להישאר יותר מדי זמן במקומות צפופים זה מתכון בטוח להידבקות", הזהיר ברוח המגפה בינואר השנה, כשהשווקים היו עדיין ברמות שיא.

ואילו באפריל, כשחלק מהאנליסטים דיברו על החסינות היחסית שאותה מפגינים השווקים לנוכח תחילת העלאות הריבית, קינג הזהיר שהם לא מבינים את המנגנונים שמניעים את השווקים. החסינות של שוקי המניות לא נבעה מכך שהנתונים הבסיסיים של הכלכלה חזקים, הוא הסביר, אלא פשוט מכך שהבנקים המרכזיים עדיין לא באמת התחילו ב'הידוק' המדיניות שלהם. לא חלפו שבועות ספורים, והפד שלח את השווקים לצניחה חופשית.

מה השורה התחתונה של הניתוח שלך עבור השווקים והכלכלה?

"בעוד שפעם גאות הנזילות דחפה את הכל כלפי מעלה, עכשיו הגאות הזאת נסוגה. ולמרות שבתיאוריה ההתפתחות הזאת כבר אמורה להיות מתומחרת בשווקים, בפועל היא לא. וזה כשלעצמו מצביע על כך שיש מקום לעוד 5-10 אחוזים של נפילות בשווקי המניות, כשהסכנה היא שאלה גם ישפיעו על הכלכלה.

"וכל זה קורה בדיוק כשאנחנו בנקודת מפנה שברירית, שבה כולם מתחילים להטיל ספק בצמיחה, ולעדכן כלפי מטה את תחזיות הרווח שלהם. ואם הבנקים המרכזיים ימשיכו במדיניות שלהם כפי שאנחנו חוששים - ובהינתן קצב האינפלציה, הם ירגישו שהם חייבים לעשות את זה - אנחנו עשויים להגיע למצב משמעותית יותר גרוע". לאנשים שעדיין מצפים שהפדרל ריזרב ייחלץ לעצור את הירידות בשווקים, הוא אומר, "זו עלולה להיות התפכחות כואבת בהחלט".

החוקיות מפסיקה לעבוד

מאט קינג (46), עוקב מקרוב אחרי השווקים כבר יותר משני עשורים, ואל Citi הוא הצטרף ב-2003. במשך רוב הקריירה שלו הוא עקב אחרי שוקי האשראי, ושימש בין היתר כאסטרטג מוצרי האשראי הגלובלי של סיטי. קינג, שהניתוחים שלו זוכים לתהודה בתקשורת הכלכלית העולמית, מבלומברג ועד הפיננשל טיימס, קנה את שמו רגע לפני המשבר הפיננסי של 2008: המימון לטווח קצר עליו נשענה בזמנו הפעילות השוטפת של וול סטריט, הזהיר אז קינג, עשוי להיעלם בן לילה. זה אכן מה שקרה, והקריסה הגיעה.

מאז תחילת 2020, קינג הרחיב עוד יותר את זווית ההסתכלות שלו, מעבר לשוקי האשראי. היום, בתור אסטרטג השווקים הגלובלי, הוא משמש כהגדרתו כאיש אשכולות המסתכל על מגוון שווקים "ומנסה להבין מה מניע אותם". "והגישה שלי תמיד הייתה שונה מזו של אחרים. במקום להגיד 'הנה מה שהכלכלנים חושבים על הכלכלה - ובוא נראה מה זה אומר על השוק שלי', אני תמיד ניסיתי להבין איזה גורם מניע את השווקים באופן כללי, ואז לתרגם את זה לשוק אגרות החוב, או המניות, או מה שזה לא יהיה".

לאורך השנים, ממשיך קינג, המפתח להבנת השווקים עבר שינויים וגלגולים. בסוף שנות התשעים, בתקופת בועת הדוט.קום, הוא התמקד במאזנים של התאגידים. בתחילת שנות האלפיים, כשבועת הסאב-פריים התנפחה, תשומת הלב של קינג הוקדשה לשלל מוצרי האשראי המורכבים שהתפתחו סביב שוק המשכנתאות, שהסתתרו מאחורי ראשי תיבות עלומים כמו CDO . בהמשך, בזמן משבר היורו, אלה היו מדינות הפריפריה של אירופה.

"אבל לאורך העשור הקודם, הכוח המכריע שמניע את השווקים היו הבנקים המרכזיים וההקלה הכמותית", הוא אומר, וחותר ללב הניתוח שלו. בשלב הזה של הראיון המתקיים בזום, הוא משתף אותי במסך ומתחיל לקפוץ בין שלל גרפים שאותם הוא שולה מתוך שורה ארוכה של מצגות. הבעיה הגדולה שעמדה בפני מי שניסה לנתח את השווקים בעשור האחרון, פותח קינג, היא שהחוקיות הרגילה שאפיינה אותם הפסיקה לעבוד. בדרך כלל, למשל, כאשר רמות החוב של התאגידים הולכות ועולות, והם הופכים ליותר ויותר ממונפים, אפשר לצפות שגם הריביות שהתאגידים נדרשים לשלם כשהם נוטלים אשראי ילכו ויעלו (או בז'רגון המקצועי, שמרווחי האשראי יתרחבו). "אבל בעשור האחרון, חברות התמנפו לאורך תקופה ממושכת - ומרווחי האשראי דווקא התכווצו".

"דוגמה אחרת: בדרך כלל, כשאנליסטים מתחילים לחשוש לגבי המניות, השווקים נופלים. אבל בעשור האחרון, היו הרבה מקרים שבהם הציפיות לרווח נפלו, והשווקים דווקא עלו".

המציאות הזאת הובילה לדינמיקה משונה. סוחרים שהיו מנסים לפעול בהתאם למה שאומרים הנתונים הבסיסים על החברות והכלכלה, כבר היו אמור בתיאוריה למכור מזמן - ולהפסיד הרבה מהעליות בשווקים. "מה שקרה הוא שהיה כוח אחר, ובוא נקרא לו נזילות, או הקלה כמותית, שהניע את המחירים. הוא לא רק שימש כמעצור (בפני נפילות), אלא ממש דחף באופן שיטתי את השוויים בשווקים כלפי מעלה. כך שרוב העבודה שלי בעשור האחרון עסקה בניתוח חומת הכסף הזאת, גל הנזילות העולמי, או איך שלא תקרא לזה - כשההקלה הכמותית היא הרכיב החשוב ביותר שלו".

"הסיפור כרגע הוא שאחרי עשור של גאות בנזילות, שנגרמה על ידי הבנקים המרכזיים ודחפה את מחירי הנכסים כלפי מעלה, כשהבנקים המרכזיים מתעלמים מכך - עכשיו המצב הוא הפוך. הגאות נסוגה, ומחירי הנכסים מתחילים ליפול, והבנקים המרכזיים מתעלמים מכך, כי הם מתרכזים באינפלציה בכלכלה האמיתית. וזה מאוד מקשה על המשקיעים".

לפני שנמשיך, תוכל להסביר מה בדיוק הכוונה של נזילות?

"אנחנו מדברים על מה שנקרא נזילות ראשונית, או יצירת כסף. ביסודו של דבר, מה שעשיתי בעשור האחרון הוא להסתכל על שני דברים: כמה כסף אנחנו יוצרים, ולאן הכסף הזה הולך. ובאופן גורף, יצירת הכסף בעשור האחרון הגיעה ישירות מהבנקים המרכזיים".

הרבה פעמים אנחנו נוטים לחשוב כאילו יש כמות קבועה של כסף בעולם, שפשוט נודד בין סוגי נכסים שונים, אומר קינג. "אבל למעשה, כמות הכסף בעולם לא קבועה בכלל". כמות הכסף יכולה לגדול ולקטון, ובזמנים כתיקונם, הוא מסביר, התהליך הזה מתבצע בעיקר באמצעות מתן הלוואות, "שמוסיף נכסים והתחייבויות חדשים למערכת".

בעבר, ממשיך קינג, רוב יצירת הכסף התרחשה במגזר הפרטי. במבט עולמי, אפשר לזהות איך בכל פעם כלכלה אחרת הופכת לקטר של תהליך יצירת הכסף. בהתחלה זה היה גל של מינוף ביפן. לאחר מכן, במהלך התנפחות בועת הסאב פריים של ראשית שנות האלפיים, הרבה מהכסף החדש שנוצר הגיע מארה"ב ואירופה. "אבל מה שקרה במיוחד בעשור האחרון הוא שגם שכאשר נעשה יותר ויותר זול ללוות, הרצון ללוות, במיוחד בארה"ב, באירופה ובכלכלות המתקדמות, הלך והתפוגג" - תופעה שהעידה, לפי חלק מהכלכלנים, על חולשה מובנית בכלכלות המערב. בהתחלה, סין מילאה את החסר. אבל בהמשך, הבנקים המרכזיים נכנסו לתמונה. הם הזרימו כסף לשווקים באמצעות 'הקלה כמותית', תהליך שבמסגרתו קנו ניירות ערך בשווקים, בעיקר אגרות חוב ממשלתיות, באמצעות כסף שאותו פשוט יצרו בעצמם.

קינג ממחיש את התהליך הזה על אחד השקפים שלו. אפשר לראות בו איך הבנקים המרכזיים תופסים נתח גדול יותר ויותר, מזרימים כסף אל המערכת, ועכשיו מתחילים לשאוב אותו ממנה. ובגרף הזה אפשר לראות עוד משהו: איך השווקים מגיבים, בעליות וירידות, לכמות הכסף שנוצר או נגרע. וכך אנחנו מגיעים אל לב הניתוח של קינג.

הנזילות מתייבשת, השווקים נפגעים

שיטת העבודה של קינג, הוא מספר, היא אמפירית: הוא מתחיל בלחפש מתאמים בין מדדים שונים בשווקים, ואחר כך מנסה לבנות תיאוריה שתסביר אותם. כך נולד אחד התרשימים הפופולאריים ביותר שלו: בו הוא מנסה להבין מה עשו הבנקים המרכזיים בכל חודש - האם הם הזרימו כסף לשווקים או גרעו אותו מהם, או במילים אחרות כמה 'הקלה כמותית', או לחלופין 'צמצום כמותי' היו באותו חודש (קינג עושה זאת באמצעות מעקב אחרי הרזרבות שהבנקים המסחריים מחזיקים בבנק המרכזי). "ומה שאני מוצא הוא שהנתון הזה לבדו מסביר כמעט את כל התנועות בשווקים".

ומה קורה כיום?

"מה שקורה כרגע הוא שאחרי הסיבוב הגדול ביותר של הקלה כמותית אי פעם (במסגרת תוכניות הסיוע בקורונה, א"פ), הנזילות הזאת נמשכת חזרה, כשהבנקים המרכזיים מפסיקים לעשות הקלה כמותית, או במקרה של הפד, ממש עושים 'צמצום כמותי'. וזה מותיר את השווקים במצב פגיע".

בוא נתמקד באירועי החודש האחרון, שבו ראינו נפילות דרמטיות במדדי המניות. לכאורה השווקים ידעו מראש על הכוונה של הפד להעלות שוב ריבית ולהתחיל לצמצם את המאזן שלו. ובכל זאת רק אחרי שהפד הכריז על כך בפועל בתחילת מאי השווקים התחילו ליפול.

"למה השווקים מתנהגים בצורה כל כך שלילית? הגישה המקובלת היא להגיד שמדובר בשרשרת של זעזועים. היה לנו זעזוע אינפלציה, ואז תמחור מחדש של הריביות, ואז זעזוע באוקראינה וזעזוע סחורות. כשההנחה המובלעת היא שאם רק הזעזועים האלה יפסיקו, אז הכל יתומחר בשווקים. ואם רק הציפיות ל'הידוק' המדיניות של הבנקים המרכזיים יתייצבו, אז הכל יהיה מתומחר ושום דבר רע לא יקרה. אנשים שמחזיקים בגישה הזאת נוטים להסתכל על רמות: מה גובה הריבית הריאלית, מה גודל המאזן של הפד, מה רמת הרזרבות של הבנקים, והאם היא מספיקה.

"אבל כל מה שראיתי בשווקים, במיוחד בעשור האחרון, מצביע על כך שמה שמשנה בפועל הוא הזרמת הנזילות. נראה שרק כאשר התזרימים האלה מגיעים לשווקים או נמשכים מהם, אנחנו מסוגלים לתמחר אותם (ואולי זה קשור למגבלות על מינוף שהוטלו ב-2008). וכשמסתכלים על זה ככה, זה הרבה פחות מתמיה והרבה יותר מובן, ולא נדרשים עוד זעזועים נוספים כדי להסביר את מה שקורה. זה פשוט ההבנה שגיאות הנזילות נסוגה, ותמשיך לסגת, כי לבנקים המרכזיים יש עכשיו בעיית אינפלציה. והשווקים מתמחרים את (נסיגת הנזילות) כאשר היא מתרחשת".

אבל בתחילת מאי הפד הכריז שצמצום המאזן שלו לא יתחיל מיד, אלא רק ביוני - ובכל זאת השווקים ירדו.

"זה לא שהשווקים ירדו בציפייה לצמצום כמותי עתידי, אלא שבפועל התבצע 'צמצום כמותי חשאי', שנובע מעניינים טכניים שקשורים למאזן של הפד. ואכן, שני הסיבובים של צמצום כמותי חשאי השנה קדמו בדיוק לתקופות של חולשה בשווקים. למעשה, זה חלק מהסיפור שלי: הפד וחלק מהמשקיעים מודדים הקלה כמותית וצמצום כמותי באמצעות הסתכלות על רכישות ומכירת נכסים (על ידי הבנקים המרכזיים). אבל בעצם, הדרך הנכונה לעקוב אחריהם היא באמצעות רמת הרזרבות בבנק המרכזי. אלו שהסתכלו על רכישות ניירות הערך, היו מופתעים מהביצועים הטובים של השווקים בשנה שעברה, והביצועים הגרועים שלהם השנה. אבל מי שמסתכל על הרזרבות לא יופתע בכלל (ראו תרשים)".

בניין הפדרל ריזרב בוושינגטון / צילום: Shutterstock, Orhan Cam

רגע אחד. אם השווקים מגיבים כאשר הנזילות מצטמצמת בפועל, ואם הבנקים המרכזיים מתכוונים להמשיך לצמצם את הנזילות במשך תקופה ארוכה, זה אומר שגם השווקים ימשיכו בירידות למשך תקופה.

"ביסודו של דבר, כן. חלק מהעניין הוא שעדיין יש תקווה שאם מצב העניינים יהיה מספיק גרוע, ה- put של הפד עדיין קיים" - קינג מתייחס לביטוי המשקף אמונה בקרב הסוחרים שהפדרל ריזרב יתערב במקרה שהשווקים יפלו יותר מדי, בדומה לאופציה המגנה על המשקיעים מפני ירידות. "הבעיה היא שב-2018 נדרשה ירידה של 20% במניות והתקדרות של התחזיות כדי שהפד יחזור להקלה, ואז לא הייתה שום בעיית אינפלציה. כיום יש בעיית אינפלציה ענקית. כך שאפשר להניח שתידרש ירידה של לפחות 20% במניות, ואולי 30% או יותר, על מנת שהם יגידו 'האינפלציה גבוהה, ושוק העבודה הדוק, אבל יש כזה אסון בכלכלה שאנחנו חייבים להפסיק להדק'. והמשקיעים רק מתעוררים לכך שה- put לא שם, או אם לדייק יותר, שהפוט 'מחוץ לכסף' (כלומר, שיידרשו עוד ירידות משמעותיות על מנת שהפד ישנה מסלול, א"פ). וזו תובנה מאוד מפחידה עבור השווקים".

"הפדרל ריזרב ניפח בועה"

אתה מתאר מצב שבו כשהפד עוזב את השוק נוצר ואקום, ואנשים מבינים שיכול להיות שאף אחד לא רוצה לקנות את המניות במחיר הזה. במילים אחרות, יכול להיות שהפד ניפח בועה בשוק המניות?

"ככה אכן הייתי מתאר את זה. ולמעשה הייתי טוען שהבנקים המרכזיים ניפחו לאורך השנים סדרה שלמה של בועות בשורה של נכסים שונים, וכל מחזורי העסקים האחרונים הסתיימו עם פיצוץ הבועות האלה. והבועות האלה התפוצצו כאשר שערי הריבית הריאליים נמוכים יותר ויותר", אומר קינג, ושולף מיד גרף שממחיש את זה. "במקום אינפלציה, במשך תקופה ארוכה ביותר הבנקים המרכזיים יצרו אינפלציה במחירי נכסים, והתעלמו מזה".

אבל בכל זאת, הוא אומר, הפעם זה מעט שונה. "קצת יותר קשה להצביע על המקבילה של בועת הנדל"ן, או של בועת הדוט.קום. מניות הטכנולוגיה בארה"ב הגיעו לרמות קצת קיצוניות, וגם התמחור של נכסים פרטיים. אבל זה קצת יותר מפוזר. זה קצת בנדל"ן, קצת במניות, בנוסף, גם אין מינוף פיננסי שתומך בכך שמדובר בבועה. נכון, רמת החוב הכללית הוא ברמת שיא, אבל זה לא ממש המצב כשמתמקדים בחוב התאגידי, ובטח לא במשקי הבית. כן, החוב הממשלתי גדל, אבל זה הרבה יותר מפוזר. כך שכן, אני קורא לזה בועה, בגלל התנהגות העדר, ובגלל הנתק מהנתונים הבסיסיים. אבל הרבה אנשים אחרים, כולל הבנקים המרכזיים, כנראה לא היו מכנים את זה ככה".

באופן כללי, קינג מותח ביקורת על הבנקאים המרכזיים, שלאורך תקופה ארוכה שמרו על ריבית נמוכה, לא זיהו אינפלציה, והסיקו מכך שאין כל בעיה. "אבל למעשה, אתם דחפתם למעלה את מחירי הנכסים. דחפתם למעלה את מחירי הבתים. ואם המטרה האמיתית של הבנקים המרכזיים הייתה להגן על כוח הקנייה של הדולר בכיס שלי, יצרנו עולם משונה שבו אנשים יכולים להרשות לעצמם לקנות אוכל, אבל לא יכולים להרשות לעצמם לקנות בית, ובהחלט לא יכולים להרשות לעצמם לצאת לפנסיה".

עד כה התמקדנו בשווקים - מה משמעות הניתוח שלך עבור הכלכלה האמיתית?

"אני חושב שהכלכלה מפגרת אחרי השווקים. מה שראינו במחזורים האחרונים הוא שהשווקים קבעו את סוף המחזור, כשהכלכלה מגיעה בעקבותיהם". בתחילת שנות האלפיים, הוא מזכיר, הנפילה בשוק המניות קדמה למיתון. וגם למיתון של 2008 קדמה הנפילה בשוק הנדל"ן. וזה גם המצב כיום, אומר קינג, שכאמור חושב שהפד יתקשה להימנע ממיתון כתוצאה ממדיניות ההידוק שלו.

מודל ההשקעות של קינג

איך מתרגמים את הניתוח של קינג לעצות השקעה? גם לזה לקינג יש שקף המנסה לפשט את המחזור הפיננסי לחמישה שלבים דרכם עובר השוק - מהרגע שבו הבנקים המרכזיים נחלצים לעזרה ומתחילים להזרים כספים לשוק, דרך שלבי הצמיחה, שיא השוק, החששות והפניקה - וחוזר חלילה לרגע שבו הבנקים המרכזיים נחלצים לעזרה. בכל אחד מהשלבים האלה אפשר לזהות נכס אחר שרושם תשואה עודפת. לפי המודל הזה, בשלב ההתפכחות והחששות בו אנחנו מצויים כרגע, המלצת ההשקעה של קינג היא מזומן, ובהמשך אג"ח ממשלתיות לטווח ארוך, אליהן נמלטים המשקיעים שמחפשים חוב מבטחים - ואולי גם זהב. (הניתוח של קינג, יש לזכור, מיועד למנהלי השקעות מקצועיים).

אבל האם אנחנו באמת יכולים להסיק מסקנות מהמחזורים הפיננסיים האחרונים? אנחנו רואים למשל אינפלציה ברמות שלא נראו כבר 40 שנה, כך שאולי דברים השתנו.

"האם המחזור הזה שונה? זה שולח אותנו לשאלה הנפרדת, והמאוד חשובה, האם הדינמיקה של האינפלציה השתנתה. מצד אחד, ברור שיש היום לחץ אינפלציוני הרבה יותר גבוה, והוא לא ייעלם בלי מיתון. מצד שני, יש כאן שאלה שאני שואל את הכלכלנים שלי: האם אתם חושבים שהאינפלציה תתמיד גם אחרי המיתון הבא. יש מחנה אחד שמסביר שכן: בעבר האינפלציה הייתה במגמת ירידה בגלל הגלובליזציה, וכניסת העובדים הסיניים לשוק התעסוקה העולמי - ועכשיו המגמות האלה התהפכו ולכן האינפלציה תימשך.

"אבל אני אישית לא נמצא במחנה הזה. אני חושב שייתכן בהחלט שהאינפלציה תימשך עד שנכנס למיתון. אבל המקור האמיתי לירידה באינפלציה שחווינו (בעשורים האחרונים) היה טכנולוגיה, ובמיוחד טכנולוגיה שאפשר להשמיש בקנה מידה נרחב. אנחנו עושים שיחות זום במקום לעלות על מטוסים; מיקרוסופט מוכרת מיליארד עותקים של 'חלונות' דרך הענן, במקום באלפי נקודות מכירה. כך שאני חושד שהכוח הדיס-אינפלציוני הזה עדיין נמצא שם ברקע".

ואם זה המצב, השווקים הפיננסיים ימשיך לנהוג כמנהגם, גם בתום המשבר שאותו קינג מזהה מתקרב אלינו באופק.