מי שחלף על פני נתיבי איילון בשנים האחרונות, לא יכול היה שלא להתרשם משינוי קו הרקיע, כשעוד ועוד מגדלי משרדים חדשים נוספו בקצב הולך וגובר. המגמה הגיעה לשיאה בשנת 2021, ימי השיא של ביקוש לעובדים בתעשיית ההייטק שהגדילו את הרעב של חברות הטכנולוגיה לקומות משרדים נוספות.

● מחקר של בנק ישראל מזהיר: "התנהגות בועתית" בענף הנדל"ן המניב

● שר האוצר בטוח שמחירי הדיור יירדו משמעותית בתקופה הקרובה ותוקף את הנגיד

● ברקע הפיטורים: גוגל דוחה את הכניסה ל־11 קומות משרדים חדשים בתל אביב

השנה החולפת, על עליות הריבית שבה והנפילות הקשות בבורסת נאסד"ק, לימדה שוב את מי ששכח כי לכל מסיבה יש תאריך סיום, גם בשוק הנדל"ן המניב. ריבית גבוהה יותר מחד וירידות חדות במניות הטכנולוגיה מאידך, משמעותן עבור חברות הנדל"ן המניב גיוס חוב יקר יותר, עלייה ברמת הסיכון וירידה אפשרית בביקושים.

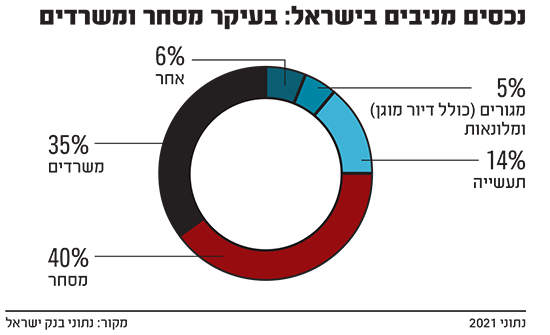

בתחילת החודש פרסם בנק ישראל מחקר שערך לגבי שווי נכסי הנדל"ן המניב בישראל (בעיקר משרדים וקניונים), שבו בדק את שווי הנכסים המניבים של עשרות חברות ציבוריות אשר הסתכם נכון לסוף שנת 2021 בכ־160 מיליארד שקל - שווי שיותר מהוכפל על פני תקופה של 12 שנה (מאז 2010). מהמחקר עלה כי הסיבה המרכזית לגידול בשווי (כ־80% ממנה) נבעה מעלייה בערך המשרדים, ופחות מ־20% מתוספת השטחים להשכרה.

בעוד שהמחקר מצא כי נרשמה ירידה הדרגתית בתשואה מהשכרת הנכסים המניבים על פני התקופה, נהנו חברות הנדל"ן מזינוק שרשמו בשווי הנכסים בשלוש השנים האחרונות, ובדגש על שנת 2021, שהייתה "חריגה במיוחד, בהשוואה לעבר". לפי בנק ישראל, בעוד ששווי הנכסים המניבים מגלם ציפיות אופטימיות שלא נתמכות בפועל בתקבולי השכירות שלהם, עדיין במבחן שביצעו לא נמצאה עדות, לדבריהם, "להתנהגות בועתית בשווי הנדל"ן המניב".

עם זאת, בשורה התחתונה של המחקר ציינו בבנק ישראל כי הם מעריכים כי בעקבות הזינוק החד בגובה הריבית במשק במהלך שנת 2022, הם צופים "ירידה בשווי הנכסים המניבים, וכפועל יוצא אנו צופים שתחול ירידה ברווחיות המדווחת של החברות ואף אפשרות לעלייה בשיעורי המינוף".

ההערכה של בנק ישראל היא כי שיעור ההיוון הגלום של הנכסים המניבים צפוי לעלות בכ־2.1% ולטפס מרמה של 5.5% בממוצע בסוף 2021, לרמה של 7.6% בסוף 2022, שהיא גבוהה מזו שנרשמה בשנת 2010 (7.3%). שיעור ההיוון הוא שיעור הריבית, או שיעור התשואה, שבאמצעותו מהוונים סדרה של תשלומים עתידיים לערך נוכחי יחיד, שהוא שווי הנכס. ככל ששיעור ההיוון גבוה יותר, כך יורד ערכם הנוכחי של התשלומים העתידיים, ובהתאם יורד גם שווי הנכס.

"אין אינדיקציה לשינוי בגובה דמי השכירות"

עוד לפני דוח בנק ישראל, השנה החולפת לא האירה פנים, בלשון המעטה, למשקיעים בענקיות הנדל"ן המניב המקומיות. בין היתר, מניות עזריאלי, מליסרון ואמות רשמו תשואה שלילית דו־ספרתית של 22%, 11% ו־18% בהתאמה ב־2022.

מדד ת"א מניב ישראל , הכולל את החברות הציבוריות הפועלות בתחום, נפל ב־28% בסיכום השנה החולפת. גם בסיכום שלושת השנים האחרונות ספגו המשקיעים ירידה של 14.4% בהשקעה במדד (בעוד שמדד ת"א בנייה , שכולל את החברות שבונות בעיקר דירות מגורים, עלה באותה תקופה ב־30%).

"המחקר של בנק ישראל ביצע השוואה של שיעורי ההיוון מול הריבית במשק" אומר אנליסט הנדל"ן של בית ההשקעות אי.בי.אי, זיו עין אלי. לדבריו, בבנק ישראל "הגיעו למסקנה ששיעורי ההיוון צריכים להתנהג כמו הריבית שעלתה, ולעלות בכ־2%. הנתון אמור להשתקף בשיעורי ההיוון שנראה עם פרסום הדוחות הכספיים לשנת 2022, שאמור להסתיים עד סוף מרץ הקרוב". המשמעות היא שענקיות הנדל"ן המניב יציגו שיערוכים שליליים של מאות מיליוני שקלים בסיכום השנה, ככל שאכן יציגו עלייה בשיעורי ההיוון.

עלייה בשיעורי ההיוון - מהחציון השני

אך עין אלי חולק על הממצאים. מעבודה שהכין עולה אופטימיות רבה מזו שהציגו חוקרי בנק ישראל, לפחות בכל הנוגע לעליית שיעורי ההיוון. "להערכתנו אכן נראה עלייה, אך היא תגיע החל מהחציון השני של שנת 2023 (בהנחה שלא יהיה שינוי מהותי בתנאי המאקרו)", צויין בעבודה של אי.בי.אי. "וכן עליית שיעורי ההיוון תהיה מתונה יותר (עד 0.5% בממוצע)". בשיחה עם גלובס מסביר עין אלי את מקור האופטימיות: "אנחנו לא צופים שבדוחות השנתיים לסיכום 2022 יוצגו שיערוכים שליליים משמעותיים, משום שכרגע אין אינדיקציה לשינוי בגובה דמי השכירות. הנתון עולה מהדוחות הכספיים בקרב חברות שכבר דיווחו (גב-ים). אין גם אינדיקציה לעלייה בשיעורי ההיוון, לפחות כרגע".

ואכן, בתחילת השבוע פרסמה חברת הריט מניבים הערכה שלפיה תרשום רווחי שיערוכים חיוביים בשווי ההוגן של הנדל"ן שלה ברבעון הרביעי של 2022, אשר ינועו בין 70 ל־80 מיליון שקל, "וזה מחזק את ההשערה שלנו בנוגע לשאר חברות הנדל"ן המניב, לקראת פרסום הדוחות לסיכום השנה שחלפה", טוען עין אלי.

הדוחות הכספיים של ענקית המשרדים גב-ים , הנסחרת בשווי של 5.9 מיליארד שקל ומנוהלת על ידי אבי יעקובוביץ, מלמדים כאמור ששנת 2022 הסתיימה ללא דרמה שלילית. החברה סיכמה את השנה עם הכנסות של 1.93 מיליארד שקל, בהיקף דומה לאשתקד. השיערוכים בנכסי החברה הסתכמו ב־1.22 מיליארד שקל, ירידה קלה ביחס לשיערוכים של 1.27 מיליארד שקל בשנת 2021. שיעור ההיוון (Cap Rate) אף ירד קלות ל־6.3%, למול 6.5% שנה קודם לכן.

אי.בי.אי מעריכה ששיעורי היוון עומדים לטפס בשנה הקרובה, אך באופן מתון ביחס לזו שהעריכו החוקרים מבנק ישראל, שונות הנובעת לדבריו מסוג הבדיקות שביצע: "בנק ישראל ביצע השוואה ובדק שיעורי ההיוון בדוחות הכספיים למול התשואה הנומינלית של הנכסים על פני התקופה. אנחנו לקחנו את שיעורי ההיוון המדווחים אצל החברות הציבוריות ובדקנו אותם מול תשואת האג"ח הצמודות של ממשלת ישראל".

"דוחות גב-ים מסמנים את הכיוון"

ההיגיון מאחורי הבדיקה של בית ההשקעות, הוא שדמי השכירות שגובות חברות הנדל"ן המניב צמודים לאינפלציה. לכן על פני זמן, נכון להשוות את העלייה בשיעור ההיוון, להתנהגות הריבית באגרות חוב צמודות למדד. "יכול להיות שהחוב של חברות הנדל"ן המניב יטפס, אבל גם דמי השכירות יעלו (כי הם צמודים), הנתונים די מקזזים אחד את השני. אם משווים את מחירי ההיוון למול עלות החוב הממוצעת, רואים מרווחים ממוצעים של 4.5%־5%. החברות הציבוריות יכולות להגיע גם בנקודת הזמן הנוכחית לבורסה, לגייס חוב, במרווחים שאולי קצת הצטמצמו, אבל עדיין דומים לאלו שהחברות היו רגילות אליהם". עין אלי מציין כי עיקר המחלוקת הוא על עוצמת התיקון במחירי הנכסים. "בנק ישראל טוען שהייתה בעבר ירידה גדולה בשיעורי ההיוון שצריכה לתקן את עצמה. אנחנו לא אומרים שהם טועים. אנחנו מעריכים שהתיקון יהיה עדין יותר. נכון להיום, בסיכום 2022, אנו מאמינים שדוחות גב-ים מסמנים את הכיוון".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.