בערב שישי האחרון בשעה 18:40 הושלמה ההשתלטות של חברת הביטוח הפדרלית FDIC על הבנק ה־16 בגודלו בארה"ב: בנק סיליקון ואלי (SVB). מדובר בבנק הדומיננטי בתעשיית ההייטק ששירת מאות חברות הייטק דרך מגוון שירותים - מחשבונות עובר ושב, דרך פקדונות, הלוואות, קווי אשראי ועד שירותי בנקאות אישית הכוללת משכנתאות ומסחר.

● אפשרויות הסיוע להייטק שנבחנות באוצר

מי שהספיק להעביר פקודות בזמן ולמשוך את כספו עד אותה השעה - ניצל, אבל מי שהיסס או שמע בקולם של נציגי הבנק להמתין ולתמוך בו בשעתו הקשה - איבד את הגישה לכספו עד יום שני. כעת, גם אם יצליח לפדות חלק ממנו או את כולו, הרי שעליו להמתין תקופה ארוכה ולחשב מחדש את מימון החברה שברשותו.

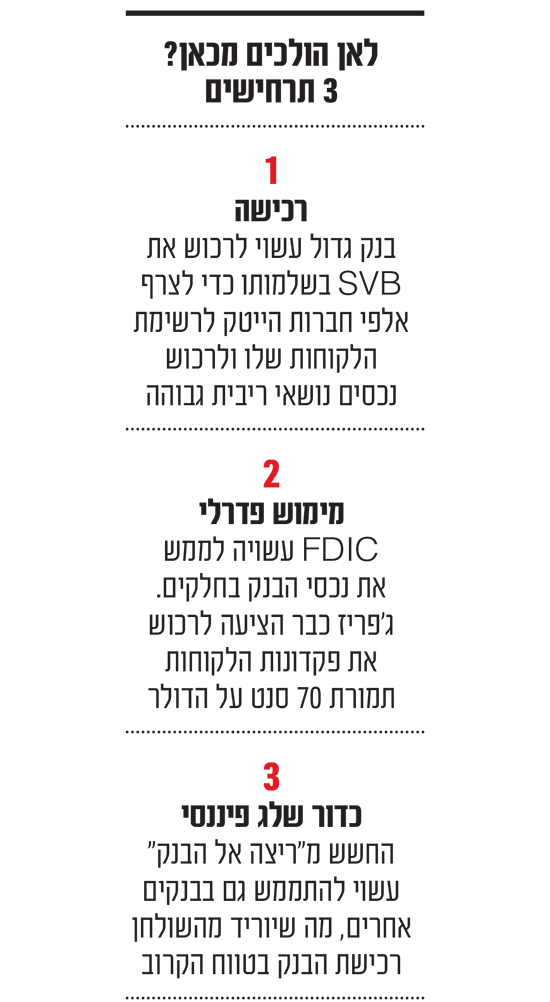

גם אם ברגע האחרון יציע בנק גדול לרכוש את נכסי SVB והלקוחות יזכו לפדות את כל כספם כתוצאה מכך, הרי שהנזק לענף ההייטק כבר נעשה. רבים בתעשייה תיארו את SVB כעורק המימון הראשי של הענף, הבנק שסיפק לחברות שירות גמיש ומקצועי וכזה שסגירתו עלולה לייקר את השירותים הניתנים לחברות. "לסגור לנו את בנק סיליקון ואלי זה כאילו חסמו לנו את איילון", אומר משקיע בכיר שביקש להישאר בעילום שם. "עם פרוץ הקורונה, כשאיש לא רצה להסתכל על חברות ההייטק, SVB היה הבנק הראשון שניגש לתמוך בחברות. בלעדיהם יהיה לחברות יותר קשה. לחזור לבנקים הרגילים - בארה"ב או בישראל - זה אופציה לא טובה מבחינתינו".

הנזק המיידי והנזק ארוך הטווח לענף

הנזק ארוך הטווח לענף ההייטק יתבטא לא רק בירידה באיכות שירותי בנקאות, אלא גם בעלייה צפויה של פרמיית הסיכון שתוצמד להשקעה בחברות בתחום. כך, עוד משקיעים יתרחקו מהענף, היקף ההון הזמין לקרנות ההון־סיכון ולחברות יירד, שווי הסטארט־אפים יחתך, וסופו של המשבר בענף יתרחק. בטווח הקצר, החברות המקומיות נדרשות כעת לתכנן את מסלול ההוצאות שלהן מחדש, ולקוות שיצליחו לחלץ את כספן במהרה.

למעשה, חברות מסוימות כבר הצליחו להוציא את כספן מהבנק. חברת הסייבר ארמטיק וחברת הפרסום מינט מדיה, למשל, טענו כי משכו במהירות כבר ביום חמישי את כל כספן מהבנק. איטורו, בעבר לקוחה גדולה של הבנק, הספיקה גם היא לצמצם את כל החשיפה. חברת הפינטק מאש פיימנטס, הצליחה בקושי לצאת, למרות הלוואה קטנה שנותרה בבנק. עם זאת, כפי שנחשף בגלובס, ורביט - חד קרן ישראלי שמפעיל שירותי תמלול מבוססי בינה מלאכותית - עדיין מחזיק יתרה של 100 מיליון דולר בבנק לאחר סירוב של המנכ"ל תום ליבנה למשוך אותו.

רשימה ארוכה של חברות ישראליות קיבלו שירות מ־SVB בשנים האחרונות ובהן ווקמי, סימילרווב, אינוביד, קלרוטי, אקסוניוס, פירמיד אנליטיקס, פיירבלוקס וקפיטוליס. גם לא מעט קרנות הון סיכון ישראליות נכנסות לרשימה הזו כמו אלף, Team8, זאב ונצ'רס, 83North, פיקו ונצ'רס, בלאמברג ו־TLV פרטנרס. לקרן אלף חשיפה של כמה עשרות אלפי דולרים בבנק, ו־83North הצליחה לחלץ את כספה מהבנק מבעוד מועד. רוב הקרנות לא נפגעו מסגירת הבנק מאחר והן מגייסות את ההון בחלקים קטנים כך שכל פעם רק נתח קטן מהכספים נמצא בבנק. עם זאת, לגלובס נודע על קרן ישראלית אחת לפחות שקיבלה העברה לחשבון שלה בסיליקון ואלי בנק - שהוקפא בנקודה מכרעת בה עמדה להתחיל ולהשקיע בחברות.

מה יקרה מכאן ואילך? בין מאות החברות הישראליות שמקבלות שירות מ־SVB, יש ארבע קבוצות סיכון מרכזיות: מחזיקי חשבונות העו"ש, בעלי הפקדונות, נוטלי ההלוואות, והסוחרים. גלובס מנתח את המשמעויות עבור כל קבוצת סיכון.

מחזיקי חשבונות העו"ש לא יראו את הכסף בקרוב

רוב החברות הישראליות המחזיקות בחשבונות עובר ושב נזילים הצליחו למשוך את כספן מהבנק. החל מיום חמישי בשעות אחר הצהריים שלחו קרנות הון סיכון זרות וישראליות מסרים ליזמים שלהן למהר ולפדות את כספם מהבנק. חלקם דיווחו על קשיים ועיכובים במשיכת הכספים, שנמשכו עד יום ראשון. ביום שישי בערב, בשעה 18:40 שעון קליפורניה, נסגרה הגישה לבנק והאפשרות להעביר את ההון הנזיל לחשבונות אחרים נחסמה.

חשבונות מבוטחים, המהווים רק 3% מכלל החשבונות בבנק, צפויים לקבל באופן אוטומטי כבר ביום שני 250 אלף דולר. אמנם לא מדובר בסכום שיסייע לחברות הסטארט־אפ להתגבר על קשיי מימון, אך להערכת עו"ד איתי פרישמן, שותף במחלקת ההייטק במשרד מיתר, כבר השבוע צפויים בעלי החשבונות לקבל כ־50% מכספם באמצעות מימוש נכסים שיתבצעו על ידי FDIC. "הערכות נוספות מדברות על כך שיקח זמן רב יותר לקבל את שארית הכסף, אך ניתן יהיה לפדות אפילו 80% ממנו בהתאם ליכולת הבנק למכור את הנכסים שלו. צריך לזכור שלא מדובר כאן בנכסים בסגנון אלה שעמדו לרשות בנק להימן ברדרס (בנק ההשקעות האמריקאי שקרס בשנת 2008, א"ג). כאן מדובר בהלוואות לחברות הייטק ובנכסים בגיבוי ממשלתי שהן נכס אטרקטיבי לבנקים רבים. כל זה יקל על FDIC לממש את הנכסים במהירות ולהחזיר את הכסף לסטארט־אפים".

הנפגעות הגדולות והסיכוי לתדלוק המשבר בהייטק

הנפגעות הגדולות של סוף השבוע הדרמטי בסיליקון ואלי הן החברות שבחרו להפקיד את הכספים שגייסו בפקדונות דולריים סגורים על מנת ליהנות מצבירת הריבית. רובן ככולן ביקשו לפדות את הכסף, אך מאחר ופעולה זו לוקחת מספר ימי עסקים, הכסף נותר בבנק. "מי שנתן את הפקודה בחמישי בערב, קיבל תשובה שהתהליך לוקח יומיים או שלושה, וכעת הגישה אליהם חסומה", אומר פרישמן.

אבל גם לגביהם התעשייה אופטימית: לפי תכתובת שהועברה ממשקיעים המקורבים ל־SVB, עולה כי עומדים לרשותו נכסים בהיקף של 165 מיליארד דולר, מתוכם 130 מיליארד דולר, כ־67%, נכסים נזילים לפדיון ולהזרמה לחברות כבר השבוע. הנכסים הנזילים של הבנק כוללים מזומן בהיקף של 39 מיליארד דולר ועוד 91 מיליארד דולר בניירות ערך ממשלתיים ונכסים נזילים אחרים. בסביבת הבנק מעריכים כי ניתן יהיה לממשם בהנחה במחיר של 110 מיליארד דולר.

קריסת הבנק מקפיאה את התזרים שאמור היה להיכנס לקופת חברות רבות שביקשו הלוואה מ־SVB. המשמעות עבור היזמים תהיה ניהול מחדש של הוצאות החברה ואולי אף גלי פיטורים נוספים בהייטק.

ולא זאת בלבד. נוטלי ההלוואות מ־SVB חויבו במסגרת הסכם ההלוואה להפקיד את כל פקדונותיהם הדולריים בבנק. כך, למעשה הם עמדו בפני מלכוד כשהחלו לזרום הדיווחים על נפילת הבנק בסוף השבוע האחרון: אם יבקשו למשוך את הפקדונות, תנאי ההלוואה שלהם עלולים היו להיפגע. זו הסיבה שרבים מהם נמנעו ממשיכת הפקדונות בזמן אמת.

יחד עם זאת, מסביר פרישמן, אלה שאינם מעוניינים לפרוע את ההלוואה יוכלו לקזז את תשלום הריבית מסכום ההלוואה שנותר. לרשות SVB נותרו 74 מיליארד דולר בהלוואות, ומקורבים לבנק מעריכים כי יוכלו למכור אותו אחרי הנחה ולקבל תמורתם 69 מיליארד דולר. יחד עם ההלוואות, מקווים ב־SVB למכור את הנכסים תמורת 179 מיליארד דולר, 108% מסך ההתחייבויות כיום. בעלי המניות בבנק - ואנגארד, ג'יי. פי. מורגן, ובלקרוק ייאלצו להידלל משמעותית.

הסוחרים לא יוכלו לבצע פעולות

SVB איפשר לגופי השקעות, בעיקר לקרנות הון סיכון, לסחור בנכסים כמו אגרות חוב, מדדים או קרנות. החשבון הוחזק במשמורת ("קסטודי") כך שההשקעות עצמן אינן נמצאות בחשבונות הבנק אלא בחשבונות חיצוניים, והבנק הוא מעין מתווך בין הקרנות לאותם חשבונות בהם נסחרים אותם נכסים. אמנם הנכסים עצמם לא בסכנה ממשית, שכן הם מוחזקים בחשבונות חיצוניים, אבל הגישה אליהם נחסמה ומנהלי ההשקעות אינם מסוגלים לבצע פעולות חדשות בתיק ההשקעות שלהם. בשבוע הקרוב, בו צפויות תנודות בשווקים, להקפאה הזו יש משמעות דרמית עבור הסוחרים.

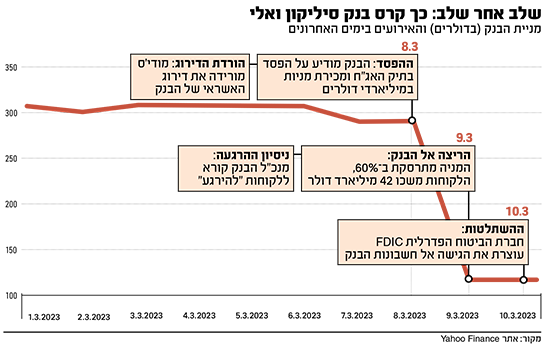

קריסת בנק סיליקון ואלי (SVB) היא אירוע משמעותי מאוד למערכת הפיננסית הגלובלית וכזה שלא נראה כמותו מאז משבר הסאב־פריים ב־2008. למעשה, מדובר בקריסת הבנק השנייה בגודלה בהיסטוריה של ארה"ב ויש לה השלכות רוחב גם על ישראל בצל החשיפה הגדולה של חברות הייטק וגופים מוסדיים ל־SVB. בעמודים הבאים ננתח את הסיבות לקריסה, את המשמעויות ואת גלי ההדף שעשויים לבוא בעקבותיה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.